Источник: forklog.com

Спецпроект «Основы криптотрейдинга» подготовлен в партнерстве с основанной на ИИ платформой прогнозирования криптовалютного рынка Cryptics, где представлен широкий функционал для трейдинга.

Во втором материале спецпроекта будут рассмотрены основные принципы криптовалютного трейдинга.

Кроме того, читатели ознакомятся с такими важными понятиями, как «диверсификация» и «ликвидность», а также узнают, что означает выражение «Покупай на слухах, продавай на фактах».

Традиционно в конце статьи будет размещен глоссарий с терминами и сленговыми выражениями, использованными в материале.

Прежде чем как можно скорее изучить несколько «универсальных» технических индикаторов и выбрать популярную криптобиржу (можно и с троллбоксом, но все же лучше без него), следует раз и навсегда усвоить некоторые ключевые принципы трейдинга.

Приведенный ниже список, конечно же, не является исчерпывающим. Однако для начала этих принципов хватит вполне, ведь опыт приходит со временем.

Начните трейдинг со свободных средств, которые не боитесь потерять

Основную часть криптовалютных сбережений лучше хранить не на централизованной бирже, а в надежном кошельке. Эти средства можно рассматривать в качестве долгосрочных инвестиций.

В то же время, «замороженные» на криптокошельке активы могут означать для трейдера упущенную кратко- или среднесрочную выгоду, поскольку они не вовлечены в оборот.

Таким образом некоторую часть этих средств можно все-таки завести на несколько криптовалютных бирж.

Не открывайте позицию «на всю котлету» — для начинающих вполне безопасно будет попрактиковаться на небольших сделках, каждая из которых может быть ограничена, скажем, 1-2 процентами от депозита.

Постепенно, с приобретением навыков и уверенности в себе, этот лимит можно будет немного приподнять.

Если же не терпится зайти на больший процент от депозита, то лучше дождаться наиболее благоприятного для этого момента — например, хорошей коррекции цены актива.

Ни в коем случае не идите в банк за кредитом, чтобы затем купить криптовалюту и «поиграть» на бирже.

Не слушайте разных доброжелателей, рассказывающих, как им удалось «сделать 100500%» и быстро рассчитаться с банком!

Гораздо лучше и безопаснее время от времени класть на депозит часть свободных средств.

Например, рассчитайте личный бюджет так, чтобы, скажем, 5-10% от вашего ежемесячного дохода уходило бы на покупку криптовалюты для доливки депозита на криптобирже.

Со временем появится также возможность наращивать депозит за счет постепенной рекапитализации прибыли.

Не бойтесь потерять свободные средства

Во-первых, вы ведь выделили несущественную часть своих сбережений под трейдинг, не так ли? Во-вторых, даже самые лучшие и опытные трейдеры иногда ошибаются.

Потери (а они могут происходить по разным причинам: скамы бирж, хакерские атаки, делистинг токенов, потеря приватных ключей от аккаунта на децентрализованной площадке и т. д.) и продолжительные просадки следует воспринимать как риски с высокой вероятностью.

Кроме того, на ошибках учатся. Если бы успех не сменялся неудачами, то, наверное, было бы не так интересно.

Как и прежде, рынок криптовалют крайне волатилен и, можно даже сказать, непредсказуем.

Капитализация криптовалют сильно зависит от различных фундаментальных факторов, молниеносно влияющих на настроения участников рынка.

Важные и не очень новости криптоиндустрии могут быстро «умножить на ноль» даже раскладки теханализа от самых опытных трейдеров.

Гипотеза эффективного рынка — это хорошо, но следует также тщательно анализировать фундаментальные факторы (речь о них пойдет в следующих материалах).

Будьте готовы к тому, что когда-нибудь вы купите «на хаях» переоцененный альткоин, а потом будете месяцами ждать, пока его цена приблизится к былым отметкам, чтобы хотя бы «выйти в безубыток».

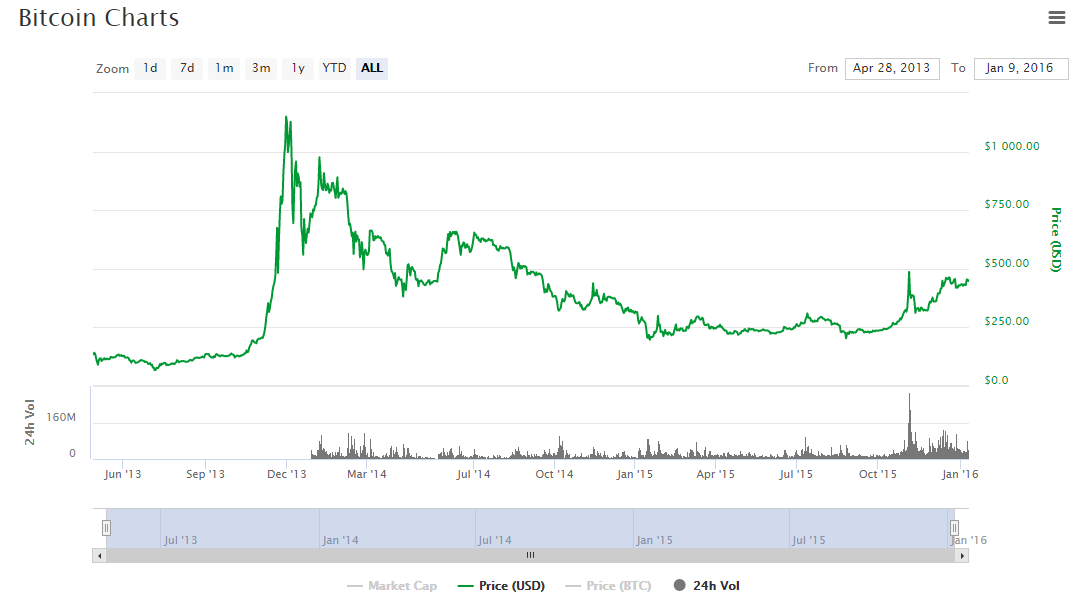

Тот же биткоин растет не бесконечно, случаются и довольно глубокие просадки. Например, сразу после краха Mt. Gox первая криптовалюта отправилась в затяжную коррекцию, в которой пребывала на протяжении примерно двух лет.

На графике ниже можно увидеть, как вскоре после достижения значений выше $1000, цена начала стремительно падать. Затем, после полной остановки торгов в феврале 2014 года, падение цены еще больше ускорилось.

Рецессия продолжалась около двух лет, уверенное восстановление началось в 2016 году.

Те, кто оказался терпеливее и сильнее духом остальных, получили хороший профит в крайне удачном для криптовалют 2017 году.

Те, кто продал биткоины в конце прошлого года по $19 000, а затем спустя несколько месяцев откупил их по $6000, вероятнее всего, остались довольны результатами своей инвестиционной деятельности. Так, на момент написания материала биткоин торгуется на отметках выше $8000.

Аналогичные ситуации происходили и с «цифровым серебром» — криптовалютой Litecoin, и другими активами.

Торгуйте реальными деньгами. Книги, обучающие курсы и семинары принесут мало пользы без практики.

Не храните яйца в одной корзине

Этот простой, эффективный и в то же время основополагающий принцип риск-менеджмента носит название диверсификация.

Распределение рисков посредством использования различных активов, кошельков и торговых площадок стабилизирует доходность портфеля криптовалют и оберегает от потери всего и сразу.

Так, не следует зацикливаться на какой-то одной «супермодной» криптобирже. У каждой из них свои преимущества и недостатки, а также свой набор монет в листинге.

Например, у Poloniex простой, интуитивно понятный интерфейс и довольно богатый ассортимент альткоинов. У Bitfinex — более продвинутая аналитика, графики от TradingView, однако взаимодействие с этой биржей может вызвать трудности у начинающих трейдеров.

Также не следует зацикливаться на какой-то одной цифровой валюте, какую динамику роста она бы ни демонстрировала.

Не забывайте: диверсификация не только снижает риски, но и может повысить доходность инвестиций.

Покупайте дешевле, а продавайте дороже

Когда люди приходят на обычный продовольственный рынок, они стараются купить овощи приемлемого качества по относительно дешевой цене.

Основная масса людей не покупает самые дорогие продукты на рынке, не обращая внимание на их свежесть и качество.

Попадая же на биржу, многие новички трейдинга делают все наоборот. При виде графика стремительно растущего актива, многие пытаются «запрыгнуть в последний вагон уходящего поезда», чего бы им это ни стоило.

При этом они часто даже не задумываются о том, что после роста всегда идет спад, и наоборот.

В большинстве случаев после покупки «на хаях» начинающего трейдера ждет разочарование — цена начинает резко снижаться. Стремительный рост чреват сильным падением цены актива.

Исключение для открытия сделки может быть, если, например, стратегия подразумевает торговлю на пробой уровня. Однако новичкам лучше всего на первых порах следовать простому принципу — «купил дешевле, продал дороже».

Даже если соблюдать лишь это правило и придерживаться элементарных принципов риск-менеджмента, можно получать более-менее стабильную прибыль.

Джон Рокфеллер не зря в свое время сказал:

«Покупай, когда на улицах льется кровь».

Многие покупают и продают, глядя на толпу и читая троллбокс.

Успешному трейдеру следует идти не за толпой, а против нее, продавая актив, когда основная масса не очень опытных игроков испытывает эйфорию и продолжает делать покупки.

Покупать же лучше, когда хомячки лишь только начинают чувствовать мучительную досаду.

Другими словами, всегда покупайте у пессимистов, а продавайте оптимистам.

Выбирайте ликвидные криптовалюты

Многие инвесторы рекомендуют отводить значительную часть криптопортфеля под биткоин. Это не просто дань уважения первой криптовалюте — здесь есть определенная логика.

Во-первых, биткоин — наименее волатильный, стабильно растущий криптоактив.

Другими словами, у первой криптовалюты обычно более высокий коэффициент Шарпа по сравнению с большинством альткоинов.

Во-вторых, часто многие альткоины со временем теряют в цене (особенно по отношению к биткоину).

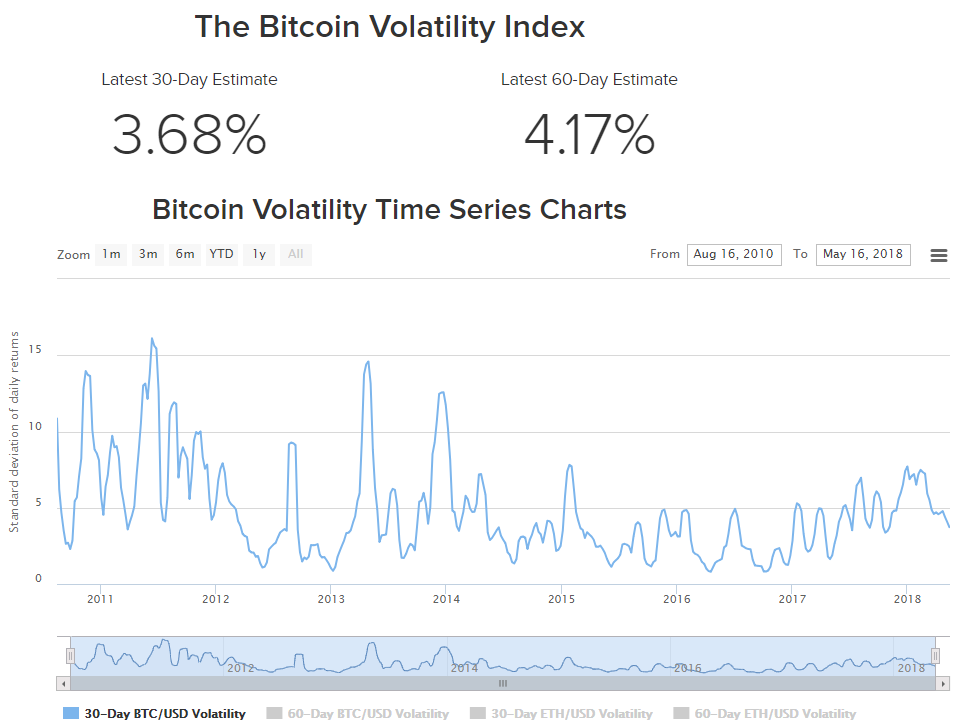

К настоящему времени утверждение о том, что у биткоина «сумасшедшая волатильность» уже несколько потеряло былую актуальность.

Так, в конце прошлого года дневная волатильность биткоина некоторое время была сопоставима с размахом колебаний цен на нефть и была ниже, чем у акций Twitter:

На следующем графике можно увидеть, что по мере роста спроса на биткоин, развития инфраструктуры и роста его цены, снижается и волатильность криптовалюты.

Сейчас она гораздо ниже, чем несколько лет назад, и ее среднее за 30 дней значение редко превышает уровень в 5%:

Чтобы окончательно убедиться в относительно низкой волатильности цены биткоина, можно сравнить ее с ликвидными альткоинами, включая Litecoin и Ethereum (ETH).

Кроме того, по мнению главы CME Group Терри Даффи, интеграция криптовалют с традиционным финансовым рынком будет способствовать снижению их волатильности.

Еще одним аргументом в пользу высоколиквидных криптовалют можно назвать тот факт, что они меньше подвержены риску скама. Так, за топовыми альткоинами, как правило, стоит серьезная команда разработчиков.

Также их охотнее включают в листинг крупнейшие криптобиржи, которые обращают, в частности, внимание на капитализацию, объем транзакций, репутацию проекта и т. д.

Ликвидные альткоины притягивают криптоинвесторов со всего мира уже хотя бы потому, что находятся вверху рейтингов, таких как Coinmarketcap, и поэтому чаще других криптовалют попадаются всем на глаза.

Альткоины с высокой капитализацией и большим объемом торгов гораздо меньше подвержены риску делистинга и у них относительно невысокая волатильность.

Помимо прочего, такие криптовалюты, как Ethereum, DASH, Litecoin и т. д., поддерживают многие мультивалютные криптокошельки, а это значит, что трейдерам не придется долго размышлять над тем, куда же вывести профит от трейдинга (или вовремя «смотать удочки» в случае угрозы скама биржи).

Гораздо лучше и даже приятнее торговать тем, о чем кое-что знаешь и в успехе чего меньше всего сомневаешься.

Монете проекта, над которым ведется активная и плодотворная работа, меньше присущ риск резкого дампа.

Не верьте тому, кто говорит, что $100 достаточно, чтобы обогатиться на бирже

Чем больше депозит — тем больше возможностей для реализации эффективного риск-менеджмента.

Другими словами, чем меньше процентов от депозита приходится на каждый отдельный ордер, тем меньше риск слить капитал.

Так, если у вас есть хотя бы несколько тысяч долларов на счете, то можно выставить не 1-2, а сразу десяток ордеров на различных валютных парах, не рискуя всеми средствами.

Также на одной и той же валютной паре можно выставлять сразу несколько ордеров от различных уровней.

Конечно же, можно угадать движение цены какой-нибудь монеты, купленной перед этим на $100 на самом дне. Через какое-то время можно получить $1000, и даже сделать x20.

С другой стороны, при неблагоприятном исходе событий и резком дампе, сумма в $100 может быстро улетучиться.

Как уже говорилось ранее, не стоит идти ва-банк и ставить все на какой-то один «хайповый» криптоактив. Лучше постепенно капитализировать прибыль с мелких сделок и наращивать торговый счет.

Когда капитал вырастет до приличной суммы, то те же 1-2% от депозита при «консервативных» 10-30% прибыли от сделки будут приносить каждый раз уже ощутимый доход.

Если же у вас всего $100 — не спешите начать торговать — накопите еще немного, или же просто положите их «на долгосрок» в биткоин.

На бирже старайтесь не только приумножить «деньги при помощи денег», а также просто сохранить то, что есть.

Больше сделок — больше прибыли

Этот пункт во многом пересекается с предыдущим. Не ставьте все на одну монету, торгуйте несколькими криптоактивами. Если на маленьких ордерах прибыль пока неощутима — не волнуйтесь, сочтите за полезную тренировку.

Если уж очень хочется мотивировать себя первым сносным профитом от трейдинга — торгуйте несколькими парами, стараясь осуществлять небольшие, но прибыльные сделки чаще.

Таким образом при небольшом капитале вы повысите оборачиваемость средств и это положительно скажется на финансовых результатах. Движение капитала иногда важнее, чем его величина.

Торгуйте на больших таймфреймах

По крайней мере поначалу выбирайте большие таймфреймы. Недельный таймфрейм можно использовать для обзора общего тренда и динамики объемов торгов (индикатор Volume).

На дневных и четырехчасовых графиках хорошо просматриваются уровни поддержки и сопротивления.

Для более-менее точного входа в сделку можно использовать часовой, 30- и 15-минутные таймфреймы.

Например, на дневном графике ETH/USD неплохо прослеживается уровень в районе $412, проведенный от июньского максимума. В начале декабря 2017 года цена «эфира» словно отскакивает от этой отметки, которая служит поддержкой.

Такое движение цены «вокруг да около» трейдеры называют «проторговкой».

В данном случае на этой отметке можно осторожно ставить лимитный ордер на покупку, поскольку велика вероятность, что цена еще разок вернется к этому уровню, а затем продолжит восходящий тренд.

Возникает вопрос: почему же новичкам не следует увлекаться мелкими таймфреймами, ведь на них можно получать прибыль чуть ли не каждые 10-20 минут? Ответ прост — высокий риск.

Так, криптовалюты очень волатильны и на мелком таймфрейме все может меняться крайне быстро, причем не в лучшую сторону для трейдера.

Обратите внимание на график этой же валютной пары, но уже на 15-минутном таймфрейме:

Здесь гораздо менее отчетливо просматриваются уровни, часты резкие движения вверх, которые сменяются небольшими сливами. Большинство свеч обладает длинными тенями.

Здесь много рыночного шума, затрудняющего принятие решений.

Интенсивность рыночного шума обратно пропорциональна величине таймфрейма. Другими словами, чем больше временной период графика, тем плавнее выглядит движение цены.

На дневном же графике ценовые свечи выглядят гораздо более сглаженными, и это позволяет игроку намного лучше сориентироваться в рыночной ситуации.

Таким образом, на больших таймфреймах легче выбрать прочные уровни, на которые можно более-менее уверенно опираться при принятии решений о входе в сделку и фиксации прибыли.

На малых же таймфреймах очень много рыночного шума, уровни прослеживаются не так хорошо.

Торгующие на малых таймфреймах «скальперы» часто всецело опираются на технические индикаторы, однако это не лучшее начало для новичка.

Индикатор — лишь вспомогательный инструмент, который не лишен недостатков. Более того, они часто запаздывают со своими значениями, оказывая медвежью услугу трейдеру.

Покупайте на слухах, продавайте на фактах

В слухах может содержаться как важная (или даже просочившаяся инсайдерская) информация, так и дезинформация, заведомая ложь. Обычно в момент появления какого-то важного слуха на рынке зарождается новая достаточно мощная и быстрая волна, способная сформировать сильный тренд.

Бытует стереотип, что принципом «покупай на слухах, продавай на фактах» руководствуются лишь отъявленные спекулянты. Это не совсем так: многие инвесторы тоже часто пользуются слухами, однако в большинстве случаев они их отождествляют с прогнозами.

Слух это или прогноз — неважно для того, кто умеет анализировать рыночную информацию, отсеивая ненужное. Актуальная информация может принести выгоду решительному, расторопному и рационально мыслящему трейдеру.

С другой стороны, в интернете источников информации огромное множество. Следовательно, краеугольным камнем при работе с информацией является доверие к ее источнику.

Последнее основывается на авторитете источника, его проверенности временем.

Неплохо, если информация подтверждается хотя бы тремя аналогичными новостями из альтернативных, но заслуживающих доверия источников.

С другой стороны, часто выход новости в крупных изданиях следует расценивать как сигнал к выходу из позиции, которая уже отработана рынком.

Как бы то ни было, незаменимыми помощниками трейдера могут послужить Twitter-аккаунты криптовалютных проектов, пресс-релизы на официальных сайтах компаний, зарубежные источники вроде Bloomberg, Reuters, CNBC и т. д.

Также очень полезен календарь событий криптоиндустрии.

Ниже проиллюстрирована волна, образующаяся при появлении позитивного слуха (для негативного слуха график будет зеркальным относительно оси X):

Такая волна обычно состоит их четырех фаз:

- появление слуха;

- рост на ожиданиях;

- появление подтверждающей новости, фиксация прибыли;

- установление равновесной цены (коррекция).

Может наблюдаться, на первый взгляд, парадоксальная ситуация — вышла хорошая новость, а криптоактивы стремительно падают в цене. Это значит, что информацией обладает уже большой круг лиц и все сливки сняты.

Основная задача инвестора при данной стратегии — успеть открыть сделку поближе к первой точке, чтобы максимизировать свою прибыль в конце хайпа.

При этом следует помнить, что сила тренда пропорциональна количеству получателей слуха.

Риски этой стратегии заключаются в том, что можно и не угадать с трендом, не получить подтверждение слуху, либо же попросту прозевать первую и третью фазы волны.

Также велик риск и вовсе перепутать фазы волны. Например, может показаться, что еще не поздно последовать тренду, а на самом деле на рынке уже вот-вот начнутся распродажи.

Когда слухи оказываются ложными, то слепое следование им может привести к значительным убыткам.

При первых признаках нежелания рынка больше доверять слухам, следует прекратить следовать этой стратегии.

Не реинвестируйте всю прибыль

Трейдинг — это работа, а труд должен вознаграждаться. Доход — лучший мотиватор к продуктивному труду.

Следовательно, для того, чтобы трейдинг стал увлекательным занятием и всегда было желание изучить что-то новое, попробовать свежую стратегию или новый индикатор, часть прибыли нужно периодически выводить в фиат и тратить на приятные для себя вещи.

Не капитализируйте всю прибыль, а лишь ее определенную часть. Если деньги не приносят удовольствия, то и сам процесс может быстро наскучить, особенно при первых неудачах.

В бизнесе главнее прибыль, а не сам процесс, каким бы увлекательным он ни был. Получайте свою прибыль!

Не жалейте о недополученной прибыли

Если вы закрыли сделку, зафиксировав 20-30% прибыли, в то время как знакомый «сделал х10» — не жалейте об этом и не завидуйте! Те, кто заходят «на всю котлету», совершенно не соблюдают принципы риск-менеджмента.

Такие трейдеры могли бы с большой вероятностью сделать х10, но только в обратную сторону (например, если бы зашли в сделку поздно, перед самым разворотом тренда).

Трейдинг — не схема быстрого обогащения. Это работа, а не игра.

Трейдеру следует бороться с собственной жадностью и приучить себя к тому, что прибыль по открываемым ордерам должна быть спланирована заранее.

Как бы то ни было, избегайте синдрома упущенной выгоды (FOMO) и не идите на поводу советчиков из соцсетей.

Не торгуйте с плечом

По крайней мере на первых порах не прибегайте к маржинальной торговле криптовалютами. Биткоин все-таки волатилен, альткоины еще более подвержены сильным колебаниям цен.

Именно поэтому рынок криптовалют привлекает такое множество людей — благодаря высокой волатильности можно быстро получить значительную прибыль, причем без использования заемных средств, а также связанных с ними комиссий и рисков.

Маржинальная торговля криптовалютами связана с огромными рисками. Суть такой торговли заключается в том, что трейдер заимствует капитал под некоторый процент для увеличения своего кредитного плеча.

Неверное решение может привести к значительным убыткам — при резком движении цены в неблагоприятном направлении, площадка сначала попросит увеличить залог, а затем и ликвидирует ордер с фиксацией значительных убытков для трейдера.

Играет роль и процентная ставка на заемные средства — эти сборы автоматически снимаются в момент закрытия позиции.

Из-за недостаточной ликвидности рынка свечи на графике криптовалютного «маржинальщика» зачастую изобилуют длинными тенями. Каждая из этих теней — потенциальная быстрая прибыль или маржин-колл.

Стоит ли игра свеч — решать вам. Кредитное плечо в руках непрофессионала может привести к катастрофическим последствиям.

Очень опасно использовать этот инструмент в условиях ценовой нестабильности или при торговле низколиквидными монетами.

Планируйте сделки наперед

Перед трейдом постарайтесь отметить для себя уровни, по которым вы будете закрывать позицию, фиксируя прибыль (или убыток, если торгуете с плечом).

Это поможет вам оставаться дольше в трейдинге, даже при нежелательном финансовом результате.

Если вы сделали 2-3 сделки подряд в убыток — сходите прогуляйтесь, ведь отрицательный финансовый результат говорит о том, что что-то пошло не так.

В таких случаях не помешает освежить голову, чтобы понять, что именно было сделано некорректно.

Накапливайте знания постепенно

Не увлекайтесь с самого начала множеством замудренных индикаторов и кучей торговых стратегий.

На первых порах необходимо изучить основы трейдинга и риск-менеджмента, несколько графических фигур и самых популярных индикаторов (например, скользящие средние, MACD, Stochastic, RSI, Bollinger Bands), а также настройки последних.

Также следует научиться видеть уровни, строить ценовые каналы и понимать основные фигуры из японских свечей.

Не следует думать, что минимальные знания теханализа быстро проложат путь к святому Граалю. ТА — всего лишь инструмент, своего рода надстройка, дополняющая фундаментальный анализ.

Мастерство приходит с практикой. Перегрузка теорией без практики вызовет лишь кашу в голове и разочарование трейдингом. Вывод: не усложняйте!

Глоссарий к статье

Троллбокс — мини-чат, который по-прежнему можно встретить в интерфейсе различных криптобирж.

Читать записи в троллбоксе настоятельно не рекомендуется, поскольку они изобилуют вводящими в заблуждение призывами.

Например, часто, когда рынок уже перегрет и пора закрывать длинные позиции, в мини-чате звучат призывы в духе «Закупайтесь, глупцы!».

Делистинг — исключение активов из перечня торговых пар биржи. Делистинг может случиться в силу различных причин: низкая ликвидность, регуляторные риски, неудачи разработчиков и т. д.

Хомяк (хамстер) — новичок в трейдинге. Обычно он идет на поводу у толпы, часто читает троллбокс и руководствуется торговыми сигналами из Telegram-чатов.

Хомяки часто закупаются на хаях со всеми вытекающими последствиями. Как только на рынке начинаются распродажи, они часто сливают актив по бросовой цене, из-за чего потом ощущают психологический дискомфорт.

Японские свечи — популярный среди трейдеров способ отображения цены на графике. Подробнее о японских свечах и популярных фигурах на их основе речь пойдет в отдельном материале.

Тени свечей. Японские свечи состоят из тел и теней. Первые показывают разницу между ценами открытия и закрытия, а тени указывают ценовые максимумы и минимумы.

Индикатор — класс показателей, рассчитываемых на основании исторических данных динамики цен активов.

Технические индикаторы служат для прогнозирования будущих цен активов или просто их направлений движения (трендов), исходя из их поведения в прошлом.

Волатильность — мера неопределенности или риска относительно величины изменения цена актива.

Высокий уровень волатильности означает, что цена актива может изменяться в значительных пределах и в течение короткого промежутка времени.

Таким образом, чем выше волатильность, тем выше риск.

Ликвидность — способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидность актива может косвенно характеризоваться большим количеством сделок купли-продажи на рынке.

Таким образом, активы, которые можно быстро и легко купить или продать, считаются ликвидными.

Для инвестора безопаснее вкладывать в ликвидные активы, чем в неликвидные, поскольку первые активы легче трансформировать в денежные средства.

Диверсификация — методика управления рисками, сущность которой заключается в формировании инвестиционного портфеля из большого числа разнообразных активов.

Портфель, включающий разные активы, потенциально может приносить более высокий доход при меньшем риске.

Фундаментальный анализ — действия, направленные на изучение различных качественных и количественных факторов, которые влияют на цену актива (чаще всего в средне- и долгосрочной перспективе), используя финансовую отчетность, макроэкономческие показатели, статистику и т. д.

Профит — прибыль (англ. profit).

Дамп, слив — резкое падение цены.

Ордер, заявка — приказ на исполнение торговой операции. На современных биржах встречаются самые различные типы ордеров (о них речь пойдет в следующих материалах спецпроекта).

Технический индикатор — класс показателей, рассчитываемых на основании исторических данных динамики цен активов.

Технические индикаторы служат для прогнозирования будущих цен активов или просто их направлений движения (трендов), исходя из их поведения в прошлом.

Маржинальная торговля (торговля с плечом) — проведение торговых операций с использованием средств, предоставляемых в кредит под залог некоторой суммы, которая называется маржой (англ. Margin).

Торговля с использованием маржи несет в себе повышенные риски, поскольку в этом случае возрастают как потенциальные доходы, так и убытки.

Скам (от англ. scam — «афера») — обычно внезапное закрытие какого-нибудь проекта или биржи на фоне (или вскоре после) прекращения выполнения обязательств перед инвесторами.

Самые актуальные новости - в

Самые актуальные новости - в