Источник: CoinSpot.io

Автор издания Bloomberg Аарон Браун рассказывает о факторном анализе — проверенном временем методе оценки стоимости активов, который можно использовать применительно к биткоину и его конкурентам. Представляем вам вольный перевод.

Самая популярная криптовалюта — это биткоин, но есть и десятки других достаточно крупных и сотни мелких валют, а также различные криптоактивы и токены.

К сожалению, не существует признанного метода или инструмента, позволяющего инвесторам с высокой точностью анализировать и оценивать активы, которые создаются едва ли не каждый день.

Давайте предположим, что таким инструментом мог бы стать факторный анализ.

Как правило, этот эффективный количественный метод применяют для классификации биржевого рынка (или любого иного, включая криптовалютный), разделяя его на категории, от трёх до шести, для каждой из которой создаётся отдельный портфель.

Число факторов может быть любым, но в классической модели Фамы — Френча от 1992 года использовались три фактора.

Впоследствии разные авторы (в том числе сами Фама и Френч в своей новой работе) обычно опирались на пять или шесть факторов, хотя некоторые использовали большее число.

Например, фактор стоимости — это акции, купленные при игре на повышение с низким соотношением цены и балансовой стоимости (price-to-book ratio), и акции, проданные при игре на понижение с высоким соотношением.

Предполагается, что таким образом можно рассчитать ожидаемый долгосрочный доход от диверсифицированного портфеля, так как он подвержен влиянию этих факторов.

При этом не нужно понимать каждый отдельный пакет акций, чтобы предсказать результаты.

Когда речь заходит о криптоактивах, нам недостаёт количества и качества данных, чтобы осуществить сложный факторный анализ, подобный тому, что применяется для фондового рынка.

Тем не менее можно попытаться это сделать. Статистика сообщает, что четырёх факторов, то есть четырёх портфелей (портфель сервисов, размера, качества и монет), достаточно для объяснения прибылей от криптоактивов за последние 13 месяцев.

Можно считать взлёты и падения отдельных активов «белым шумом», который исключается путём усреднения.

В процессе факторного анализа математически конструируются взаимно независимые портфели, отражающие максимально возможную вариантность динамики цен.

В анализируемом случае четыре фактора объяснили 70% разброса внутридневных ценовых движений криптоактивов.

Каждый дополнительный фактор добавлял меньше 7%, и, учитывая объём и качество данных, вполне мог быть случайным шумом.

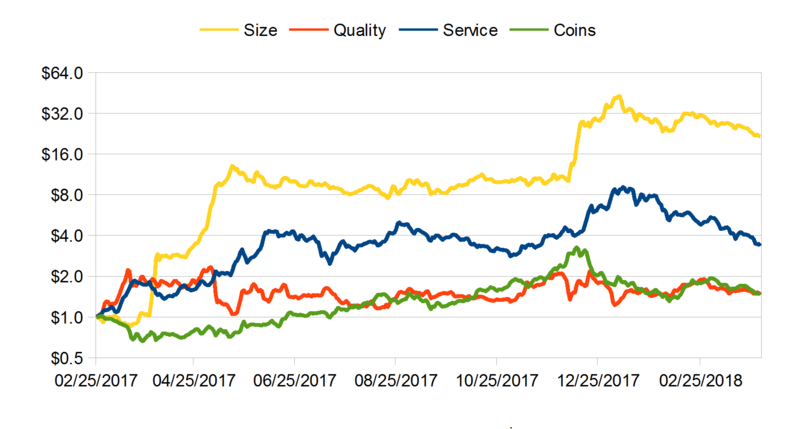

График ниже показывает ценность $1, инвестированного в каждый из четырёх факторных портфелей, по состоянию на 25 февраля 2017 года, на логарифмической шкале.

Речь идёт о периоде, когда цены впервые поднялись выше уровня, установившегося в начале декабря, и начали стремительный взлёт к декабрьским вершинам.

В феврале 2017-го существовало 13 криптоактивов, рыночная капитализация которых превышала $10 млн.

Синяя линия, относящаяся к портфелю сервисов (Service), приблизительно соответствует цене биткоина в течение всего периода. Но три других портфеля показывают существенно иные схемы.

Портфель размера (Size) для самых крупных активов демонстрировал наиболее существенные прибыли и самые незначительные понижения.

Портфель сервисов сначала заработал хорошие деньги, но в итоге обвалился наиболее заметно.

Показатели портфелей качественных активов (Quality) и монет (Coin) были скромными с точки зрения криптостандартов: оба на протяжении 13 месяцев находились на уровне чуть выше 50%.

Похоже, что только портфель сервисов продолжает быстрыми темпами деградировать, тогда как остальные три, видимо, устойчивы, хотя все понизились по сравнению с декабрьскими или январскими высотами.

Портфель размера (жёлтая линия) оказывает нулевое воздействие на две мегавалюты — биткоин и эфириум.

Портфели были созданы с помощью логарифмического алгоритма; названия им были даны позже, поэтому эти портфели не соответствуют описанию на 100%.

Портфель размера оказывает приблизительно такое же воздействие на меньшего размера (но всё же крупные) валюты, такие как Ripple, Litecoin, NEM и Ethereum Classic.

Они обладают рыночной капитализацией в диапазоне от $1 млрд. до $20 млрд., тогда как рыночная капитализация эфириума равна $40 млрд., а биткоина — $120 млрд.

Лайткоин представляет собой клон биткоина, а Ethereum Classic — форк Ethereum. Ripple и NEM — блокчейны, пытающиеся справиться с основными проблемами биткоина.

Эти криптовалюты, конкурирующие с биткоином и эфириумом, развивают сообщества эффективных и талантливых разработчиков, но масштабами уступают гигантам.

Они занимают прочные позиции и пользуются поддержкой инвесторов. Их создатели реализуют вариации идей, которые служат движущей силой биткоина или эфириума.

Существуют другие криптоактивы, по размеру аналогичные Ripple и NEM, но их модели отличаются от моделей биткоина и эфириума. О некоторых из них будет сказано ниже.

Портфель размера увеличивался в стоимости три раза, каждый раз более чем утраивая свою ценность, и в промежутках между этим неплохо держался. Он не особенно пострадал во время краха биткоина.

Инерционным инвесторам должен понравиться его ценовой график; инвесторам, использующим стратегию стоимости, следует его остерегаться.

Портфель качественных активов (красная линия) — это лонги биткоина и шорты эфириума. Биткоин и эфириум не находятся в одной категории, но их вполне можно сопоставлять в качестве криптовалют №1 и №2.

Биткоин не превосходит эфириум качеством, но он более ликвиден и с ним больше знакома широкая публика.

В большинстве категорий криптоактивы с наибольшей рыночной капитализацией — лонги, а криптоактивы с меньшей капитализацией — шорты.

Конечно, большая рыночная капитализация не всегда указывает на качество, но криптоактивы, достигшие наибольших успехов в своих категориях, как правило, становятся самыми крупными.

Поэтому, возможно, будет более уместно называть этот портфель «портфелем былого успеха». Хотя за весь период портфель вырос на 50%, он удваивался и обваливался дважды.

Поскольку он не демонстрирует внятной схемы опережения контрольных показателей, инвесторам стоит присматриваться и к активам, которые не лидируют в своих категориях.

Портфель сервисов (синяя линия) — это лонги криптоактивов, эффективных в реальных сценариях использования, например STEEM (социальные сети), Factom и MaidSafe (безопасное хранение данных и денежные переводы), Augur (рынок прогнозов) и Iconomi (управление цифровыми активами), и шорты криптовалют, за исключением лонгов Monero и Dash.

Хотя оба актива представляют собой валюты, они делают акцент на разных аспектах обслуживания пользователей — конфиденциальности и скорости соответственно. $1, инвестированный в портфель сервисов в феврале 2017 года, вырос до $9 с лишним, прежде чем упал до $3,50. Это единственный портфель, продемонстрировавший явный обвал.

Наконец, портфель монет (зелёная линия) — это лонги монет, таких как биткоин и лайткоин, и шорты смарт-контрактов — эфириума, токенов сервисов (за исключением лонгов Iconomi, предоставляющего услуги пользователям монет) и просто токенов.

После ряда первоначальных потерь этот портфель переживал самый устойчивый рост среди всех факторных портфелей, но стал первым, рухнувшим ближе к концу 2017-го.

Графики не предсказывают будущее, но помогают задать четыре важных вопроса.

Во-первых, способен ли второй эшелон конкурентов биткоина и эфириума снова вырасти втрое? Такой рост стоимости стал источником значительной части прибылей в 2017 году.

Во-вторых, сумеют ли лидеры в этой категории превзойти конкурентов? В 2017-м они демонстрировали средние успехи, но не раз наблюдалось обратное движение.

В-третьих, сумеют ли сервисы восстановиться после краха? Хотя они катятся по наклонной, они по-прежнему оцениваются на 250% выше, чем в феврале 2017 года.

Наконец, смогут ли монеты повторить свой десятимесячный подъём с низкой волатильностью, превзойдя не-монеты?

Или будущее за смарт-контрактами, сервисами и токенами?

Самые актуальные новости - в

Самые актуальные новости - в