Рассказываем, как мы сами мешаем развитию финтеха.

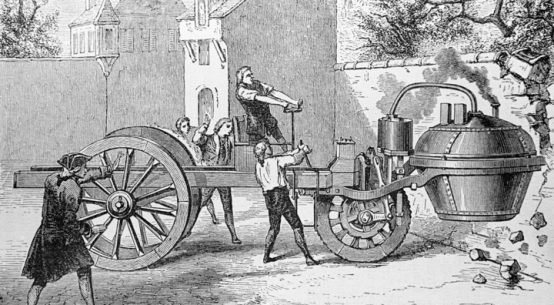

Мир финансов и технологии в его основе постоянно развиваются. В 1866 году был проложен первый трансатлантический телеграфный кабель, открывший путь к финансовой глобализации.

Через столетие появились банкоматы, а в 1998 году банки выпустили первые платформы для работы со счетами через интернет.

Такая приверженность инновациям позволяет отрасли финансовых технологий развиваться стремительными темпами, о чем свидетельствует недавнее появление мобильного банкинга и платежей с помощью смартфонов.

За эти 150 лет технология и идея в основе финтеха кардинально поменялась, перевернув наши представления о финансах.

Теперь смартфоны помогают нам с легкостью тратить, экономить и переводить деньги.

Однако многие все еще не пользуются финансовыми технологиями по полной. В чем же причина?

Вероятным виновником выступает страх — люди с осторожностью относятся ко всему неизведанному, особенно при операциях с деньгами.

Но эта боязнь не позволяет им воспользоваться новыми уникальными продуктами и услугами.

Чтобы помочь развитию финтеха, давайте развенчаем некоторые распространенные заблуждения и избавимся от страхов.

1. Невозможно понять, как работает финтех

Финансовые технологии до сих пор для многих остаются загадкой, особенно если вспомнить многовековую историю отношений людей с крупными банками.

В итоге получаются пользователи, которые опасаются всего нового и предпочитают старые и проверенные способы работы с финансами.

Но стоит их успокоить: финтех не меняет способы работы с деньгами, а увеличивает их доступность.

Например, банковские переводы появились в XIX веке, но сейчас уже для перевода денег родственнику в Италии достаточно одного смартфона.

Принципиально концепция не изменилась, однако технологические достижения позволяют теперь обойтись без посещения банка.

2. Финтех — современный Дикий Запад

Еще одно неверное представление связано с тем, что финтех никем не регулируется. Это абсолютная ложь.

Законодательство большинства стран регулирует коммерческие отношения между финтех-компаниями и их клиентами, обеспечивая защиту и спокойствие.

В него входят правила, касающиеся онлайн-контрактов, ложных или вводящих в заблуждение представлений и нечестной работы.

Сегодня многие банки, финансовые институты и посредники, регулируемые законодательством, активно внедряют финансовые технологии для повышения удобства своих продуктов и услуг.

Сами финтех-компании заходят даже дальше банков, продвигая доверие с помощью максимальной прозрачности.

3. Мои данные не защищены

Потребители должны заботиться о безопасности своих личных данных, однако это не должно мешать использованию давно зарекомендовавших себя финтех-продуктов и услуг.

Из-за больших объемов персональной информации многие финтех-компании крайне серьезно относятся к безопасности своих платформ — обычно она ничем не уступает банковской.

Кроме того, потребители могут занять активную позицию: самостоятельно проводить регулярные оценки безопасности и отдавать предпочтение компаниям только с высокой защитой и надежными методами шифрования.

4. Финансовые технологии труднодоступны

Это величайшее заблуждение. Любая финтех-компания старается упростить работу с финансами, повысить ее удобство и прозрачность.

Многие ошибочно полагают, что финтех-приложения доступны только на смартфонах, хотя у подавляющего большинства сервисов существуют версии для ПК — чтобы им воспользоваться, вовсе не нужен топовый смартфон.

В большинстве случаев финтех-компании более внимательны к клиентам, чем традиционные игроки. Как правило, имеется многоканальная круглосуточная техподдержка пользователей.

5. Финтех — временное явление

Провалы редко случаются в финансовой отрасли, и финтех в данном случае не исключение.

Возьмем, к примеру, цифровые платежи. Они по-прежнему встраиваются в сервисы, а не предлагаются как самостоятельный продукт.

В результате многие крупные банки активно сотрудничают с финтех-бизнесом, чтобы предложить эти сервисы своим клиентам.

Так, недавно TransferWise стала первым небанковским участником британской инициативы по ускорению платежей Faster Payments Scheme и сервиса по переводу средств французского финансового конгломерата Groupe BPCE.

Это всего лишь один пример. Финтех не исчезнет благодаря своей способности вносить ценные улучшения в банковские услуги, а в некоторых случаях полностью их заменять.

Учитывая темпы инноваций в отрасли, у людей должно быть достаточно поводов преодолеть свои страхи и воспользоваться удобствами, предлагаемыми финансовыми технологиями.

Источник: Coin Post

Самые актуальные новости - в

Самые актуальные новости - в