Криптоактивы — многообещающая инновация в эволюции денег и современной финансовой системы. Однако связанные с оценкой криптоактивов вопросы по-прежнему остаются открытыми.

Фундаментальные концепции, на базе которых могут быть созданы формализованные методы оценки криптоактивов, только начинают зарождаться. Тем не менее эксперименты на этом поприще проводятся уже более 10 лет.

Журнал ForkLog предлагает вниманию читателей перевод статьи Кевина Лю из CoinMetrics, где вкратце рассмотрены шесть основных подходов к исследованию оценки криптоактивов: уравнение обмена, модель дисконтированной будущей полезности, закон Меткалфа, регрессионные модели цены, модели стоимости добычи и выявления пузырей на рынке.

Уравнение обмена

Уравнение обмена Ирвинга Фишера изначально объясняло взаимосвязь между денежным предложением и уровнем цен в рамках монетарной экономики. Оно применялось в области оценки криптоактивов и в настоящее время является одной из наиболее широко исследованных теоретических концепций.

Основная идея интуитивно понятна и проста — уравнение обмена представляет собой взаимосвязь MV = PQ, где:

M — номинальная денежная масса;

V — скорость обращения денег;

P — уровень цен;

Q — объем производства.

В контексте биткоина эту модель в 2014 году лаконично обосновал главный научный сотрудник Bitquant Research Labs Джозеф Ван. В его адаптированном для криптоактивов варианте P исчисляется в единицах фиатной валюты, M определяется как количество существующих монет, умноженное на цену (то есть, рыночная капитализация), Q — передаваемая по сети стоимость, интерпретация V остается неизменной.

Суть этой модели состоит в том, что стоимость криптоактива находится в обратной взаимосвязи со скоростью обращения. Другими словами, высокая оборачиваемость ведет к более низкой стоимости монеты. Ван утверждает, что цена BTC определяется исключительно вероятностью того, что монеты будут храниться, а не участвовать в транзакциях.

Исследователи Павел Чаян, Мирослава Раджканева и д’Артис Канц в 2015 году пришли к выводу, что такие факторы, как спрос и предложение, а также скорость обращения значительно влияют на цену BTC.

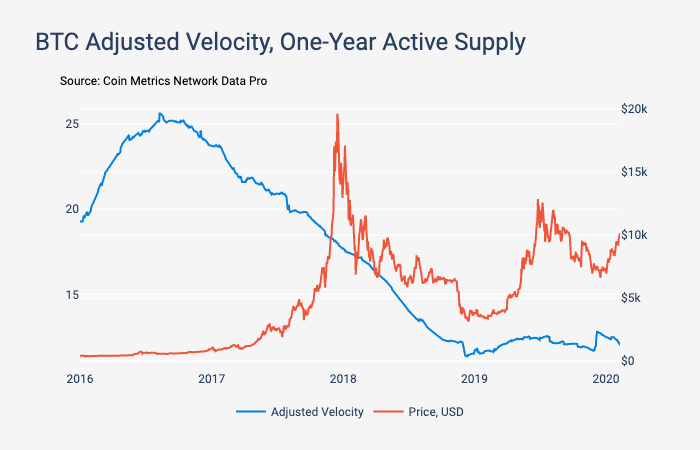

Скорость обращения биткоина в течение последних лет уменьшалась по мере роста цены, что согласуется с уравнением обмена. На графике ниже показана скорость обращения предложения за год (модель не учитывает спам-транзакции):

Вопросами скорости обращения задавались создатель Ethereum Виталик Бутерин и предприниматель Джон Пфеффер. В их статьях уравнение обмена применяется в отношении utility-токенов.

Оба исследователя утверждают, что такие токены чрезвычайно восприимчивы к высокой скорости обращения. Это объясняется тем, что пользователи используют небольшие количества монет для использования предоставляемых в сети сервисов. Поставщики последних, в свою очередь, незамедлительно продают полученные токены.

В 2017 году Бутерин пришел к выводу, что стоимость криптоактива «в решающей степени зависит от времени удержания» токенов. Тогда же он описал механизмы, благодаря которым предложение или скорость обращения токенов уменьшаются, например, благодаря сжиганию транзакционных комиссий.

Пфеффер считает, что при высокой равновесной скорости обращения utility-токена его цена склонна снижаться до фактической стоимости ресурсов на поддержание сети.

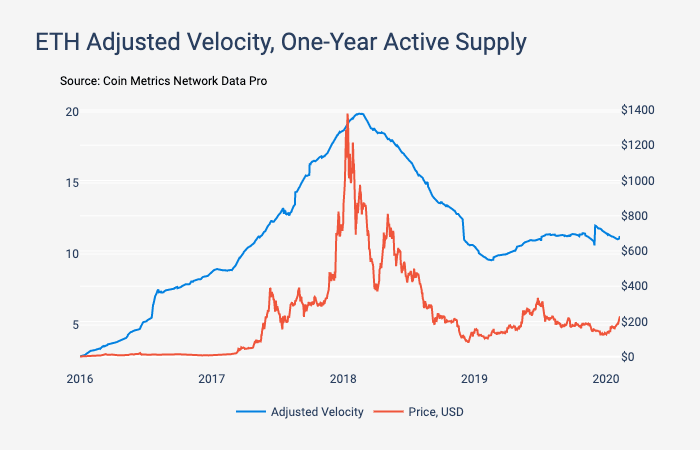

На графике ниже, что скорость обращения ETH увеличивалась до ценового пика монеты в 2018 году и с тех пор несколько выровнялась.

Стремительный рост показателя в 2017 году совпал с бумом первичных предложений монет (ICO) и количества utility-токенов, но впоследствии существенно снизился. Теперь скорость обращения ETH, по-видимому, примерно согласуется с ценой.

В 2017 и 2018 годах управляющий партнер инвестфонда Multicoin Capital Кайл Самани описал экономические модели, в которых решается «проблема скорости», что позволяет стоимости utility-токена расти. Эти модели предполагают механизмы сжигания и стейкинга.

В целом же, опубликованные экспертами отрасли статьи в 2017 и 2018 годах оказали сильное влияние на архитектуру токенов. Однако тезис о высокой скорости обращения неоднократно подвергался критике. Так, исследователь венчурной фирмы Placeholder Алекс Эванс раскритиковал рассмотренные ранее модели за то, что в них скорость обращения токена является экзогенной переменной. В модели Эванса скорость является эндогенной переменной, функцией от PQ, которую можно настроить на желаемое значение через изменение архитектуры токена.

Схожую точку зрения выражал Брайан Коралевски из компании Austere Capital, подвергая сомнению тезис об экзогенности скорости. Исследователь Скотт Локлин и вовсе называет ложными общепринятые выводы, как о скорости обращения, так и об оптимизации архитектуры токена в контексте уравнения обмена.

Несмотря на критику, уравнение обмена продолжает оставаться одним из наиболее широко распространенных подходов к оценке токена. В ближайшие годы, когда среди utility-токенов появятся победители и проигравшие, можно ожидать, что в этой области проведут более глубокие исследования и проверят тезисы о скорости обращения.

Модели дисконтированной будущей полезности

Они имеют много общего с концепцией дисконтированных денежных потоков из традиционных финансов, но учитывают уникальные характеристики криптоактивов.

Партнер венчурной фирмы Placeholder Крис Берниске в 2017 году представил модель оценки гипотетического utility-токена. Ее ключевые детерминанты: количество монет в обращении, общий размер рынка, где токен используется для оплаты сервисов, кривая принятия сети, скорость обращения токена и ставка дисконтирования.

Исследователь ARK Invest Бретт Винтон в том же году представил аналогичную модель с идентичными параметрами, но учитывающую различные ожидания доходности разными группами инвесторов.

Берниске в 2017 году также ввел термины «текущая полезность» и «дисконтированная ожидаемая полезность». Эти категории служат теоретической основой, описывающей, как ценность колеблется в течение жизненного цикла utility-токена.

Возможности применения моделей дисконтированной будущей полезности мало исследованы. Функциональные сети с utility-токенами по-прежнему разрабатываются и лишь несколько проектов демонстрируют значительную активность. Моделирование ценности utility-токенов с новой архитектурой, подразумевающей сжигание и стейкинг, также остается активной областью исследований и экспериментов.

Закон Меткалфа

Этот закон гласит, что стоимость сети пропорциональна квадрату численности ее пользователей. Закон Меткалфа успешно применяется для оценки социальных сетей, а для оценки криптоактивов впервые был использован в 2014 году.

Кен Алаби из Университета штата Нью-Йорк в Стоуни-Брук в 2017 году протестировал Закон Меткалфа на BTC, ETH и DASH. В своей работе ученый сделал акцент на том, как отклонения от прогнозных значений могут использоваться для выявления пузырей на рынке.

Американский исследователь Тимоти Петерсон применил Закон Меткалфа для определения периодов предполагаемого манипулирования рынком в 2013 году. В качестве входных значений он использовал количество биткоин-кошельков на сервисе blockchain.info (сейчас blockchain.com).

Исследователи Clearblocks задействовали Закон Меткалфа и конкурирующие с ним концепции в отношении BTC и ETH. Им удалось создать индикатор, позволяющий выявлять периоды недооцененности или переоцененности актива.

Соотношения ончейн-активности с объектами реального мира и индивидами по-прежнему мало изучены и являются активной областью исследований.

Модели ценовой регрессии

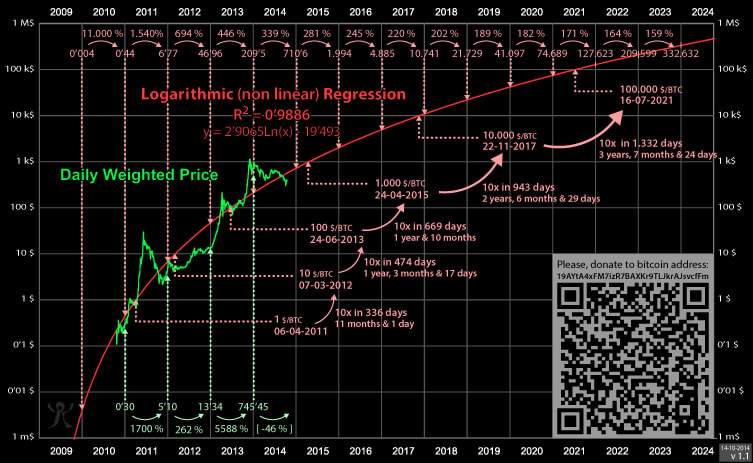

Обычно в таких моделях исследуется взаимосвязь цены и времени, при этом в прогнозах зачастую фигурируют трудновообразимые долгосрочные значения.

Некоторые специалисты всерьез не воспринимают это семейство моделей из-за чрезмерно простого, на их взгляд, подхода. Однако мы считаем, было бы ошибкой полностью ими пренебрегать — некоторые наиболее ранние из них показали удивительно точные результаты, надежно определяя исторические периоды недо- и переоцененности активов.

В 2014 году, когда BTC торговался по $275, участник знаменитого форума Bitcointalk под ником Trololo представил свой вариант модели ценовой регрессии. Благодаря ей он смог предсказать достижение биткоином отметки в $10 000 с погрешностью всего в несколько дней.

Исследователи Awe & Wonder в 2018 году задействовали схожий подход с обновленными данными, который обеспечил очень точный прогноз дна рыночного цикла. Гарольд Кристофер Бургер в 2019 году представил различные регрессионные модели, используя подмножества данных для их проверки.

Значительно продвинулся на этом поприще и популярный блогер PlanB. Его статьи послужили мощным толчком для исследований моделей оценки криптоактивов. Вдохновленный трудами Сейфедина Аммуса PlanB настаивает на эффективности модели Stock to Flow (S2F), в которой делается акцент на дефицитности биткоина и его пригодности в качестве средства сохранения стоимости. Согласно S2F, цена первой криптовалюты превысит отметку $50 000 после следующего халвинга в мае 2020 года.

Модели ценовой регрессии довольно популярны, однако все они основываются на предположении, что BTC продолжит путь к долгосрочному равновесию в качестве глобального средства сохранения стоимости — цифрового аналога золота.

В течение следующих лет мы получим дополнительные данные, с помощью которых можно будет проверить эти модели, включая S2F.

Модели стоимости добычи

При оценке криптоактивов эти модели опираются на майнинговые затраты. Такой подход интуитивно прост и берет свое начало из классической экономической мысли.

Так, еще Адам Смит ввел понятия рыночной и естественной цены товара. Последняя отражает стоимость различных факторов производства, необходимых для создания продукта. Рыночная цена — фактическая стоимость, по которой товар продается. Смит утверждал, что рыночная стоимость стремится к естественной цене, имеющей центральное значение.

Сатоши Накамото довольно лаконично объяснил эту фундаментальную концепцию:

«Цена любого товара тяготеет к себестоимости его производства. Если цена ниже себестоимости, выпуск снижается. Если же выше, то прибыль можно получить, наращивая выпуск и продажи. С другой стороны, рост добычи повышает сложность, приближая себестоимость к цене».

Впервые модель стоимости добычи была применена еще в 2009 году, когда биткоин только появился. Первым веб-сайтом, предложившим обмен BTC, стал New Liberty Standard. Этот же ресурс в октябре того же года впервые установил курс первой криптовалюты на уровне 1,309.03 BTC за $1. Поскольку тогда рынок отсутствовал, администратор сайта рассчитал обменный курс на основе стоимости электроэнергии, необходимой для добычи криптовалюты.

Американский экономист Адам Хэйес в 2015 году представил первый серьезный подход к этому вопросу — модель, учитывающую стоимость электричества, эффективность майнинговой технологии, рыночную цену BTC и сложность майнинга. В 2016 году Хэйес проанализировал 66 криптовалют и пришел к выводу, что их стоимость можно обосновать сложностью майнинга, темпами эмиссии и типом используемого алгоритма добычи монет.

Заслуживают внимания модели, предложенные исследователем Кембриджского университета Марком Бевандом в 2017 году и Чарльзом Эдвардсом в 2019 году. В последней стоимость биткоина (именуемая энергетической стоимостью) является функцией от энергозатрат, эмиссии предложения и стоимости энергии в фиатной валюте.

Экономика майнинга и, в частности, концептуальная модель оценки затрат для добычи криптоактивов к настоящему времени разработаны достаточно хорошо. Дальнейшие исследования в этой области, вероятно, будут предполагать более тщательный сбор эмпирических данных, на которых эти модели строятся.

Выявление пузырей на рынке

Рынок криптоактивов склонен к образованию пузырей. Это случалось не раз в течение короткой истории биткоина. Исходя из масштабов и частоты образования пузырей, можно применять техники их обнаружения, изначально разработанные для традиционных финансовых активов.

Исследователи Джереми Энг-Так Чеа [Jeremy Eng-Tuck Cheah] и Джон Фрай одними из первых применили такие модели к BTC, выявив подверженность последнего к возникновению спекулятивных пузырей.

Используя подобные техники, Эдриан Чун и Джен-Же Су в 2015 году выявили множество краткосрочных и три крупных пузыря в период с 2011 по 2013 годы.

В 2018 году ученые Швейцарского финансового института Спенсер Уитли, Тобиас Хубер, Макс Реппен и Роберт Гантнер представили модель на основе Закона Меткалфа, где четыре пузыря соотнесены с отклонениями от прогнозных значений.

***

Основанная в 1602 году Голландская Ост-Индская компания была первым корпоративным образованием, выпустившим облигации и акции. В течение более 300 лет разрабатывались основополагающие концепции, и лишь в 1930-е появилась формализованная система подходов к оценке ценных бумаг.

За последние 10 лет был достигнут значительный прогресс в области оценки стоимости криптоактивов. Имеющиеся во многих дисциплинах методы постепенно адаптируются к новой индустрии. Также активно разрабатываются уникальные, специфические для криптоактивов подходы. Однако фундаментальные концепции лишь начинают формироваться, многие из них изучены недостаточно.

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в