Криптовалютой торгуют два вида трейдеров: инвесторы и трейдеры. Инвесторы совершают сделки раз в несколько лет, трейдеры — каждый день.

Краткосрочная торговля возможна только на производных инструментах — фьючерсных контрактах. Вместе с биржей Bybit объясняем, как работают фьючерсные контракты USDT и какие у них преимущества.

А еще мы поторговали фьючерсами BTCUSD и BTCUSDT на Bybit. В конце статьи рассказываем, как отличаются цена ликвидации и волатильность этих контрактов.

Дикслеймер: ForkLog не несет ответственность за инвестиции читателей.

Фьючерсы, плечо и маржа

Фьючерсный контракт или фьючерс — это договор на продажу или покупку актива по заранее определенной цене. Название фьючерсного контракта пишут в виде тикера, например— BTCUSD или ETHUSDT. Тикеры состоят из двух частей: торгуемой валюты и базового актива, в котором оценивается ее стоимость.

У фьючерсов есть строгое условие: трейдер должен совершить обратную сделку. Если он купил фьючерс, то должен его продать. Если продал — выкупить.

Благодаря этому условию биржа выдает трейдеру заем — кредитное плечо (Leverage). При торговле с плечом трейдер может заработать больше. После завершения сделки трейдер возвращает заем бирже.

Чтобы получить заем, трейдер вносит маржу (Initial Margin). Это страховка биржи от потерь трейдера. Если убыток трейдера равен марже, биржа забирает ее и автоматически закрывает позицию. Этот процесс называется ликвидацией.

Биржа показывает трейдеру цену, при которой произойдет ликвидации. Эта цена включает гарантийную маржу (Maintenance Margin) — сумму комиссии за закрытие сделки.

Пример: Вы покупаете контракты на $1000 с кредитным плечом 10х. Для этого нужно внести $100 маржи. Если убыток составит $95, биржа ликвидирует позицию.

Обычно гарантийная маржа составляет 0,5–0,7% от суммы сделки. Гарантийная маржа на Bybit — 0.5%.

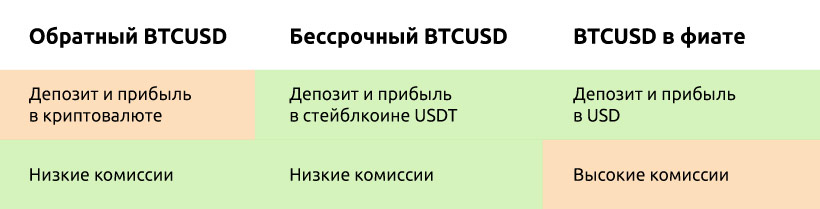

Виды фьючерсов: обратные USD- и USDT-контракты

До распространения стейблкоинов криптовалютные биржи использовали обратный фьючерсный контракт (Inverse Perpetual Futures). Им можно торговать без базового актива. Например, для торговли обратным контрактом BTCUSD нужен биткоин, а не доллар.

Плюс обратного контракта — его гибкость. По такому контракту можно торговать ETH к USD с депозитом в биткоине. Минус обратного контракта — волатильность депозита и прибыли.

Пример: Вы купили фьючерс на биткоин по $9000 и закрыли покупку по $10 000 — заработали 0,1 BTC или $1000. Ночью BTC упал до $5000. Вы не потеряли биткоины, но прибыль уменьшилась на $500.

Некоторые биржи запускали фьючерсы к доллару. Им приходилось платить кастодиальным сервисам за хранение фиатных депозитов. Эти расходы ложились на трейдеров в виде дополнительных комиссий.

В марте 2015 биржа Poloniex запустила фьючерсный контракт к Tether (USDT Perpetual Futures). Стейблкоин привязан к доллару, поэтому графики BTCUSD и BTCUSDT почти одинаковые. При этом стоимость депозита в USDT не уменьшится из-за внезапного падения курса биткоина.

Снижаем риски с перекрестной маржой

Кредитное плечо — инструмент с высоким риском. С кредитным плечом 2х ликвидация наступит при падении стоимости контракта на 50% от цены входа.

Биржа предлагает трейдерам несколько коэффициентов, начиная от 2x. По этой причине консервативные трейдеры не торгуют с плечом.

Риск можно регулировать при помощи перекрестной маржи (cross). В таком случае

биржа считает маржой весь депозит, а трейдер выбирает точное количество заемных денег.

Перекрестная маржа позволяет торговать с кредитным плечом от 1,01х до 1,99х. Так трейдер меняет цену ликвидации и управляет риском. При покупке с плечом 1,5 цена ликвидации будет на 75% ниже точки входа.

Пример: Вы выбрали перекрестную маржу и купили контракты с плечом 1,1x. Это значит, что у вас на 10% больше контрактов, чем при покупке без плеча. Цена ликвидации позиции будет на 90% ниже входа.

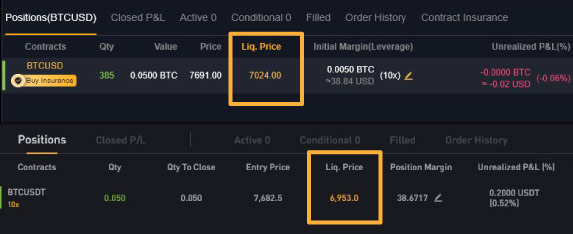

Сравниваем цену ликвидации BTCUSD и BTCUSDT

У бессрочных фьючерсов USDT цена ликвидации для длинных позиций ниже, чем у USD-контрактов.

Мы купили позиции по 0,05 BTC с плечом 10x на обратном BTCUSD и BTCUSDT. На обратном контракте ликвидация наступит по цене $7024, а на USDT-контракте — по цене $6953.

При падении биткоина до $7000 биржа ликвидирует позицию на BTCUSD, а на BTCUSDT — нет. Так происходит из-за разной валюты маржи. В обратном BTCUSD стоимость маржи уменьшается при падении цены биткоина, а в BTCUSDT она не меняется.

У USDT-контрактов ниже волатильность и риск ликвидации при резких изменениях цены.

Мы сравнили значения индикатора волатильности ATR на обратном BTCUSD и бессрочном BTCUSDT.

График показывает среднее изменение цены за последние 14 баров. Волатильность BTCUSD за 4 часа составила $169, а BTCUSDT — $162.

Разница в волатильности контрактов связана с неидеальной привязкой курса Tether к доллару, а также ликвидностью USDT и USD-рынков на бирже Bybit.

Торгуем BTCUSDT на Bybit: плюсы и минусы

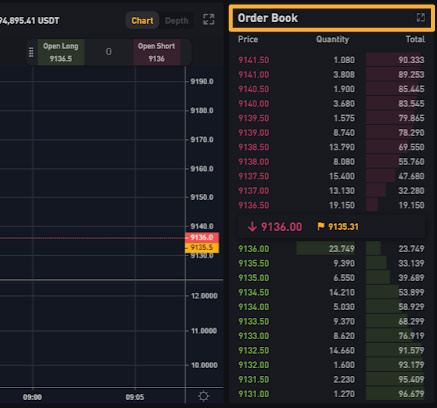

Главный плюс USDT-контрактов — интерфейс. На графике BTCUSDT есть кнопки для выставления ордеров и можно торговать в полноэкранном режиме.

Кроме того, биржа Bybit добавила к USDT-контрактам такие механики:

- одновременные длинная и короткая позиции. Подходит для хеджирования или торговли на прорывах;

- нереализованную прибыль можно использовать для открытия новых позиций.

Минус только один: книга ордеров с максимальным интервалом в $1. Нельзя посмотреть отдаленные ордеры и оценить уровни поддержки и сопротивления.

На бирже действует система вознаграждений за депозиты и активность в социальных сетях.

Также Bybit проводит USDT-airdrop и конкурс отзывов. Биржа выберет 10 самых полезных отзывов и начислит каждому автору по 500 USDT.

Трейдеры могут бесплатно протестировать реальный рынок на Bybit. Для этого нужно зарегистрироваться на бирже и выполнить задания из бонусной программы Bybit.

Выводы

Фьючерсы — один из самых популярных финансовых инструментов. Ими можно торговать с плечом при небольшом депозите. Объем торговли криптовалютными фьючерсами в марте 2020 года составил $600 млрд.

На рынке есть два вида фьючерсов: обратные USD и бессрочные USDT. Торговать USDT-контрактами выгоднее: у них меньше волатильность и риск ликвидации. А с перекрестной маржой их можно покупать на долгий срок с низким риском ликвидации.

Будьте осторожны: люди теряют депозиты даже без кредитного плеча. Всегда ставьте стопы, не торгуйте с плечом 100х и не вкладывайте деньги, которые не готовы потерять.

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в