Рассказываем, как использовать алгоритмическую торговлю на рынке криптовалют.

Каждые десять лет новый рынок открывается для публичной торговли. Так было с сырьевыми товарами, акциями, опционами.

Сейчас аналогичную фазу переживают криптоактивы. Все эти рынки изначально демонстрировали повышенную волатильность, объемы торгов были низкими, регулирование отсутствовало, а производные инструменты не существовали.

Криптовалюты появились сравнительно недавно и до сих пор отличаются повышенной волатильностью по сравнению с другими активами.

Высокая волатильность приводит к масштабным движениям цен и при правильном подходе позволяет неплохо заработать.

Для алгоритмической торговли на фондовых рынках приходится покупать специальное ПО, получать разрешения от бирж и платить за исторические данные, на которых будет отрабатываться торговая стратегия.

Все это становится серьезной преградой для рядовых инвесторов.

С другой стороны, большинство криптовалютных бирж предоставляют простые и открытые API для торговли.

Другими словами, даже ученик старших классов может настроить рабочую станцию, запустить алгоритм и заработать.

Крипторынок настолько нов, что здесь работают даже стратегии из учебников по техническому анализу, давно ставшие классикой.

При этом для успешной и прибыльной торговли достаточно обычного ПК.

Как торговать криптовалютой?

Как правило, трейдеры склоняются к одному из трех подходов:

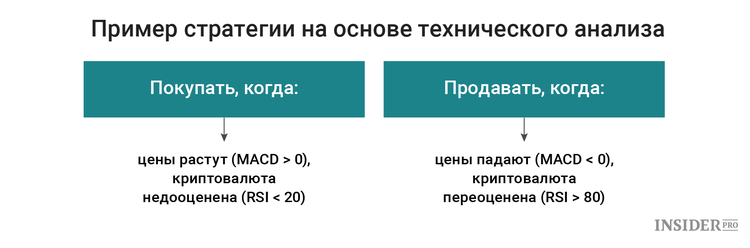

Этот подход гораздо круче, чем кажется на первый взгляд. Вместе три элемента информации дают невероятно точные сигналы об открытии и закрытии позиций. Например, можно использовать следующую стратегию:

Даже эта простая стратегия за последние полтора года опережает рынок на любом двухмесячном интервале для большинства криптоактивов — иногда с огромным отрывом.

Правильный подход к успешной торговле

Возможность зарабатывать на рынке с помощью статистики поражает воображение!

Прежде всего необходимо найти гипотезы и тренды, которые можно проверить и автоматизировать с помощью алгоритма.

Программа должна работать и зарабатывать деньги даже тогда, когда вы спите.

Давайте рассмотрим пример алгоритмической торговой стратегии. На разработку ее концепции, анализ и настройку ушло более семи месяцев.

Гипотеза: если цена криптоактива опустилась до «необоснованно низкого» уровня, она с высокой вероятностью отскочит назад. Вскоре мы вернемся к тому, как определить этот «необоснованно низкий» уровень.

Пока же обратите внимание, как на графиках цена отскакивает от линии под номером 3.

Если этот паттерн повторяется постоянно, он может стать хорошей основой для стратегии.

Нужно просто покупать актив, когда цена падает ниже линии, и продавать, когда она отскакивает спустя некоторое время.

Сигнальная линия на графике выше обозначена как «2 стандартных отклонения от скользящей средней».

Давайте разберемся, что это значит.

Основы статистики: Среднеквадратическое (стандартное) отклонение

Любая нормальная случайная величина удовлетворяет распределению вероятностей Гаусса.

Пик распределения соответствует среднему значению, а стандартное отклонение определяет возможный разброс значений.

Из статистики мы знаем, что 96% значений нормального распределения находятся в пределах двух стандартных отклонений (σ) от среднего.

Другими словами, вероятность, что некая цена выйдет за пределы 2σ-интервала с той или иной стороны, составляет менее 2%.

Цены криптовалютных активов нельзя назвать нормально распределенными, однако при выходе за пределы двух стандартных отклонений они с высокой вероятностью возвращаются к центру.

Приведенные выше графики это подтверждают.

Подход

Формулирование гипотезы всегда начинается с догадок. Трейдер исследует графики, визуально проверяя свою идею.

Затем он разрабатывает соответствующий алгоритм и тестирует его на прошлых ценах различных криптоактивов при разных параметрах.

Например, можно проверить работу алгоритма на разных временных интервалах (5 мин, 15 мин, 30 мин, 1 час) и для различных пороговых значений (2σ, 2,5σ, 3σ) на множестве разнообразных криптоактивов.

Это позволит определить, какая комбинация значений дает наибольший процент надежных сигналов без ущерба для прибыльности каждой сделки.

Как только параметры оптимизированы, можно приступать к реальной торговле, попутно следя за ее показателями (прибыльностью, проскальзыванием, коэффициентом Шарпа и т. д.).

Убедившись в надежности алгоритма, можно увеличить объем капитала, предназначенного для торговли.

Выводы

За последние семь месяцев эта стратегия не только принесла прибыль, но и позволила сделать массу интересных наблюдений о торговле на турбулентном рынке:

1. Со временем прибыльность алгоритма снижается.

2. Алгоритмы, отлично работающие с небольшим капиталом (скажем, $10 000), перестают приносить прибыль, если его сильно увеличить (например, до $100 000).

3. Чем труднее концептуализировать и программировать алгоритм, тем дольше он сохраняет свое преимущество.

4. Большинство алгоритмов коррелируют с ценами — некоторые лучше работают на растущем рынке, другие хорошо справляются с падающим.

Необходимо разумно скомпоновать портфель, состоящий из различных алгоритмов, чтобы они компенсировали возможные слабости друг друга.

Алгоритмическая торговля — это постоянная погоня за совершенством.

Рынки никогда не спят и все время эволюционируют. Трейдер попросту потеряет преимущество, если перестанет внедрять новые и уникальные торговые стратегии.

Источник: Coin Post

Самые актуальные новости - в

Самые актуальные новости - в