Недавно Федеральная резервная система США (ФРС) впервые со времен финансового кризиса 2008 года и впервые в истории биткоина снизила базовую процентную ставку на 25 пунктов — с 2,25–2,5% до 2–2,25%.

На первый взгляд, может показаться странным и «притянутым за уши» анализ влияния снижения ставки на курс биткоина. Казалось бы, каким образом это может повлиять на биткоин, который создавался как ответ на несовершенство политики центробанков и мировой финансовой системы в целом? Более того, цифровое золото почти не коррелирует с традиционными финансовыми активами, следовательно, как на него может влиять монетарный регулятор США?

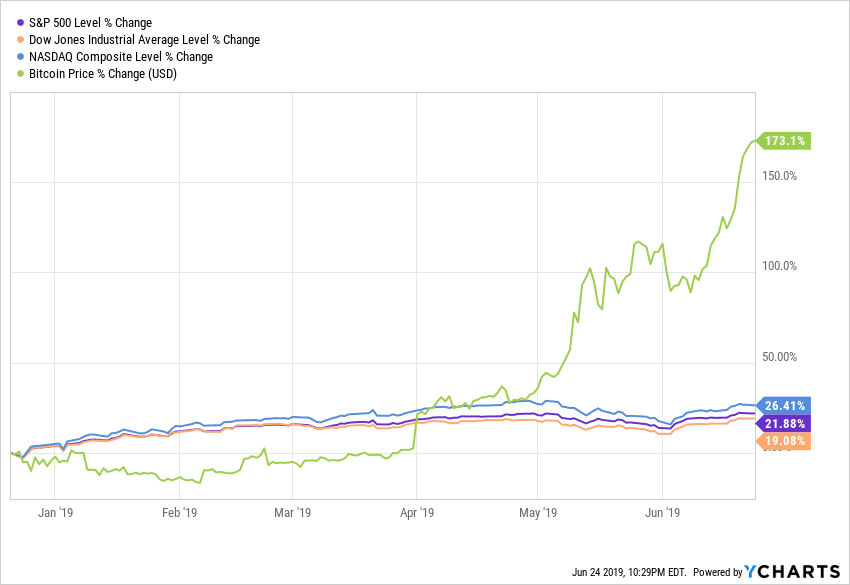

Однако эмпирические данные говорят о том, что после решения ФРС цена BTC резко пошла вверх, ускорившись после известий о новых пошлинах для китайских товаров стоимостью $300 млрд. Почти синхронно с биткоином выросли в цене такие традиционно защитные активы, как золото, японская иена, швейцарский франк и 10-летние казначейские облигации США. На фоне этого упали более рисковые активы — китайский юань, промышленный индекс Доу-Джонса, NASDAQ 100, FTSE China A50, нефть марки WTI, а также российский рубль. Таким образом, многие участники рынка предпочли «тихую гавань» вместо рисковых финансовых инструментов.

Возникает ряд резонных вопросов:

- Зачем ФРС задействовала контрциклическую монетарную политику и снизила процентную ставку на фоне неплохих макроэкономических показателей?

- Усугубит ли ослабление доллара затянувшуюся торговую войну США и Китая?

- Как все это отразится на биткоине?

Журнал ForkLog предлагает читателям свой взгляд на текущее положение вещей.

Что дает снижение базовой ставки ФРС?

Изменение величины базовой ставки ФРС — важный компонент монетарной политики. Так, снижение ставки обычно является частью стимулирующей (мягкой) политики, направленной на расширение кредитной экспансии или, по сути, денежной массы.

Мягкая монетарная политика призвана оживить деловую активность, однако оказывает девальвационное давление на валюту, стимулируя экспорт. Подчеркнем, что согласно пресс-релизу ФРС, основные макропоказатели — инфляция, безработица, потребление домохозяйств и инвестиции — в норме, а значит в снижении ставки не было особой необходимости.

Таким образом, недавнее решение ФРС продиктовано, по всей видимости, стремлением сделать американский экспорт конкурентоспособнее в условиях торговой войны с Китаем. Завершение последней вряд ли можно ожидать в ближайшем будущем, подтверждением чему является введение новых пошлин в отношении Китая чуть ли не сразу после заседания Федерального комитета по операциям на открытом рынке.

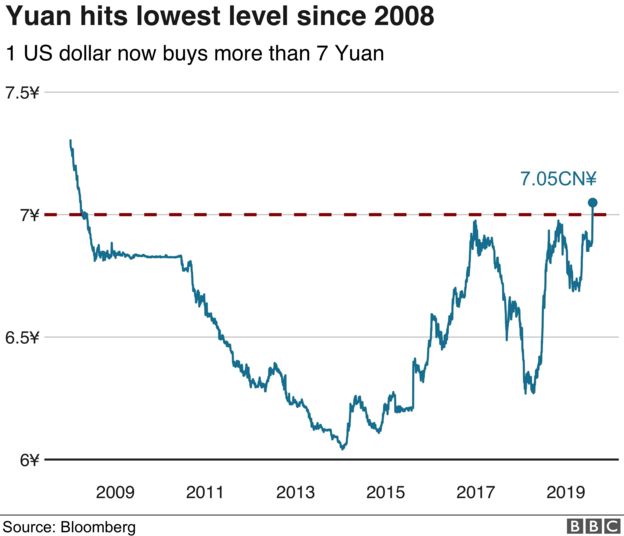

Ответ Поднебесной не заставил себя долго ждать — после объявления о новых пошлинах Народный банк Китая позволил юаню упасть до уровней 11-летней давности.

Очевидно, что девальвация юаня призвана частично компенсировать потери китайских экспортеров. Однако, скорее всего, такая мера приведет к еще большей эскалации торговой войны.

Почему это лишь усугубит торговую войну и подтолкнет мировую экономику к рецессии?

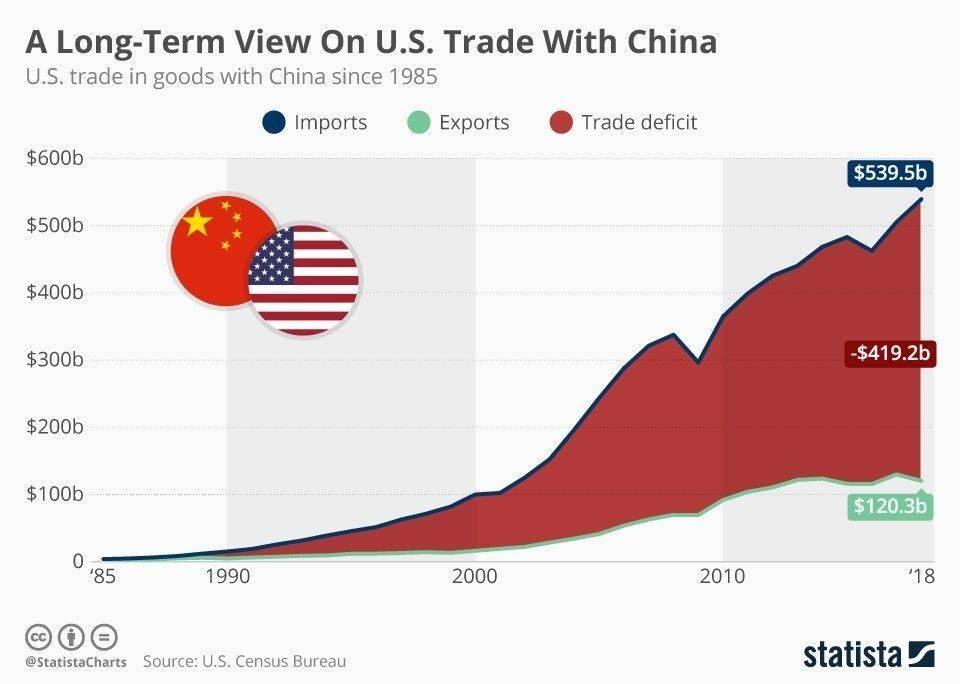

Жертвуя некоторым ослаблением доллара, США в краткосрочной перспективе может сделать свои товары привлекательнее по цене на мировом рынке. При этом импорт из других стран в Америку станет дороже, потому что для покупки товаров, например, из Мексики или Китая потребуется конвертировать больше долларов в песо и юань соответственно. Следовательно, может уменьшиться торговый дефицит США.

На изображении ниже видно, что проблема торгового дефицита актуальна для Штатов уже не один десяток лет и со временем ситуация лишь усугубляется:

Снижение ставки представляется явно политическим решением накануне президентских выборов 2020 года, поскольку может дать довольно быстрый и ощутимый эффект для экономики США. Так, политика «дешевых денег» стимулирует экспорт и деловую активность внутри страны. Кроме того, последовавшее за снижением ставки усиление протекционистских барьеров может на первых порах способствовать улучшению показателей занятости.

Однако, как показывает история, несмотря на возможное улучшение ситуации на рынке труда и снижение торгового дефицита в краткосрочной перспективе, в более длительном периоде протекционизм приносит больше вреда, чем пользы.

В частности, потребителям приходится покупать товары дороже, нередко низкого качества, но зато от местного производителя. В различных сферах могут возникать монополии, которые часто становятся причиной инфляции и консервации технологической отсталости из-за снижения стимулов к внедрению инноваций, а также необходимости конкурировать на международной арене.

Экспорт стран, чрезмерно заботящихся о национальном производителе, снижается. Это приводит к падению валютных поступлений, оказывающему давление на курс национальной денежной единицы. Кроме того, экспортные товары включают импортные компоненты, следовательно, тарифы ведут к росту издержек производителей, повышению цен и падению конкурентоспособности продукции на глобальном уровне. В итоге показатели занятости и роста национального производства снижаются, начинается рецессия.

Все это в совокупности негативно отражается на международной кооперации и специализации, замедляет рост мировой экономики, ограничивает конкуренцию и подавляет научно-технический прогресс.

Впрочем, некоторые ожидаемые в средне- и долгосрочной перспективы результаты протекционизма проявляются уже сейчас. Так, на графике ниже видно, что объем мировой торговли снижается уже три квартала подряд:

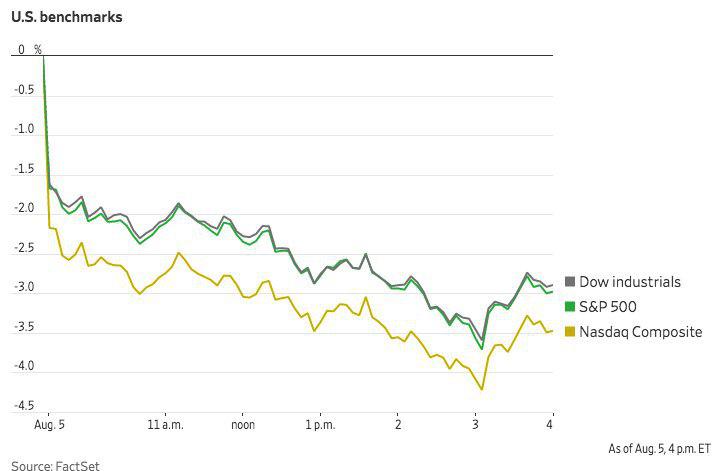

Также отметим, что 5 августа, вскоре после новостей о введении пошлин для китайских товаров, американские индексы упали еще на 3%:

Помимо прочего, снижение базовой ставки может привести к цепной реакции — не исключено, что примеру ФРС вскоре последуют центробанки других стран, не желающих проигрывать в международной торговле. Как результат, мода на девальвацию может привести к глобальному усилению протекционизма. Последний создает барьеры международной торговле, поскольку противоречит теории сравнительных преимуществ и принципу laissez-faire, предполагая менее эффективное распределение ограниченных ресурсов и усиление роли государства в экономике.

Как смягчение монетарной политики ФРС отразится на цене биткоина?

Многие аналитики уверены, что в условиях низкой доходности традиционных финансовых инструментов, постепенной девальвации валют и нарастания глобальной неопределенности биткоин выглядит альтернативой, ничуть не уступающей по привлекательности золоту и другим защитным активам.

Так, исследователи Delphi Digital убеждены, что в глобальной экономике назревает «идеальный шторм», способствующий устойчивому росту спроса на BTC.

«Первое и, пожалуй, самое важное: глобальные центробанки резко изменили настроения в сторону более мягкой монетарной политики. ФРС, ЕЦБ, Банк Японии, Народный банк Китая и многие другие сейчас готовят участников рынка к дальнейшему снижению ставок и дополнительным мерам стимулирования», — отмечают аналитики.

В отчете также говорится, что мягкая монетарная политика влечет за собой растущий риск девальвации национальных валют, являющийся долгосрочным фактором роста спроса на биткоин и физическое золото. Сравнивая эти два актива, эксперты находят BTC даже более привлекательным, учитывая «чрезвычайные меры в монетарной политике и возрастание геополитической напряженности».

В Delphi Digital не исключают, что со временем обладающий «несуверенными свойствами» биткоин превзойдет золото по капитализации. Другими словами, объем рынка BTC может в один прекрасный момент превысить $7 трлн.

Солидарен с мнением Delphi Digital управляющий директор security-платформы INX Алан Силберт:

«Процентная ставка упала, а новые снижения уже на пороге. Чем ниже ставка, тем меньше причин хранить доллар»

«На фоне глобальной нестабильности биткоин ведет себя так, как и задумано», — делится наблюдениями сооснователь криптофонда Morgan Creek Digital Энтони Помплиано.

В том, что в текущей ситуации биткоин — отличный хеджирующий актив, не сомневается и глава исследовательского отдела Bitwise Investment Мэтт Хоган:

«Будучи хеджирующим инструментом против безудержной фискальной и монетарной политики, биткоин стал своего рода доминирующей парадигмой».

Так же как и другие аналитики рынка, биткоин-трейдеры будут внимательно следить за ФРС и ее заявлениями о будущих изменениях монетарной политики, уверен Хоган.

«Продолжение стимулирующей денежно-кредитной политики будет мощным позитивным фактором для цены биткоина. Такие не предполагающие доходности активы, как биткоин и золото, станут более привлекательными по мере снижения ставок», — выразил мнение аналитик.

Хоган также не сомневается, что в преддверии выборов Дональд Трамп «продолжит искать пути для дальнейшей девальвации доллара в качестве способа стимулирования экономики».

Созвучное мнение выразил и бывший главный стратег администрации Дональда Трампа, известный консерватор Стивен Бэннон — по его словам, развитию и массовому принятию криптовалют способствует текущая геополитическая ситуация.

«Я думаю, что у криптовалют большое будущее, особенно в условиях сегодняшнего глобального восстания популистов», — заявил он.

Как и многие эксперты, Бэннон убежден, что торговая война США и Китая значительно влияет на многие аспекты глобальной экономики и геополитики.

Глава Circle Джереми Аллэйр уверен, что инвесторы все чаще склонны рассматривать криптовалюту как безопасный актив во времена падения фондовых рынков:

«Человечество создало несуверенный, безопасный механизм хранения ценности, способный существовать везде, где есть интернет. Он не восприимчив к цензурированию или конфискации»

Аллэйр считает, что последние события в мировой политике и экономике делают биткоин «по-настоящему привлекательным активом»:

«Рост националистических настроений, валютных и торговых войн — все это действительно положительно влияет на биткоин»

Глава Circle добавил, что несмотря на наложенные государством ограничения, в Китае по-прежнему активно ведется торговля криптовалютами через офшорные платформы. Также он выразил уверенность, что многие пострадавшие от криптозимы инвесторы впоследствии вернутся на рынок.

Уверен в росте биткоина на фоне глобальной нестабильности и Майк Новограц:

Вышеперечисленные аргументы аналитиков не лишены здравого смысла, ведь доказано, что диверсификация портфелей посредством биткоина существенно может повысить их доходность в средне- и долгосрочном периоде.

В частности, экс-менеджер Goldman Sachs и основатель Global Macro Investors Рауль Пал убежден, что потенциальная выгода от инвестиций в BTC значительно перевешивает все возможные риски. Также он уверен, что первая криптовалюта должна быть в портфеле, даже если вероятность новых «иксов» составляет всего 1%.

От фиатных валют биткоин выгодно отличает прогнозируемая эмиссия и жестко ограниченное предложение. Так, более 80% цифрового золота уже добыто майнерами, при этом несколько миллионов монет попросту потеряны и, следовательно, предложение на рынке так никогда и не достигнет 21 млн BTC.

Кроме того, ожидающийся в мае 2020 года третий по счету халвинг приведет к уменьшению в два раза награды за добытый майнерами блок. Это снизит объем регулярной эмиссии и, таким образом, сделает первую криптовалюту еще более дефицитной. Растущий спрос при почти неизменном предложении актива, как известно, толкает цену вверх.

Выводы

У стимулирующей монетарной политики две стороны медали: способствуя оживлению экспорта, деловой активности и улучшению торгового баланса, она ведет к ослаблению денежной единицы, делая импорт более дорогим. Также она может провоцировать аналогичные меры со стороны центробанков других стран. Это приводит к торговым и валютным войнам, что видно на примере непростых взаимоотношений США и Китая.

Решение Федрезерва о снижении ставки, скорее всего, сугубо политическое, учитывая последовавшие почти сразу новые пошлины в отношении китайских товаров. Вряд ли торговая война закончится скоро — ответные меры со стороны Китая могут заставить ФРС продолжить смягчение денежно-кредитной политики. В целом вряд ли такие действия могут способствовать разрешению глобальных проблем и росту мировой торговли, что, в частности, видно по реакции финансовых рынков.

Многие эксперты сходятся во мнении, что низкие процентные ставки поощряют потребление и инвестиции, но отнюдь не сбережения. В такой среде доходность традиционных финансовых инструментов может и не покрывать инфляцию, целевой показатель которой ФРС установила на уровне 2%.

Мягкая монетарная политика центробанков и усиливаемая торговой войной глобальная нестабильность могут положительно повлиять на курс биткоина. Последнему свойственна дефицитная природа, полная независимость от центробанков и некоррелируемость с традиционными активами. Это делает цифровое золото не только потенциально сверхдоходной инвестицией, но и отличным инструментом для диверсификации портфелей.

Следовательно, даже самые закостенелые традиционные инвесторы могут обратить внимание на биткоин. Цена последнего всецело определяется совокупным спросом, а не политикой центробанков. Это значит, что, скорее всего, BTC будет расти в дальнейшем, по мере его массового принятия и развития криптоиндустрии.

Александр Кондратюк

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в