Учитывая уверенный рост цены биткоина и неплохую динамику многих других активов, вряд ли кто-то сейчас сомневается в том, что пресловутая «криптозима» позади. Аналитики по-разному объясняют причины столь резкого восстановления цен в последние месяцы, отталкиваясь от сугубо технических факторов до институционализации развивающегося рынка новых активов.

Распространено мнение, что массовому принятию криптовалют и росту их цен способствует набирающая обороты торговая война США и Китая, а также увлечение центробанков мягкой монетарной политикой, стимулирующей экспорт и деловую активность. Эти факторы ускоряют приближение глобального кризиса, наступление которого, учитывая цикличность экономического развития и актуальные тенденции, — лишь вопрос времени.

Появление первой криптовалюты в январе 2009 года было своего рода ответом на мировой кризис, который тогда был в самом разгаре, а также на причины глобальной рецессии, обусловленные в том числе действиями центробанков, создающих финансовые пузыри.

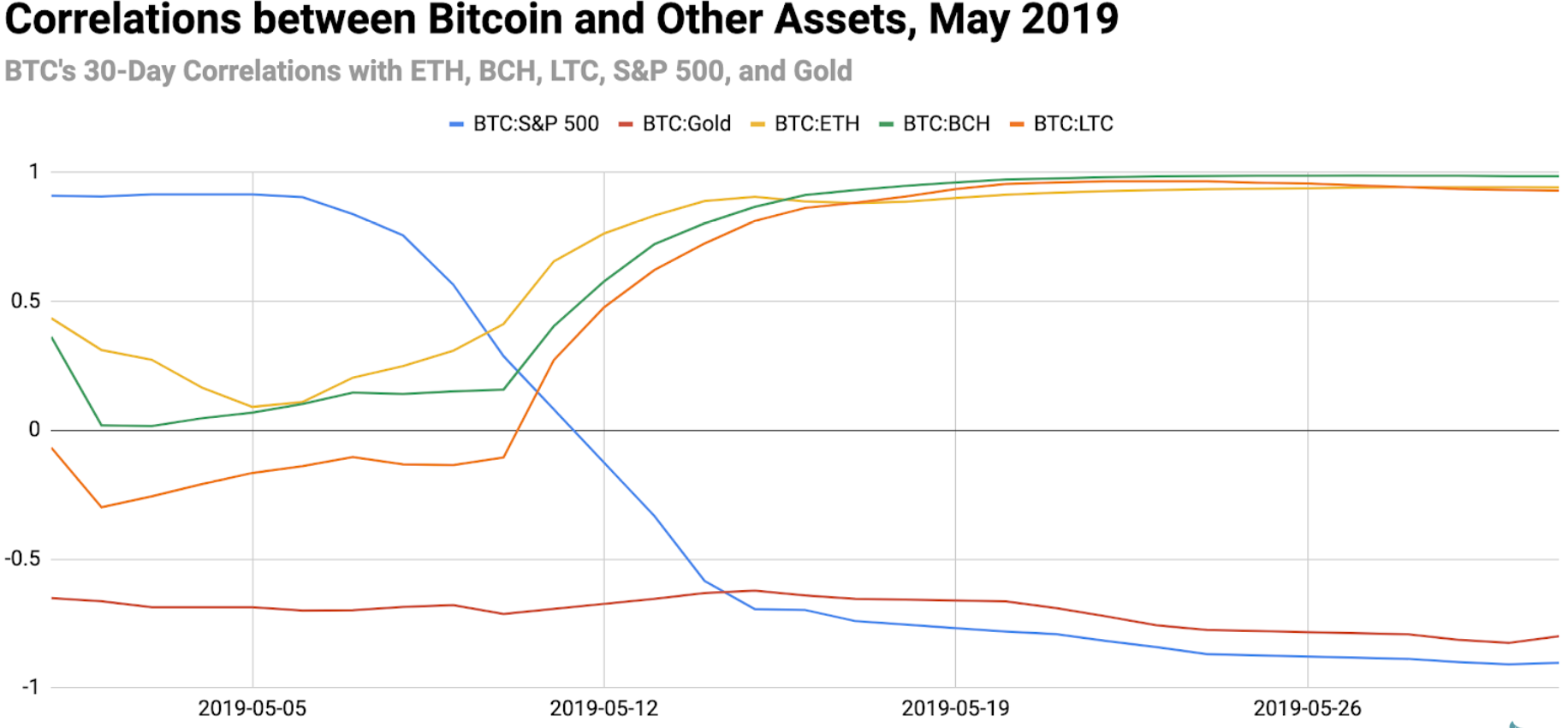

В последние месяцы, на фоне глобальной неопределенности, наметилась интересная тенденция, заключающаяся в ярко выраженной обратной корреляции между биткоином и фондовым индексом S&P 500, своего рода барометром американской экономики.

В этом материале журнал ForkLog предлагает читателям проанализировать корреляцию биткоина с инструментами традиционного финансового рынка и некоторыми альткоинами, рассмотреть, почему цифровое золото растет вопреки негативным новостям, и что может повлиять на курс BTC в ближайшее время.

Почему S&P 500 называют барометром экономики США?

Аналитики SFOX выявили разнонаправленную динамику цены биткоина относительно индекса S&P 500, которая все ярче проявляется в последнее время. Однако перед тем, как выяснить причины происходящего, рассмотрим, что представляет этот индекс и почему на него обращают внимание аналитики всего мира.

S&P 500 — фондовый индекс, в который входят 500 наиболее капитализированных американских компаний. Он публикуется с 1957 года, составляет его рейтинговое агентство Standard & Poor’s.

Акции компаний из списка S&P 500 торгуются на крупнейших фондовых биржах NYSE и NASDAQ. По своей популярности S&P 500 конкурирует с Промышленным индексом Доу-Джонса. Поскольку при составлении списка компаний Standard & Poor’s пытается наиболее полно представить различные отрасли, индекс часто называют барометром американской экономики.

Кроме того, S&P 500 включен в Композитный индекс опережающих индикаторов, использующийся инвесторами для прогнозирования тенденций развития экономики.

Индекс состоит из 10 компонентов, изменения которых обычно предшествуют экономическим изменениям в целом.

Множество инвестиционных, биржевых, пенсионных и других фондов стремятся максимально повторить структуру портфеля и доходность этого широко отслеживаемого индекса. Таким образом, неудивительно, что малейшее колебание деловой активности в США сразу отражается на динамике S&P 500. Учитывая глобальный характер мировой экономики, на изменения котировок этого популярного индекса чувствительно реагируют и остальные рынки.

Это фондовый рынок! При чем здесь биткоин?

Как уже говорилось, биткоин появился в начале 2009 года, когда глубочайший со времен Великой депрессии кризис был в самом разгаре. Как видно на графике ниже, возникновение криптовалюты почти совпало с дном предыдущего кризиса:

Вскоре после появления цифрового золота началось подогреваемое количественным смягчением уверенное восстановление американской экономики. В развитых странах наступил десятилетний период роста, низкой инфляции и высоких цен на многие активы.

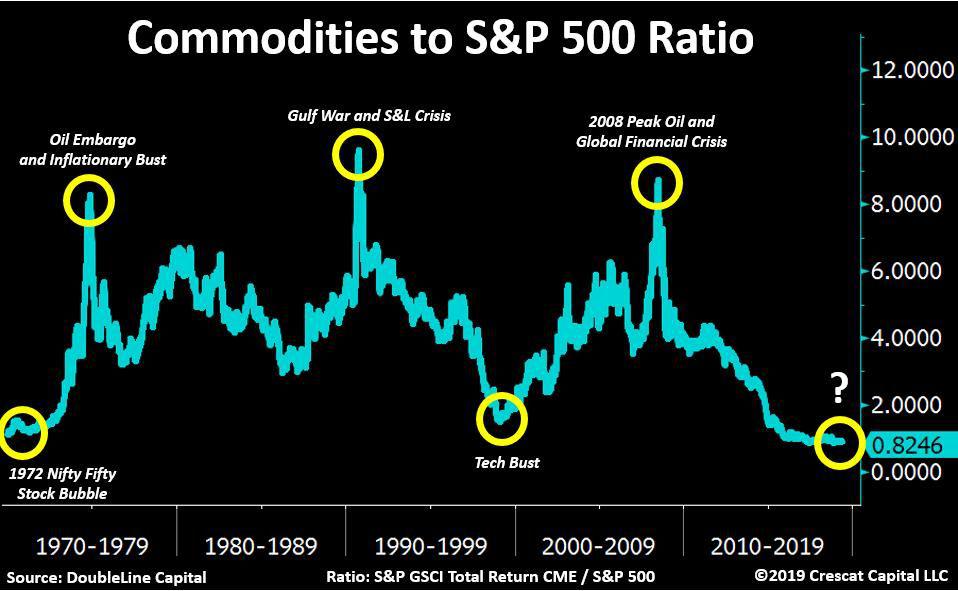

Однако сейчас многие эксперты уверены, что мир на пороге очередного глобального кризиса. Так, на графике ниже представлено отношение стоимости индекса биржевых товаров к индексу S&P 500:

Этот показатель сейчас на 50-летнем минимуме. В прошлом, когда этот коэффициент был на крайне низких значениях, следовал многолетний период стагнации фондового рынка.

Например, после предыдущего минимума произошло обвальное падение индекса высокотехнологичных компаний NASDAQ Composite. Примечательно, что сейчас отношение стоимости индекса биржевых товаров к S&P 500 находится еще ниже, чем в преддверии краха доткомов — примерно на отметках 1972 года. Тогда, полвека назад, образовался так называемый пузырь Nifty Fifty — пятидесяти наиболее популярных в 60-70-х акций американских компаний, которые отличались быстрым ростом и соотношением цены к прибыли.

В 1973-74 годах акции таких компаний сильно упали, медвежий рынок продолжался почти 10 лет — до 1982. С тех пор термин Nifty Fifty иногда используется в финансовых кругах в качестве примера нереалистических ожиданий инвесторов касательно роста активов.

Как отмечают аналитики CoinMetrics, за исключением первого года жизни, биткоин не существовал в периоды глобальных рецессий. Этот факт заставляет многих участников рынка задуматься о том, как же первая криптовалюта поведет себя в новых условиях — на фоне неопределенности и паники, связанной с резкими колебаниями цен традиционных финансовых активов.

Эксперты уверены, что несмотря на недостаток исторических данных, учитывая последние события на традиционном рынке и реакцию на них биткоина, уже сейчас можно сделать выводы о восприимчивости BTC к процессам в гораздо более широкой макросреде.

Корреляция биткоина с S&P 500, золотом и другими криптовалютами

Сопоставив динамику на традиционном и криптовалютном рынках, аналитики SFOX заключили, что инвесторы все чаще рассматривают BTC в качестве хеджирующего инструмента при колебаниях S&P 500 и других индексов, усиливаемых торговым противостоянием двух стран-гигантов.

«На фоне продолжающегося обострения торговых отношений США и Китая май стал одним из самых неспокойных месяцев для мировых рынков в новейшей истории», — отмечают аналитики.

По их словам, после того как КНР объявила 13 мая о повышении ввозных тарифов на американские товары стоимостью $60 млрд, S&P 500 упал на 1,7%. При этом китайский юань достиг четырехмесячного минимума. Однако на фоне этого BTC вырос на 7% — с $7158 до $7679.

«С этого момента в течение месяца отрицательная корреляция биткоина с S&P 500 стала почти идеальной. При этом корреляция BTC с ведущими альткоинами стала почти идеально положительной».

В SFOX также уверены, что инвесторы могут рассматривать биткоин как «уникальный гибрид присущего золоту средства сохранения стоимости и рискового актива вроде S&P 500».

Таким образом, не исключено, что спрос на первую криптовалюту подогревает нарастающая глобальная неопределенность и кризисные явления в ряде отдельных стран, включая Венесуэлу, Аргентину, Турцию, которым свойственны инфляция, валютные ограничения и политическая нестабильность.

Так, согласно проведенному порталом Statista опросу, каждый пятый житель Турции пользовался либо владеет в настоящее время криптовалютой. Отметим, что в этой стране наблюдаются значительные валютные ограничения, галопирующая инфляция, безработица и слабый рост ВВП.

По всей видимости, все больше инвесторов рассматривают BTC не только как защитный актив, но и в качестве инструмента диверсификации портфеля, для которого свойственна более высокая доходность по сравнению с традиционными активами.

Так, по оценкам аналитика нью-йоркской компании Pension Partners Чарли Билелло, рентабельность инвестиций в первую криптовалюту с начала текущего года составила 111%.

Для сравнения, за этот же период рост цен на нефть составил лишь 16%, индекс S&P 500 вырос также на 16%, золото — всего на 4%.

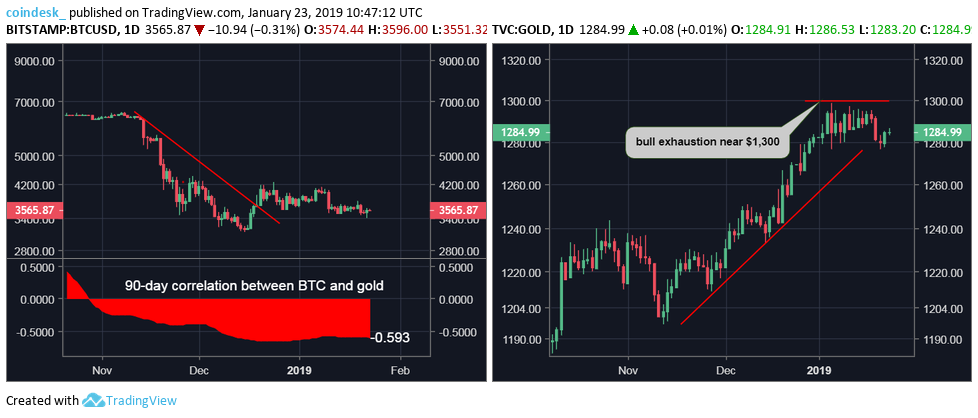

Что касается благородного металла, то между этим традиционным активом и биткоином наблюдается явно отрицательная корреляция, которая, по мнению аналитика CoinDesk Омкара Годбоула, может послужить своего рода индикатором для трейдеров.

Например, 13 ноября цена благородного металла составляла $1200, а к декабрю котировки золота подобрались к психологическому уровню сопротивления $1300. В это время биткоин обрушился с отметок выше $6000 до $3122 на бирже Bitstamp.

При этом с течением времени надежность индикатора лишь повышается. Так, если в январе 90-дневный коэффициент корреляции между этими двумя активами составлял -0.593, то к маю данный показатель достиг -0.71. Простыми словами — в последнее время все отчетливее заметно, как цена биткоина и золота движутся в противоположных направлениях.

Почему биткоин растет вопреки негативным новостям?

Одна из возможных причин заключается в том, что цены обычно чувствительнее реагируют на положительные новости во время бычьей фазы рынка и при этом неохотно снижаются под давлением явно негативных событий.

Например, когда Комиссия по ценным бумагам и биржам США (SEC) перенесла решение по ETF компании Bitwise, цена биткоина не упала, а, наоборот, в течение примерно суток выросла с отметки $8010 до $8069 (+0.7%). Согласно наблюдениям SFOX, схожим образом первая криптовалюта отреагировала на аналогичное решение SEC в отношении ETF от VanEck и SolidX — BTC вырос на 0.3%, с отметки $7910 до $7936.

«Это может указывать на то, что, несмотря на серьезный хайп вокруг одобрения биткоин-ETF, рынок не заботится об этом так сильно, как, например, о возможностях BTC сыграть роль хеджирующего инструмента в контексте глобальных рынков», — поделились мыслями аналитики SFOX, отметив, что, низкая вероятность одобрения биржевых фондов, скорее всего, была заблаговременно переварена рынком.

К удивлению многих инвесторов, на цену биткоина не оказал существенного влияния даже взлом Binance, в ходе которого крупнейшая криптобиржа лишилась 7000 BTC ($40,5 млн по курсу на то время).

«То, что взлом Binance не привел к падению цены BTC, свидетельствует о гораздо большей степени зрелости инфраструктуры рынка по сравнению с временами Mt Gox», — отметили в SFOX.

Таким образом, с ростом капитализации и массовым принятием криптовалют рынок становится более ликвидным и не столь волатильным, а значит и менее подверженным влиянию, казалось бы, крайне негативных новостей.

Какие важные будущие события могут повлиять на курс биткоина?

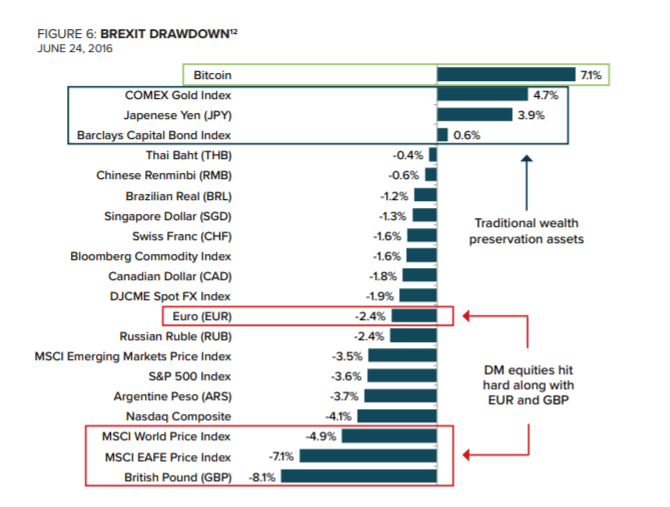

Эксперты Grayscale Investments уверены, что долгосрочное влияние на рост цены биткоина продолжит оказывать глобальная неопределенность, одним из важных факторов которой является набирающая обороты торговая война США и Китая.

Аналитики провели параллель с 2016 годом, когда мировые рынки негативно отреагировали на референдум по выходу Великобритании из Евросоюза, а также с греческим кризисом 2015 года. На фоне этих событий, первая криптовалюта значительно укрепила свои позиции:

Стоит отметить, что в настоящее время у многих центробанков практически исчерпаны монетарные инструменты для оживления стагнирующих экономик. Например, во многих государствах и вовсе отрицательные процентные ставки:

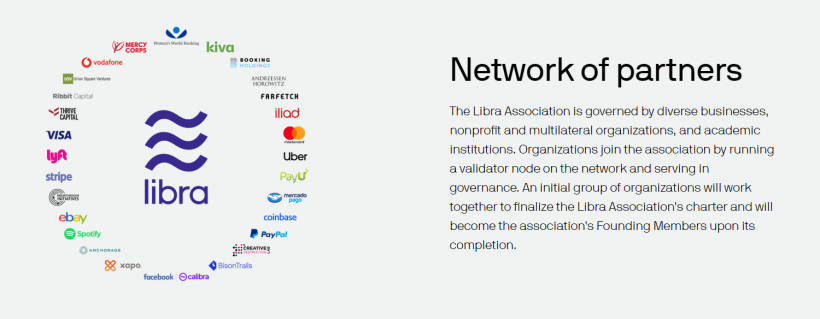

Аналитик Омкар Годбоул привел ряд других факторов, способных оказать существенное влияние на цифровое золото в кратко- и среднесрочной перспективе. Первый из них — криптовалютный проект от Facebook, который поддержал ряд известных компаний.

Партнер Blockchain Capital Спенсер Богарт убежден, что запуск крупнейшей соцсетью собственного стейблкоина значительно способствует массовому принятию биткоина и развитию криптовалютной инфраструктуры.

Схожего мнения придерживается вице-президент Блокчейн-ассоциации Украины Виталий Булычев, считающий запуск Libra хорошей новостью для всей криптоиндустрии.

В том, что цифровая валюта от Facebook повлияет на цены многих криптоактивов, не сомневаются и многие другие участники криптосообщества.

Следующим фактором роста спроса на цифровое золото может стать перелив капитала из BNB в BTC вследствие ограничений для американских инвесторов в участии на платформе Binance.com.

В частности, такой вариант развития событий не исключает криптоаналитик Алекс Крюгер. По его мнению, может произойти эффект, сопоставимый с «апрельской паникой из-за Tether».

Кроме того, на цене биткоина сказывается влияние приближающегося халвинга Litecoin, который, учитывая исторические данные и цикличность ценовых паттернов, может послужить своего рода триггером фазы активного роста биткоина и рынка в целом.

Таким образом, уверен Годбоул, в течение ближайших нескольких недель возможен тест круглой отметки $10 000.

Среди прочих важных фундаментальных факторов, способных повлиять на долгосрочный рост BTC, можно отметить:

- ожидаемый в мае 2020 года халвинг биткоина, который сделает BTC еще более дефицитным активом;

- тесно коррелирующий с ценой уверенный рост хешрейта сети первой криптовалюты;

- начало торговли поставочными биткоин-фьючерсами на ориентированной на китов платформе Bakkt;

- полноценный запуск криптовалютной платформы от Fidelity Investments и площадок от других крупных игроков;

- развитие инфраструктуры в целом (децентрализованные биржи, некастодиальные кошельки, сеть Lightning Network и способствующие ее развитию решения вроде Submarine Swaps и т. д.);

- рост популярности криптовалют среди ритейлеров;

- растущий интерес к новым активам со стороны институциональных инвесторов и прочих крупных участников традиционного рынка, косвенным подтверждением чему является уверенный рост объемов торгов биткоин-фьючерсами на бирже CME;

- запуск обеспеченных цифровым золотом токенов, повышающих спрос на базовый актив;

- внедрение в среднесрочной перспективе в протокол биткоина решений, повышающих производительность сети и степень приватности транзакций и т. д.

***

Таким образом, массовое принятие уже на пороге, а фундаментальных предпосылок предостаточно, чтобы с оптимизмом смотреть в будущее и быть уверенными в долгосрочных перспективах биткоина и других криптовалют.

Раз биткоин создавался как ответ на недостатки традиционной финансовой системы, то, скорее всего, он в полной мере проявит себя в ходе грядущего глобального экономического кризиса. Учитывая современные тенденции мировой экономики, наступление этого события — лишь вопрос времени.

Однако не стоит забывать о высокорисковом характере новых активов и о том, что инвестировать в них нужно разумно. В портфеле рационального инвестора не обязательно должна преобладать криптовалюта — ведь биткоин можно использовать как уникальный инструмент хеджирования, сочетающий в себе свойства цифрового золота и чего-то рискового и доходного, напоминающего акции технологических компаний.

Александр Кондратюк

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в