Публикуем перевод статьи Bitcoin Advisory о том, что не даст цене биткоина обвалиться до нуля в медвежьей фазе рынка.

Предлагаю начать с того, что такое кредитор последней инстанции.

Кредитор последней инстанции

Предупреждение: если вы имеете отличное представление о межбанковском кредитовании, ставке федеральных фондов, операциях на открытом рынке и т.д., ваc может раздосадовать или разозлить нижеследующее упрощенное объяснение.

Его можно спокойно пропустить, если вы уже знаете, что такое кредитор последней инстанции.

Существующая сегодня система частичного банковского резервирования создает новые деньги в тот момент, когда вы получаете кредит.

В упрощенной форме, в бухгалтерском учете на стороне банка создается дебетовая запись на активном счете выданных кредитов и кредитовая запись на пассивном счете полученных депозитов.

С вашей стороны эта операция будет отражена по дебету активного счета внесенных депозитов и по кредиту пассивного счета полученных кредитов.

Этот процесс денежной эмиссии ограничен со стороны предложения как самодисциплиной самих коммерческих банков, так и резервными требованиями, устанавливаемыми центральными банками.

Со стороны спроса процесс ограничен качеством заемщиков и их потребностями в финансировании.

Данные факторы задают верхнюю границу для объемов создания новых денег в фазе роста экономики.

Когда экономика сокращается, процесс выглядит обратным образом — деньги уничтожаются.

В результате возникает отрицательная обратная связь: уничтожение денег в обращении приводит к дефляции, что усложняет погашение существующих и выдачу новых кредитов.

Шаг за шагом банки в экономической системе становятся неплатежеспособными и становятся банкротами в результате массового снятия вкладов их клиентами.

Чтобы в условиях сокращения экономики с частичным банковским резервированием эту отрицательную обратную связь разорвать, в игру в роли кредитора последней инстанции вступает центробанк.

Вот здесь хорошо пересказаны слова Уолтера Бэджета о роли кредитора последней инстанции:

«Центральные банки должны дать понять, что они без каких-либо ограничений готовы кредитовать платежеспособные компании под хорошее обеспечение и по более высоким ставкам, чем в нормальных рыночных условиях. Это неотъемлемая часть монетарной экономики c частичным банковским резервированием».

Центральные банки, в качестве кредиторов последней инстанции, задают нижний порог объема денег, который будет уничтожен в период экономического спада.

В экономике биткоина новые деньги с помощью кредитования не создаются.

Новые биткоины генерируются в качестве субсидии за подтверждение записи об операции в системе, предоставляющей услуги децентрализованного проведения транзакций.

Механизм изменения сложности задает верхнюю границу того, сколько новых биткоинов будет эмитировано, а реализуется данный механизм при помощи правил подтверждения блоков.

Вот здесь можно прочитать о системе управления биткоином.

В системе биткоина отсутствует механизм уничтожения биткоинов, но отдельные пользователи могут это сделать.

Следовательно, отсутствует дефляционная негативная обратная связь, которая преследует сегодняшние системы с частичным банковским резервированием.

Монетарные кризисы в биткоине возникают как синдром похмелья после очередной волны новых пользователей.

Будь люди асоциальными существами без какой-либо ментальности толпы, мы могли бы представить мир, где биткоин привлекает новых пользователей стабильными темпами.

Цена биткоина медленно росла бы с течением времени. Но люди исключительно социальные существа, и в высшей степени подвержены эффекту толпы.

Адаптация происходит волнами, что заставляет цены изменяться по параболе, по мере того как новые пользователи конкурируют за место в базе неизрасходованных транзакционных остатков (UTXO).

В дополнение к органическому росту пользователей есть еще высокоспекулятивные трейдеры, которые лишь хотят извлечь прибыль из данной волны роста, покупая на новых максимумах, и продавая при их обновлении.

Как только рост новых пользователей и ценовой импульс достигают пика, происходит масштабное закрытие позиций.

Длинные позиции с кредитным плечом ликвидируются, незначительное число пользователей начинает панически продавать биткоин, а руководствующиеся ценовыми импульсами трейдеры открывают короткие позиции.

Когда все ждут снижения цены, исчезают покупатели и биткоин быстро становится никому не нужным. Чем сильнее снижается цена, тем сильнее паника и выше объем продаж.

Разорвать отрицательную обратную связь в условиях кризиса доверия способны две группы (которые во многом пересекаются): держатели последней инстанции и покупатели последней инстанции.

Я впервые услышал фразу «держатели последней инстанции» в выпуске подкаста Noded Bitcoin, где я и Битстин общались с Tрейсом Майером.

Выражение забавно обыгрывало понятие «кредитора последней инстанции» из системы фидуциарных денег и отражало непоколебимое убеждение и спокойное упорство на фоне всеобщего негативного мнения о стратегии бесконечного удержания криптовалют в портфеле, панической распродажи и вездесущих страха, неопределенности и сомнений.

Держатели последней инстанции разрывают отрицательную обратную связь тем, что не продают свои биткоины в моменты паники на рынке.

Прежде чем я продолжу, я бы хотел проиллюстрировать как работает самая обычная книга заявок.

Скажем, предыдущая цена, по которой были совершены сделки с биткоином — это 10 000 $. Лимитный ордер на покупку говорит:

«Я готов купить 0,2 BTC по цене 9 999 $».

Лимитный ордер на продажу говорит: «Я готов продать 0,2 BTC по цене 10 001 $». Ордер на продажу по рыночной цене говорит:

«Привет, лимитный ордер на покупку, ты сказал, что готов купить 0,2 BTC по 9 999 $, и я принимаю твое предложение», а рыночный ордер на покупку говорит то же самое лимитному ордеру на продажу.

Лимитные ордера создают ликвидность, а ордера по рыночной цене эту ликвидность потребляют.

Чем больше сумма в книге лимитных ордеров на покупку, тем меньше изменяется цена при продаже большого объема биткоинов по рыночной цене.

Существуют многочисленные книги заявок в паре BTC/[фиатная валюта] на разных биржах и с разными фиатными валютами.

В теории их все можно свести в единую гипотетическую книгу заявок.

И такая глобальная книга заявок включает в себя не только видимые лимитные ордера, но и скрытые лимитные ордера, которые могут упрощенно выглядеть так: «когда цена дойдет до Х, я куплю или продам Y биткоинов».

У каждого из нас есть собственная внутренняя книга заявок.

Покупатели последней инстанции разрывают отрицательную обратную связь двумя способами: они размещают лимитные ордера на покупку, что создает ликвидность, которая поглощается теми, кто в панике размещает ордера на продажу по рыночной цене.

Они уменьшают проскальзывание на беспорядочном и волатильном рынке.

В отсутствие этих поставщиков ликвидности масштабное проскальзывание с ценовыми гэпами усиливает влияние паникующих продавцов на цену.

Покупатели последней инстанции размещают ордера на покупку по рыночной цене, поглощая тем самым ликвидность от продавцов.

По мере того, как рыночные ордера устанавливают предельные цены, они дают импульсы вверх, которые в итоге снижают панику и укрепляют доверие к цене биткоина.

В обоих случаях — и лимитных, и рыночных ордеров — покупателей последней инстанции можно отнести к следующим категориям (напишите мне в Twitter, если я что-то забыл):

1. Люди, которые получают оплату в биткоинах. У их работодателей или клиентов уже могут быть биткоины, или им приходится их покупать, но в любом случае люди, получающие доход в биткоинах, являются экономическим эквивалентом покупателей.

Стоимость перевода, скорее всего, выражена в долларах США, поэтому давление со стороны спроса является постоянным.

2. Периодические покупатели — например, те, кто настроили автоматическую покупку на бирже Coinbase, и каждые две недели покупают биткоин по рыночной цене вне зависимости от того, что происходит с его ценой.

Некоторые даже забыли о том, что у них такая покупка настроена, как абонентская плата за спортзал, в который они больше не ходят.

На уровне отдельного человека это может быть и 50$, но в сумме такие люди могут представлять собой большой пул покупателей последней инстанции.

3. Покупки с непредвиденной прибыли. Такие покупатели уже некоторое время хотели купить еще биткоинов, а их работодатель только что провел успешное IPO, или они привлекли нового крупного клиента.

Из суммы такой непредвиденной прибыли они и покупают неизрасходованные транзакционные остатки (UTXO) в сети биткоина. Время покупки никак не связано с ценой биткоина.

4. Конъюнктурные покупатели и маркет-мейкеры. Они продавали биткоины на пике или знали, что рынок был перегрет. Они вернулись, чтобы купить на минимумах.

5. Относительная стоимость и поиск безопасности. В число таких участников могут входить как те, кто продает свою ферму для майнинга альткоинов за биткоины, так и те, кто распродает свой портфель неликвидных и проблемных ICO-токенов за биткоины.

Они пытались заработать больше биткоинов в период популярности альткоинов, а сейчас ведут свой корабль в порт, чтобы переждать шторм.

6. Транзакционные покупатели. Фактически они не спекулируют на цене биткоина, а покупают для использования его как платежного средства.

Те, кому они отправляют средства, могут быстро продать полученные биткоины, поэтому транзакционные покупатели влияют на рынок лишь оставшимися в их распоряжении суммами и временем, которое они их удерживают.

На уровне конкретных покупателей эти суммы незначительны, но в совокупности, и особенно по мере роста биткоин-экономики и замыкания круга между покупателями и продавцами, их влияние будет все более заметным.

Мы также в итоге увидим, как транзакционные пользователи покупают биткоин для финансирования каналов Lightning Network.

Есть также категория транзакционных пользователей «малой скорости», например, многосторонние корпоративные контракты, в которых используются уникальные характеристики биткоина, как программируемых денег.

Действуя совместно, покупатели и держатели последней инстанции помогают разорвать отрицательную обратную связь в случае кризиса на рынке купли-продажи биткоинов и создать базу для следующего бычьего рынка.

Можно ли назвать покупателя последней инстанции грамотным подходом к спекуляции на стоимости биткоина?

Если вы считаете, что биткоин продолжит привлекать новых пользователей благодаря своим денежным характеристикам и возможностям сети по обработке платежей, покупка на волатильном медвежьем рынке — это действительно разумно, и вот почему по версии Wealthfront (они используют эту логику в применении к акциям, но эта конкретная идея о движении цены относится и к биткоину) …

«Многие аспекты инвестирования противоречат здравому смыслу. Инвестиционные стратегии, которые кажутся верными, редко таковыми являются. Классический пример — как вести себя в периоды волатильности на рынке.

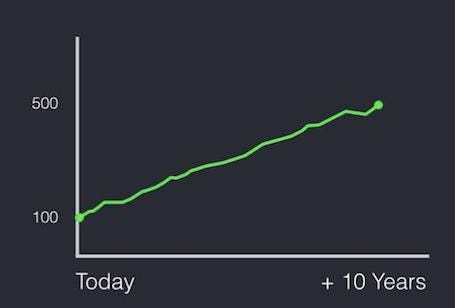

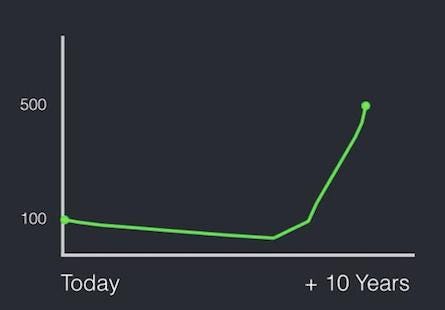

На инвестиционном семинаре, который я проводил недавно для сотрудников Dropbox, я спросил у участников, в какой тип рынка они бы предпочли регулярно инвестировать каждый год, если бы не собирались забирать свои деньги в течение следующих 10 лет. Я показал им эти три графика и попросил проголосовать».

График А

График B

График С

«Вы, возможно, совсем не удивитесь, если я скажу, что График А получил больше всего голосов, а График С — меньше всего. Однако, возможно, вы удивитесь, но рынок на Графике С — это наилучший рынок для инвестирования, а вложение денег на рынке А — самый худший вариант».

Полностью статью об этом можно прочитать вот здесь. И это при том, что на каждом из этих графиков результат инвестирования положительный.

Возможно ли, что биткоин продолжит снижаться в цене, и мы больше никогда не увидим бычьего рынка, растущего по параболе?

Чтобы все произошло именно так, придется разорвать фундаментальную связь с прошлым: существенное изменение в способности биткоина привлекать новых пользователей.

За прошедшие несколько лет мы видели положительные изменения, такие как SegWit, а также рост ликвидности на несколько порядков.

На подходе еще ряд положительных изменений — от Lightning Network до финансовой инфраструктуры.

Независимо от того, на какую сумму вы приобретаете биткоин как покупатель последней инстанции — на 20 $ или на 2 млрд. $ — пожалуйста, проконсультируйтесь со специалистом по финансовому планированию, чтобы определить, насколько биткоин подходит для ваших финансовых целей и вашего опыта, горизонта инвестирования, аппетита к риску и финансовой ситуации.

Не берите на себя больше, чем можете выдержать, и тогда вы не станете паническим продавцом первой инстанции!

Источник: Coin Post

Самые актуальные новости - в

Самые актуальные новости - в