Свою первую инвестицию Баффет сделал в 11 лет, когда, накопив $120 и зарегистрировав свою сестру в качестве партнера, купил три акции Cities Service Preferred по $38,25 за штуку.

Акции тут же упали в цене на треть, и Уоррен с радостью избавился от «неудачной покупки», как только они отросли обратно до $40.

Как же горько ему было увидеть после этого стремительный пятикратный рост акции, из которой он уже вышел.

Этот случай многому научил маленького Уоррена, и впоследствии он часто называл его одним из самых важных уроков, который он получил, — быть терпеливым и не торопиться выходить из инвестиции, в которую веришь.

Когда Гарвард отказал Баффету в поступлении на MBA, посчитав его слишком молодым, юноша поступил в Университет Колумбии и познакомился там со знаменитым инвестором Бенджамином Грэмом.

Грэм стал ментором и кумиром двадцатилетнего Баффета, а принципами из его книги «Разумный инвестор» Баффет руководствуется и по сей день.

Какое-то время они работали вместе, но со временем их подходы начали немного различаться. Баффет уделял большое внимание менеджменту компаний, в то время как для Грэма самым важным компонентом анализа была отчетность.

В 1956 году Баффет решил основать свою собственную управляющую компанию с капиталом $105 000.

Почти все деньги вложили инвесторы из Омахи, поверившие в Баффета, сам он ограничился взносом в $100.

Уже через год Buffett Associates управляла активами на $300 000.

Баффет не брал комиссию за управление, а получал четвертую часть всего дохода, превышавшего 4%.

К 1972 году его $100 превратились в $1 млн, сейчас компания Баффета Berkshire Hathaway входит в топ-5 крупнейших компаний индекса S&P-500, наряду с Apple, Alphabet и Amazon.

Возможно, секрет Баффета в том, что он никогда не изменял своим нехитрым правилам:

Идеи для инвестиций Уоррен Баффет часто находит в обычной жизни. Один из знаменитых примеров — Coca-Cola.

Будучи большим любителем газировки, Баффет долгое время был верен Pepsi — вплоть до того момента, пока не попробовал вишневую колу.

Он вспомнил, как сдавал в детстве банки из-под газировки — почти все они были из-под Coca-Cola. В конце концов, попросите любого человека, не раздумывая, назвать бренд газировки.

В большинстве случаев ответ будет — Coca–Cola.

Заинтересовавшись, Баффет погрузился в 80-летнюю историю Coca-Cola.

Финансовые аналитики часто фокусируются не больше, чем на паре предыдущих кварталов — возможно, в этом одна из причин того, что Баффет успешнее многих из них.

Оказалось, что Coca–Cola — это всего лишь сироп и вода в банке, и компания зарабатывает 80 центов на каждом долларе. Баффет обнаружил, что продажи Coca-Cola росли каждый год на протяжении последних 80 лет.

За эти годы произошло многое: Великая Депрессия, две мировые войны, но одно было неизменно: Coca–Cola была любимым напитком американцев и ее продажи увеличивались.

Баффет задал себе простой вопрос: сколько человек будут покупать Coca-Colа через пять, десять, пятьдесят лет? Ответ, к которому он пришел, его удовлетворил.

Чутье Баффета (или, как его называют, Оракула из Омахи) не подвело, и эта инвестиция стала одной из самых успешных в его карьере. Акция Coca-Cola стоила тогда меньше $5.

С тех пор компания подорожала в десять раз, исправно платя дивиденды.

Недавно в Китае, где инвестиционные способности Баффета почти возводят в культ, выпустили ограниченное количество вишневой Coca-Cola с его портретом.

Что же сейчас находится на балансе Berkshire Hathaway? Компания не забывает о риск-менеджменте и держит достаточно большую сумму на расчетном счете и в виде краткосрочных казначейских облигаций США.

Эта сумма равна почти двум третям вложений в акции.

Эта подушка безопасности позволит Баффету докупить акции любимых компаний в подходящий момент — когда на фондовом рынке произойдет обвал.

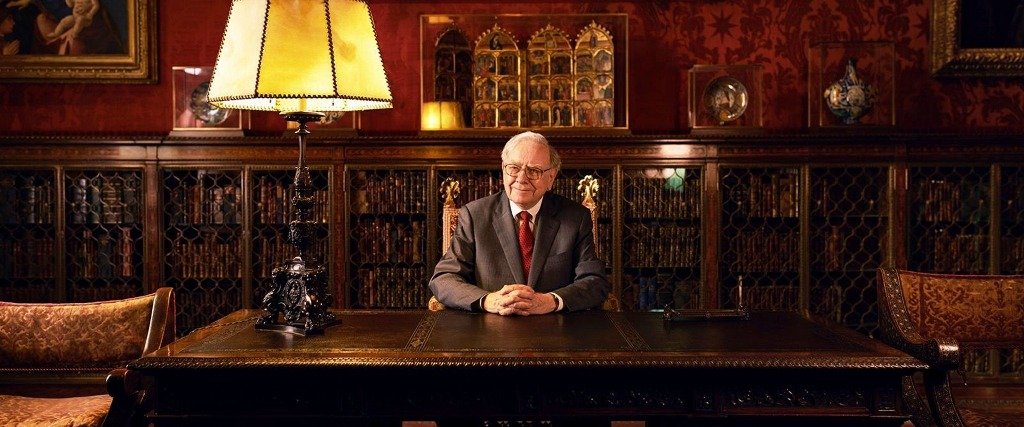

В офисе Баффета на стенах висят старые обложки журнала Times времен 1907 года и Великой Депрессии.

В документальном фильме, снятом каналом HBO, Баффет признался, что хотел повесить на стены дни ужасной паники на фондовом рынке как напоминание о том, что в этом мире возможно все.

В политике Berkshire Hathaway говорится, что за редкими исключениями она не планирует становиться владельцем более 10% акций той или иной компаний.

В этом году в портфеле Баффета можно встретить несколько сотен имен.

Рынок акций США в настоящий момент находится в одном из самых длинных циклов роста, и рано или поздно наступит коррекция.

Будет интересно посмотреть, как с ним справится Уоррен Баффет.

Источник: Coin Post

Самые актуальные новости - в

Самые актуальные новости - в