О текущей ситуации на рынке рассказывает аналитик платформы Bitsgap Дмитрий Перепелкин.

Цена биткоина уже на протяжении целого месяца находится в боковом движении в диапазоне $8400-10 000. Несколько попыток за период с 14 по 19 мая пробить важный ценовой барьер $10 000 увенчались провалом.

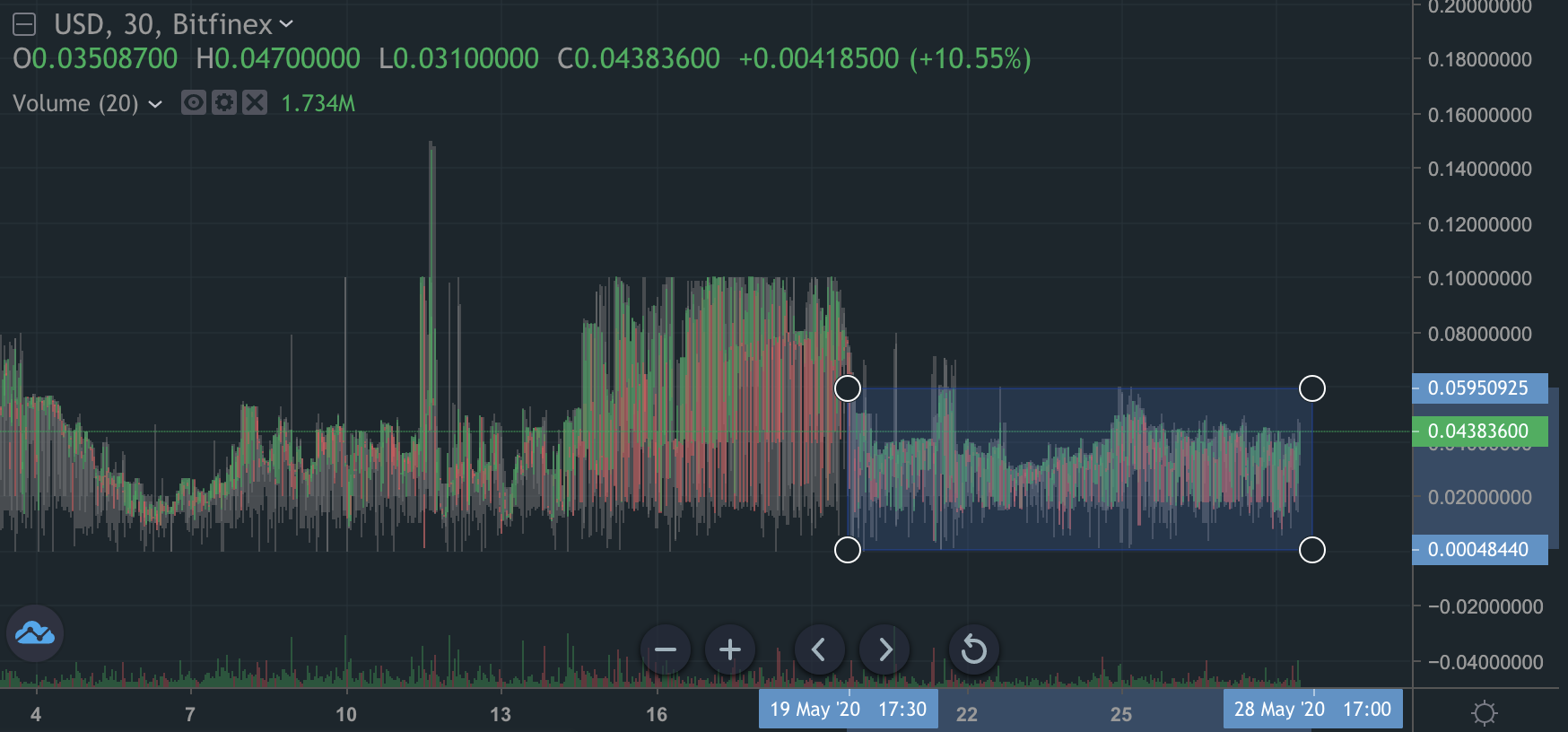

Все это оказывает существенное давление на держателей лонг-контрактов, в стане которых прослеживается значительное закрытие длинных позиций. Например, на Bitfinex за май сокращение лонгов составляет уже 30%.

Помимо сокращения лонгов на 30%, на Bitfinex обнаружено двукратное уменьшение процентной ставки кредитования, начиная с 19 мая. Сейчас дневная ставка доходит в среднем до 0,045%, тогда как до середины мая ставка составляла 0,1%.

Оценивая динамику маржинального кредитования, можно определять уровень ажиотажа на рынке. Сейчас ажиотаж существенно упал и это является сигналом к тому, что лучше дождаться пока цена не пробьет один из ключевых уровней цены ($10 000, $8500).

Пробитие уровня $10 000 спровоцирует срабатывание ордеров стоп-лосс у держателей коротких позиций, что будет дополнительным топливом для роста. В свою очередь, пробитие $8500 сформирует обратный эффект, так как стоп-лосс ордера у держателей длинных позиций — это продажи, что является дополнительным топливом для падения.

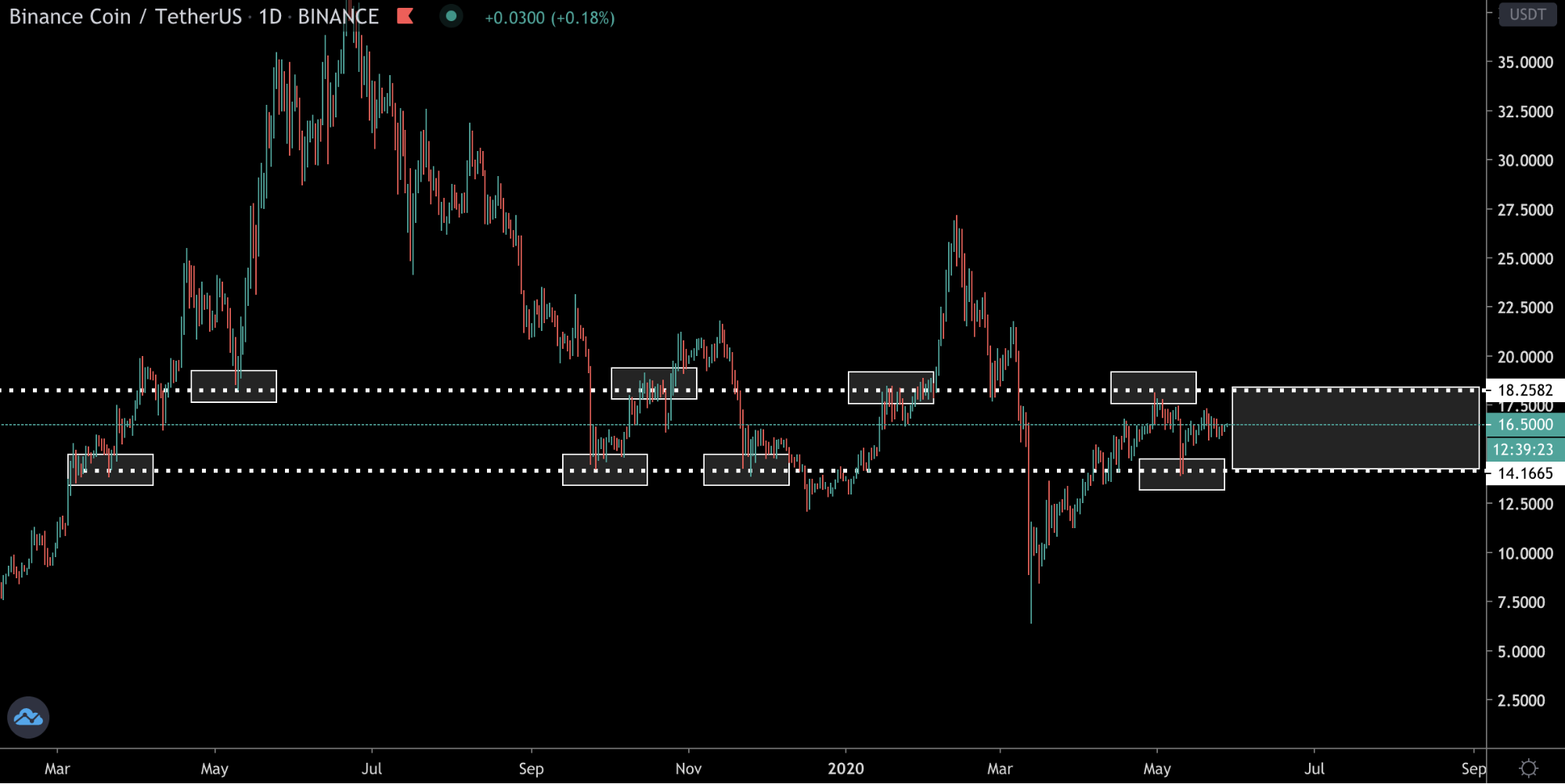

Если рассмотреть другие криптовалютные пары, например, BNB/USDT, то прослеживается точно такая же ситуация, как и у BTC/USD. BNB торгуется в диапазоне $14-18, где $18 является важным уровнем сопротивления.

На мой взгляд, оптимальным решением для инвесторов будет находиться вне рынка и следить за уровнями $8500 и $10 000. Для трейдеров боковое движение — это возможность торговли от уровней со стоп-ордерами за линиями поддержки/сопротивления.

В период стагнации можно также воспользоваться высокочастотным автоматизированным трейдингом, где бот будет аккумулировать прибыль вне зависимости от падения или роста цены. Например, если вы ходлите BNB, то можно задействовать его для заработка USDT, как представлено на графике ниже.

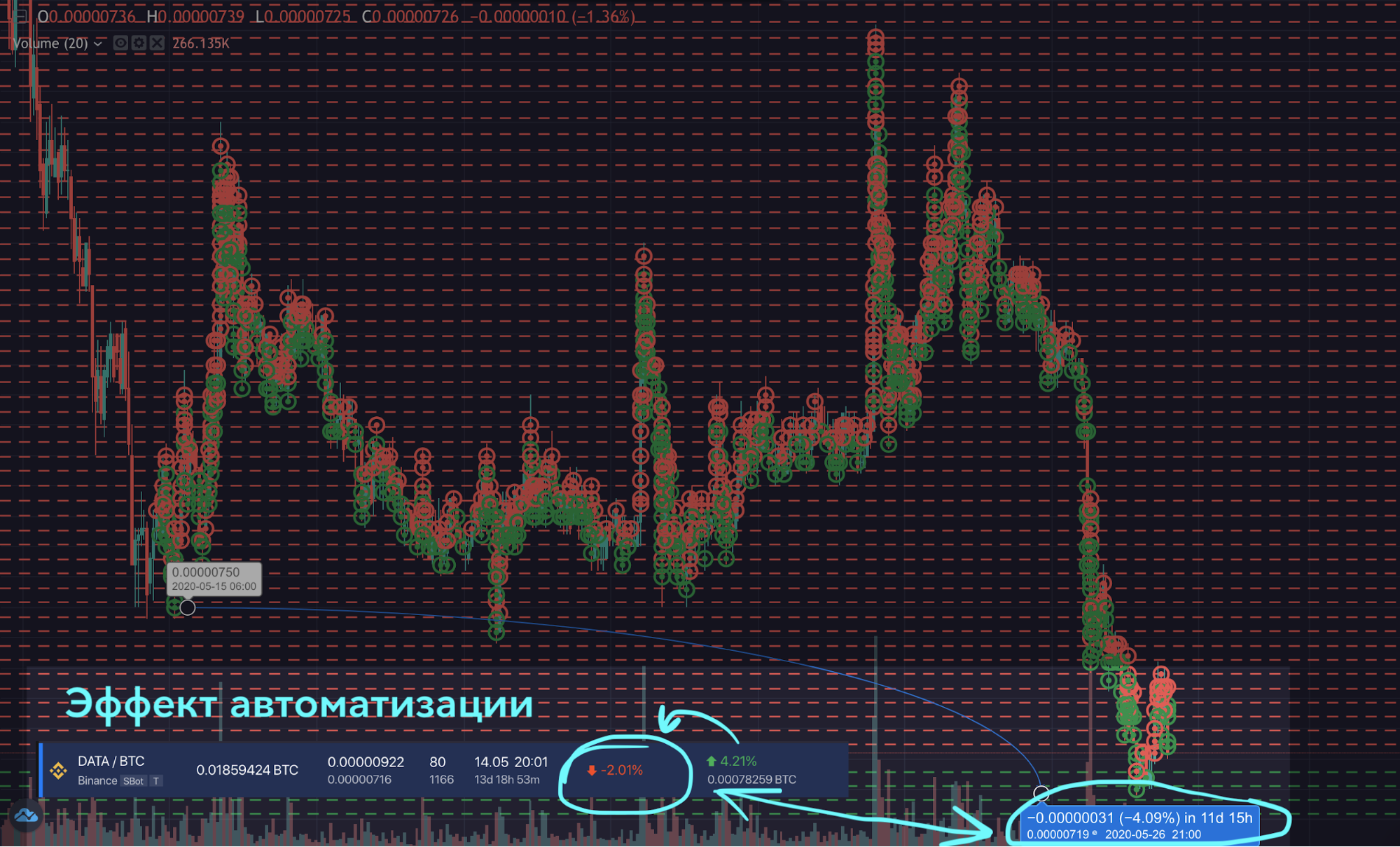

При падении цен автоматизация позволяет минимизировать потери, так как прибыль аккумулируемая ботом компенсирует снижение стоимости базовой валюты. На графике ниже представлен эффект хеджирования на паре DATA/BTC, где с автоматизацией инвестиция просела лишь на 2%, тогда как без нее просадка составила бы все 4%.

Внимание!

Прогнозы финансовых рынков являются частным мнением их авторов. Текущий анализ не представляет собой руководство к торговле. ForkLog не несет ответственности за результаты работы, которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров.

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в