В этом посте я проанализирую основные движущие силы рынков криптоактивов и объясню, почему с большой долей вероятности в ближайшее время они никуда не исчезнут.

В частности, я расскажу о стимулах, которые побуждают рейтинговые сайты не слишком критично подходить к составлению своих списков и включать в сводки «мусорные» торговые объемы.

Главными стейкхолдерами на этом рынке являются биржи, эмитенты альткоинов, криптовалют и форков, а также рейтинговые сайты.

Их общая задача заключается в том, чтобы заработать на одной и той же группе потребителей – розничных инвесторах, из которых «выжимают» капитал.

Никакой тайны в этом нет, но я решил подробнее рассказать обо всех существующих взаимосвязях, чтобы инвесторы лучше понимали суть игры, в которой они участвуют.

Приведенная ниже схема иллюстрирует суть отношений между четырьмя перечисленными выше группами.

«Ценность» обозначает финансовые потоки или простую полезность – например, от рейтинговых сайтов инвесторы получают ценность в виде информации.

Эта схема может быть несколько сложной для понимания, поэтому я дам пояснения по каждой группе в отдельности.

Биржи

В этой отрасли существует два типа бирж: фиатные площадки и альткоин-казино (децентрализованные и p2p-биржи я пока оставлю в стороне).

Фиатные сервисы обычно регулируются, соблюдают требования KYC («знай своего клиента») и AML («противодействие отмыванию средств), могут вести наблюдение за ходом трейдинга и в целом ведут себя как полноценные банки.

Хрестоматийные примеры таких площадок – Coinbase и Gemini.

Все эти характеристики не относятся к биржам, о которых я хочу поговорить далее – фиатные платформы обычно играют по правилам и в целом склонны поддерживать дружественные отношения с регулирующими органами.

Я же хочу затронуть тему альткоин-казино. Как правило, их работа регулируется в незначительной степени или не регулируется вовсе, адреса их зарегистрированы в экзотических местечках вроде Виргинских или Сейшельских островов, либо Мальты, и они могут менять одну юрисдикцию на другую, чтобы скрыться от всевидящего ока регулирующих органов.

Здесь самый яркий пример – биржа Binance.

Подобные сервисы, как правило, довольно наплевательски относятся к вопросам соответствия действующему законодательству, принципам KYC и AML, фиктивному трейдингу и отчетности.

Фиатные валюты в сделках они могут не использовать вовсе: в таких случаях для получения доступа к другим активам трейдеры используют Биткойн и Эфириум.

Пользоваться такими биржами, как правило, довольно сложно. Секрет Полишинеля этой индустрии заключается в том, что те, кому могут быть интересны «полезные» (utility) токены и обеспечиваемые ими ресурсы, обычно не используют подобные биржи.

Справедливости ради стоит отметить, что эти люди не являются целевой аудиторией подобных площадок.

Приобретать BTC через фиатные обменники, регистрироваться на криптобиржах, отправлять BTC, разбираться с журналами ордеров, осуществлять сделки и жонглировать ключами и кошельками – слишком сложные для большинства неофитов задачи.

Такие платформы рассчитаны на внутридневных трейдеров и спекулянтов, желающих получить доступ к глобальному круглосуточному казино альткоинов.

Здесь попадаются и крупные игроки, однако большинство составляют розничные инвесторы, заинтересованные в приумножении своего капитала. Ничего нового.

Разработчики альткоинов и члены команд

Биржи поддерживают двусторонние отношения с разработчиками альткоинов и их эмитентами.

В целом, с технической точки зрения, создание альткоина – не слишком сложная задача: за последние годы с помощью Forkgen или многочисленных ERC20-генераторов (1, 2 и 3) было создано множество подобных криптовалют.

Цели команд, работающих над созданием альткоинов, носят в большей степени социальный, а не технический характер.

Их задача заключается в создании и укреплении сообщества, а именно – в расширении круга покупателей токена или коина и повышении уровня лояльности уже существующих клиентов.

Развитие сообщества тоже в каком-то смысле является синонимом слова «маркетинг».

Он осуществляется через множество каналов, и этой теме можно посвятить отдельный, более подробный пост.

Перед разработчиками стоит деликатная задача: создать нечто довольно инновационное – или обеспечивающее видимость инноваций, если быть реалистами – дабы инвесторы поверили, что проект разумными темпами движется к намеченным целям.

Разработчиков поощряют создавать хайп вокруг партнерств, новых релизов и целей, а также к постепенной выдаче новостей и сообщений небольшими порциями.

Каждый незапланированный фрагмент информации вызывает положительный шок, который побуждает инвесторов покупать дальше и служит оправданием их прежним приобретениям.

Самое волнительное событие для таких мелких инвесторов – это включение в листинг новых бирж.

Учитывая, что последние представляют собой фрагментированные пулы ликвидности и все хотят торговать новыми валютами, неожиданный листинг того или иного актива может вызвать стремительный и краткосрочный рост цен на него.

Ни для кого не секрет, что разработчики и эмитенты альткоинов платят биржам (читай: дают взятку) за листинг своих проектов.

Многие из них закладывают в бюджет проекта соответствующую комиссию. На этих схемах была основана и бизнес-модель проекта Binance.

Как биржа может обосновать целесообразность получения этих комиссионных? Очень просто: путем позиционирования себя как ликвидной и активной площадки для трейдинга.

В конце концов, эмитенты обычно располагают самыми крупными суммами своих коинов и также извлекают выгоду из шумихи вокруг листингов.

Зачастую их проведение на биржах вроде Binance обеспечивает команде инсайдеров возможность успешно вывести свои инвестиции.

Таким образом, разработчикам и маркетологам выгодно платить крупные комиссионные, размер которых может достигать сотен тысяч долларов в BTC-эквиваленте.

Это интересно и биржам, в особенности платформам второго эшелона, которым подобные схемы позволяют создавать видимость глубокой ликвидности.

Рейтинговые сайты

И тут в игру вступают рейтинги, занимающие в отрасли привилегированное положение.

На первый взгляд, они оказывают инвесторам полезную услугу и мало получают взамен, если не считать дохода от рекламы.

Впрочем, реальность несколько мрачнее: рейтинговые сайты играют главную роль в игре, суть которой заключается в выкачивании денег у розничных инвесторов и их перераспределении в карманы создателей альткоинов и операторов бирж.

Какова бизнес-модель рейтингового сайта? Платформы вроде CoinMarketCap, CoinGecko, CoinRanking, Cryptoslate, CryptoCoinRankings, CoinCodex, CryptoCoinCharts и т.п. продают рекламу и в некоторых случаях размещают аффилированные ссылки.

Некоторые из них продают API более продвинутым трейдерам, желающим получать надежную информацию о ценах.

Многие (если не сказать все) биржи используют партнерские схемы, и реферальные ссылки могут быть хорошим источником дохода для посредников между активными трейдерами и биржами.

Иногда рейтинговые сайты извлекают двойную выгоду, получая платежи за баннерную рекламу бирж или трейдинговых площадок и встраивая в нее собственные партнерские ссылки.

На этом можно заработать неплохие деньги, если есть необходимые ресурсы.

Инвесторы посещают такие сайты в поисках ссылок на площадки, где они могли бы торговать интересующими их коинами, в особенности если речь идет о небольших проектах с невысокой ликвидностью.

Рейтинговые сайты служат точками входа для инвесторов, поэтому их аудитория оказывается в практически безвыходном положении и становится легкой добычей для монетизации за счет партнерских ссылок.

Их размещают, например, CryptoCoinCharts и CoinCodex, а некоторые агрегаторы позволяют торговать криптовалютами напрямую с рейтинговых сайтов.

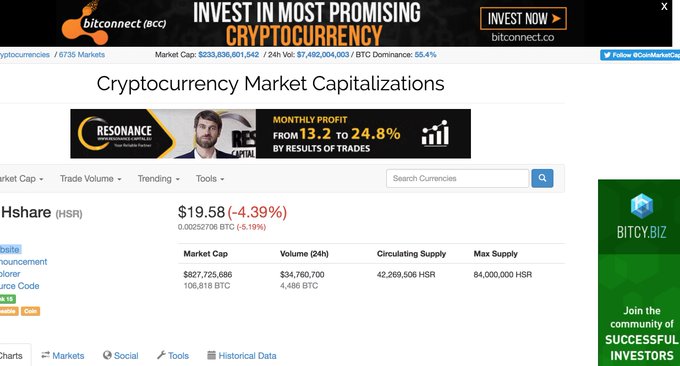

Впрочем, одними биржами дело не ограничивается. Все, кто посещал сайт CoinMarketCap в период с апреля по ноябрь прошлого года, легко могут вспомнить баннер BitConnect.

Этот печально известный проект, построенный по схеме Понци, с сильным элементом партнерской программы: он существовал за счет привлечения новых пользователей по реферальным ссылкам и хорошо платил за это существующим партнерам.

Впрочем, одним BitConnect дело не ограничилось: после этого на сайте CoinMarketCap появлялось еще несколько баннеров с рекламой мошеннических схем.

К счастью, мы с владельцем аккаунта @bccponzi задокументировали происходящее и призвали злоумышленников к ответу.

Помимо этого, CoinMarketCap неплохо заработал на баннерной рекламе с партнерскими ссылками на Bitpetite, клон BitConnect.

Нагон трафика в ныне почившие схемы Понци приносил рейтинговым сайтам ежемесячные доходы, исчислявшиеся шестизначными суммами.

Да, к этому причастен и тот самый CoinMarketCap, которому миллионы пользователей и десятки фондов доверяют свои данные.

Но и это еще не все: проекты вроде BitConnect полагались на то, что сайты вроде CoinMarketCap не слишком критично подходили к выбору информации и публиковали сведения, иллюстрирующие заметный рост стоимости токенов BCC.

Конечно, это была ничем не подтвержденная иллюзия: основной торговый объем BCC (95%) генерировался на одной-единственной «бирже», сайт которой находился по адресу bitconnect.co.

Публикуя эти объемы без каких-либо оговорок, CoinMarketCap напрямую способствовал реализации мошеннической схемы BitConnect, посредством которой у инвесторов выманили около 100 миллионов долларов.

В потворстве мошенничеству путем размещения баннерной рекламы скаммерских проектов повинен не только CoinMarketCap, крупнейший и наиболее популярный агрегатор.

Причем в некоторых случаях монетизация производилась за счет партнерских ссылок внутри самого баннера.

Портал CoinMarketCap не только способствует мошенничеству и зарабатывает таким образом деньги: этот частный любительский проект, управляемый из квартиры в Лонг-Айленд-Сити, уже доказал свою неспособность выносить сложные суждения о ликвидности бирж.

Простите мне это небольшое отступление от темы, и давайте двигаться дальше.

Афера

Главная проблема заключается во взаимодействии рейтинговых сайтов, бирж и эмитентов, в особенности в вопросах, касающихся объемов торгов. Это происходит следующим образом:

1. Эмитенты хотят, чтобы их токены торговались на ликвидных рынках, чтобы закрыть собственные позиции по ним либо осуществить искусственную накачку (памп) их цены.

2. Биржи хотят позиционировать себя как ликвидные, чтобы эмитенты коинов платили им комиссионные за их листинг.

3. Деятельность бирж, работающих по принципу альткоин-казино, практически не контролируются, поэтому им может сойти с рук почти все что угодно.

4. Многие биржи вовлечены в фиктивный трейдинг с целью отмывания денег, что помогает им создать видимость более крупных торговых объемов и укрепить свой имидж с точки зрения ликвидности.

5. Рейтинговые сайты монетизируются через партнерские ссылки и размещение рекламы. У них недостаточно ресурсов, чтобы мониторить каждую биржу, поэтому они не слишком критично подходят к публикуемым данным.

6. Биржи, практикующие фиктивный трейдинг, повышают за счет него свои позиции на рейтинговых сайтах, позиционируя себя как успешные торговые площадки.

7. Биржи в профите, рейтинговые сайты в профите, эмитенты коинов в профите – и все это за счет розничных инвесторов (которые, впрочем, тоже могут получить свою выгоду, но скорее лишь в краткосрочной перспективе).

Халатность рейтинговых сайтов – главная причина, по которой я пишу этот пост. Прочие аспекты достаточно хорошо задокументированы.

Пока фиатные биржи повышают уровень своего профессионализма и доказывают регулирующим органам свою добросовестность, рынок альткоин-казино остается полон замалчиваемых мошеннических схем.

Если о необоснованных переменах в методологии рейтинговых сайтов общественности хорошо известно, особенно после корейского фиаско, то об их дилетантском характере в целом по-прежнему говорят слишком мало.

Представители криптовалютных хедж-фондов ужаснулись бы, узнав, какое количество организаций определяло свои позиции в соответствии с данными сайта CoinMarketCap, который слепо агрегирует заведомо ложные сведения, получаемые от альткоин-казино.

Главная проблема заключается в некритической публикации сведений, получаемых от заведомо недобросовестных бирж (об этой напасти хорошо рассказал Сильвен Риб).

Платформа CryptoExchangeRanks использовала инновационную методологию, сравнив заявленные объемы торгов с реальным объемом веб-трафика на соответствующих ресурсах, и обнаружила несколько особенно вопиющих случаев обмана.

У инвесторов, нуждающихся в надежной информации, не так много вариантов.

Они могут выборочно доверять биржам, самостоятельно собирать данные или использовать ресурсы вроде фида Blockstream/ICE.

Уровень профессионализма на рынке постепенно повышается, и хочется надеяться, что проекты вроде CoinMarketCap в скором времени уйдут в прошлое.

Будущее рынка

Главная проблема с тройкой альткоин-казино / эмитенты / рейтинговые сайты заключается в том, что их финансовые стимулы тесно переплетены, а пользователи слишком мало знают о каждом из ее компонентов.

Во многих случаях биржи называют таковыми ошибочно: они больше похожи на незарегистрированные брокерские фирмы двадцатых годов прошлого века, «бойлерные» восьмидесятых или никем не контролируемые покерные сайты начала двухтысячных, которые выполняли дробные резервы или предоставляли инсайдерам сведения о закрытых картах не подозревающих об этом игроков.

Откровенно говоря, большинство криптовалютных бирж не имеет ничего общего с традиционными биржами вроде NYSE или NASDAQ.

Многие инвесторы это понимают, но некоторые ошибочно верят в их добросовестность и даже длительное время хранят свои коины на этих биржах.

Биржи в свою очередь укрепляют свои позиции на рынке за счет яростного и вполне очевидного фиктивного трейдинга.

Впрочем, закрыть их или регулировать их деятельность довольно сложно: в конце концов, клиринг и расчеты производятся в не поддающихся цензуре сетях Bitcoin и Ethereum.

Спрос на глобальные круглосуточные альткоин-казино по-прежнему существует, поэтому будут существовать и такого рода сомнительные биржи.

Пока инвесторы ориентируются на дилетантские рейтинговые сайты как источник информации о площадках для трейдинга, у бирж будет мотивация завышать данные о своей ликвидности.

Если биржи и дальше будут включать в листинг хайповые проекты, позволяя эмитентам этих токенов закрыть собственные позиции по ним, то у последних будет стимул продолжать маркетинговые игры и создавать поддельные дорожные карты, обманывая инвесторов.

Инвесторам следует опасаться подобных организаций и принимать решения исключительно заручившись всей необходимой информацией.

Источник: Coin Post

Самые актуальные новости - в

Самые актуальные новости - в