В августе представители Народного банка Китая заявили, что суверенная цифровая валюта страны почти готова к запуску после пяти лет разработок.

Замглавы платежного подразделения в составе центробанка Му Чанчунь подчеркнул, что готов прототип цифровой валюты (CBDC), а исследовательская группа ведомства полностью проработала для него блокчейн-архитектуру.

Примечательно, что это заявление сделано вскоре после публикации документации Libra от Facebook. Таким образом, не исключено, что власти Китая увидели некую угрозу в платежном средстве от крупнейшей в мире соцсети и ускорили гонку вооружений.

До сих пор НБК не опубликовал никакого официального документа, детально описывающего принципы работы и цели запуска CBDC, а сведения из открытых источников фрагментированы и зачастую противоречивы.

Тем не менее журнал ForkLog изучил общедоступную информацию, включая заявления приближенных к НБК экспертов, и предлагает читателям ознакомиться с ключевыми характеристиками китайской цифровой валюты.

Наперекор Libra и США

По словам Вольфи Чжао из CoinDesk, НБК в последнее время значительно активизировал усилия по созданию нового платежного средства в надежде опередить Facebook с ее инициативой Libra.

Вдали от центрального офиса регулятора над CBDC трудится специальная команда от Исследовательской лаборатории по цифровым валютам. Работа проходит в закрытой среде как минимум с начала лета, следовательно, команда всецело сконцентрирована на проекте.

Как уже говорилось, значительная часть информации о CBDC пока остается в тайне. Также противоречивы сведения о сроках запуска цифровой валюты, равно как и об участии в проекте крупных китайских компаний.

Однако недавно стало известно, что НБК может предоставить уникальное право на использование цифровой валюты семи организациям:

- крупнейшим финучреждениям страны — China Construction Bank, Industrial and Commercial Bank of China, Bank of China, Agricultural Bank of China;

- конгломератам Alibaba и Tencent;

- международной платежной системе Union Pay.

Один из приближенных к НБК источников подчеркнул, что список организаций может быть расширен.

Примечательно, что Tencent вскоре опровергла свое участие в проекте, а Народный банк Китая не подтвердил информацию о сроках выпуска актива.

Не исключено, что CBDC позиционируется как своего рода «китайский ответ» Libra. Последняя, по словам представителя Государственной администрации по иностранным валютам КНР Сунь Тяньци, может существенно повлиять на трансграничные потоки капитала и стать препятствием для интернационализации юаня.

Схожего мнения придерживается экс-глава НБК, влиятельный экономист Чжоу Сяочуань. Он подчеркнул, что Libra может представлять угрозу китайским платежным системам и национальной валюте, а также посоветовал властям КНР принять соответствующие «меры предосторожности».

По словам некоторых экспертов, китайская CBDC призвана не только стать законным платежным средством внутри страны, но и способствовать интернационализации юаня, что особенно актуально на фоне эскалации торговой войны с США.

Ключевые характеристики цифровой валюты

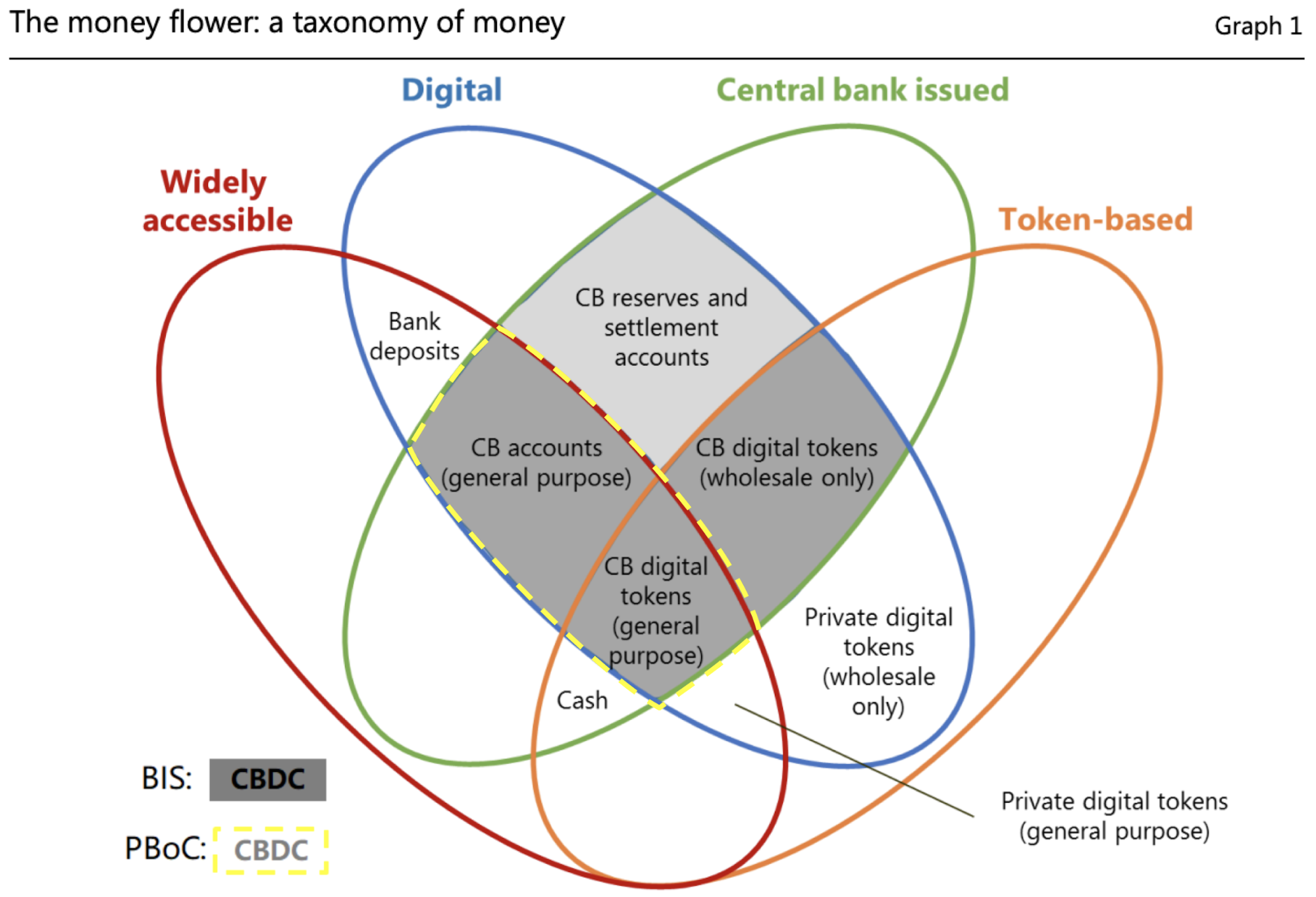

Банк международных расчетов (BIS) в одном из исследований предложил модель «Денежного цветка», характеризующего различные типы цифровых валют центробанков.

Согласно классификации BIS, цифровая валюта НБК может представлять собой денежные средства общего пользования и цифровые токены центрального банка. Исходя из апрельского заявления заместителя директора Исследовательского института цифровых валют НБК Ди Ганга, CBDC будет наиболее соответствовать двум категориям «Денежного цветка», выделенным желтым пунктиром.

Другими словами, выпускаемая CBDC валюта будет централизованной, но при этом общедоступной. Платежное средство будет использоваться не только широкой публикой в розничных сделках, но и в крупных межбанковских операциях, а также в расчетах по ценным бумагам.

По мнению аналитиков Binance Research, именно централизованная эмиссия призвана обеспечить CBDC статус законного средства платежа и повысить эффективность трансмиссионного механизма денежно-кредитной политики НБК. Последний наделяется абсолютным контролем над новым платежным средством.

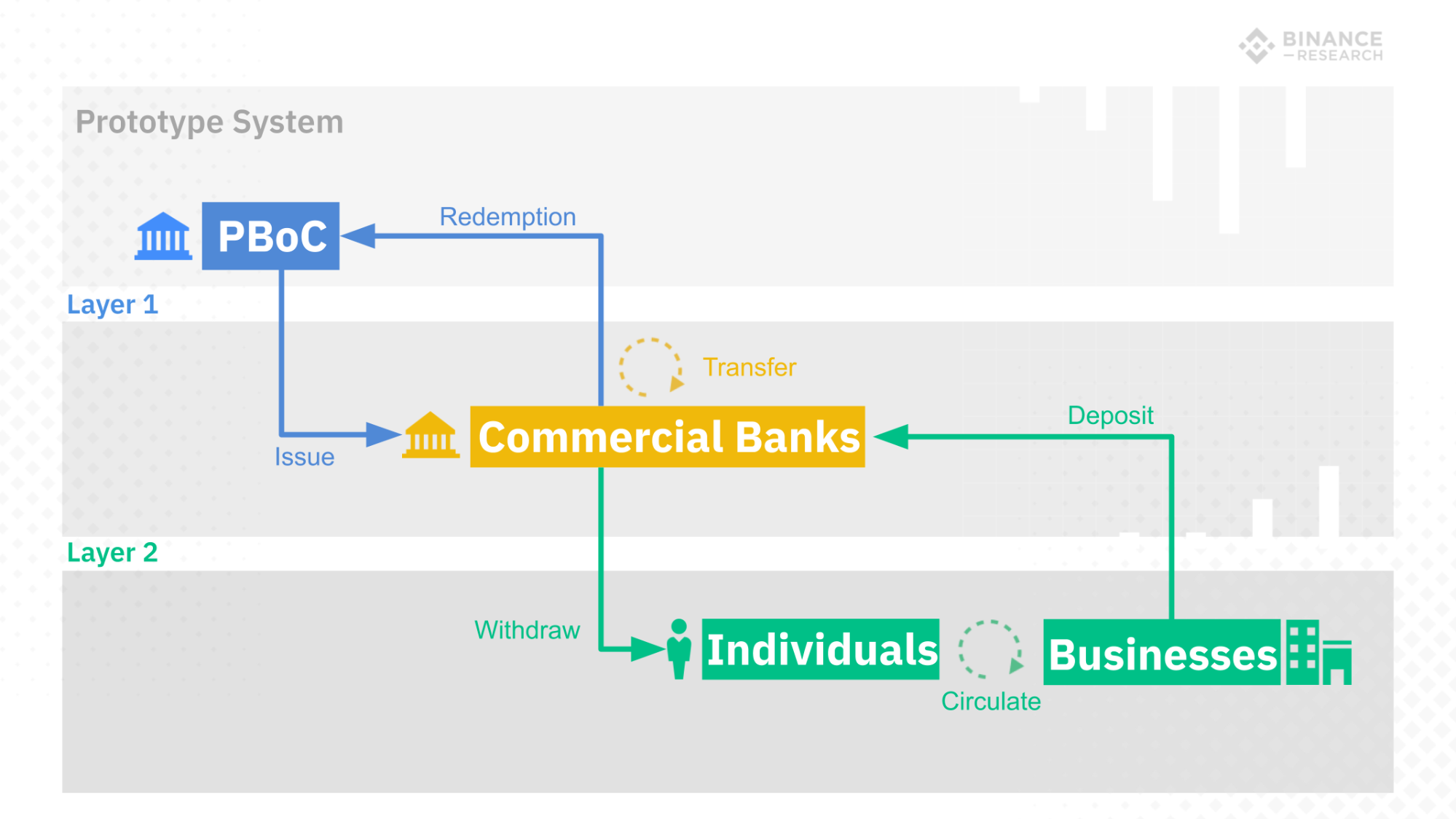

Китайская CBDC будет обращаться в рамках двухуровневой монетарной системы:

На первом уровне НБК взаимодействует с коммерческими банками напрямую, эмитируя и выводя из обращения CBDC. На втором уровне, как это принято в традиционных финансах, коммерческие банки взаимодействуют с населением и организациями.

«С двухуровневой системой цифровой валюты Народный банк Китая мог бы добиться замены бумажных денег, не подрывая основы существующей монетарной системы, которая также построена на двух уровнях», — отмечают исследователи Binance Research.

Таким образом, по своей сути и наиболее общим принципам обращения китайская цифровая валюта мало чем будет отличаться от привычных всем фиатных денег.

Зачем китайской финансовой системе CBDC?

Народный банк Китая планирует заменить новым платежным средством денежный агрегат M0, то есть бумажные деньги и монеты в обращении.

Это могло бы положительно отразиться на следующих сферах:

- Розничные платежи — заметно улучшилась бы портативность денег и повысилась анонимность на уровне пользователя (согласно утверждениям НБК);

- Технология распределенного реестра сделает эффективнее межбанковский клиринг;

- CBDC способна повысить скорость и снизить стоимость трансграничных платежей, что способствовало бы интернационализации юаня.

По информации Binance Research, касательно M1 и M2 в НБК уверены, что эти денежные агрегаты уже переведены в цифровое поле.

Другие причины для выпуска CBDC центробанком Китая:

- Снижение эксплуатационных издержек. В существующих системах выпуск и обслуживание денежной наличности требует немалых затрат.

- Повышение эффективности борьбы с отмыванием денег (AML). Как известно, наличные деньги активно используются в незаконной деятельности, а движение средств в цифровой валюте гораздо легче отслеживать.

- Более эффективное противодействие оттоку капитала из страны — проблема значительно актуализировалась на фоне торгового противостояния с США, замедления темпов экономического роста и девальвации юаня.

Таким образом, CBDC от НБК представляет собой не более чем усовершенствованный и намного лучше отслеживаемый денежный агрегат M0, потенциально способный снизить объем теневых и сомнительных операций.

Еще важный момент — вместо традиционно используемого в банковской сфере частичного резервирования китайская CBDC предполагает 100% обеспечение. Это, пожалуй, наиболее кардинальное изменение в монетарной политике, поскольку текущая норма обязательных резервов в КНР составляет всего 15%. Как следствие, банковская система лишается денежного мультипликатора.

Прочие компоненты монетарной политики не претерпят кардинальных изменений. Однако в целом CBDC явно увеличит присутствие НБК в финансовой системе Китая, усилив его влияние на экономику. Об этом, в частности, говорится в вышеупомянутом отчете BIS.

Держателям новой цифровой валюты не будет начисляться процент, как в случае с депозитами. Следовательно, CBDC будет высоколиквидным средством платежа и, в отличие от хранящихся на банковских счетах средств, избавленным от кредитных рисков.

Технические характеристики цифрового юаня

Эксперты Binance Research утверждают, что механизм обращения CBDC предполагает возможность платежей без необходимости открытия банковского счета.

Монеты будут храниться в цифровых кошельках, а сама система — полагаться на криптографию и технологию распределенного реестра (DLT). Тем не менее технических подробностей в этом плане очень мало. Однако, скорее всего, CBDC будет доступна через мобильные приложения, персональные компьютеры и смарт-карты.

Как уже говорилось, цифровая валюта будет работать в рамках централизованной двухуровневой системы, основополагающим элементом которой будет НБК. Однако пока неясно, будет ли второй уровень этой системы основываться на DLT.

«Поскольку управление вторым уровнем будет делегировано финансовым институтам, китайская CBDC потенциально может работать на базе нескольких сетей одновременно», — заявили исследователи Binance Research.

Объявляя о финальном этапе работы над новым средством платежа, Му Чанчунь подчеркнул, что производительность CBDC достигнет «по меньшей мере 300 тысяч транзакций в секунду». Этот показатель пока недоступен ни одному из существующих блокчейнов. С другой стороны, столь высокая производительность может быть потенциально достигнута при помощи офчейн-решений и других технических ухищрений вроде шардинга и сайдчейнов.

Также, по словам представителей центробанка, CBDC может функционировать с использованием смарт-контрактов. Последние, однако, будут обеспечивать функциональность, не выходящую за рамки «базовых монетарных требований».

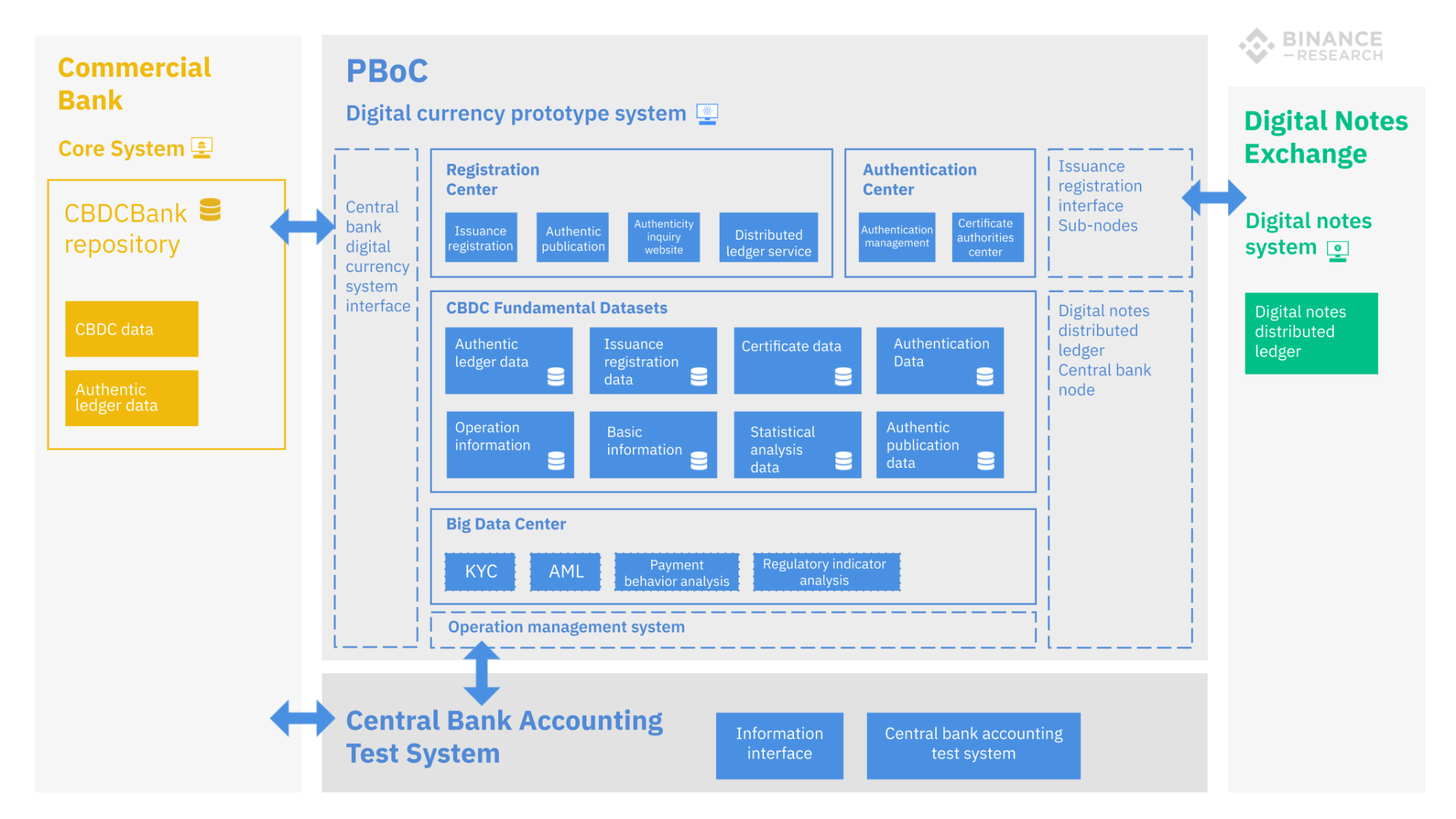

По информации Научно-исследовательского института цифровой валюты при НБК, одним из ключевых элементов новой системы станет технология Big Data.

Согласно схеме, технологии больших данных будут задействованы для противодействия отмыванию денег, уклонению от налогов и финансированию терроризма, а также для оценки платежного поведения. Конечно же, это предполагает повсеместную идентификацию личности (KYC).

Судя по всему, НБК и финучреждения второго уровня будут обладать возможностью в любой момент заморозить любой CBDC-счет при выявлении подозрительной активности. Также, вероятно, личные данные пользователей будут привязаны к их кошелькам, что полностью исключает анонимность.

Кроме того, согласно недавней информации, цифровая валюта появится в платежных системах WeChat и Alipay. При этом использовать ее можно будет без интернета. Му Чанчунь подчеркнул, что некоторые механизмы будут похожи на Libra от Facebook.

Когда запуск?

Согласно публикации в China Daily от 4 сентября, закрытое тестирование CBDC с участием «некоторых коммерческих и негосударственных организаций» уже началось.

В более ранней публикации этого же издания говорится, что в случае успеха проект запустится еще до Libra. То есть, произойдет это не позже первой половины 2020 года, а по информации Forbes — может даже и в ноябре.

Как уже говорилось, первыми пользователями китайской валюты станут крупные государственные банки, а также корпорации Alibaba, Tencent и Union Pay. Один из приближенных к НБК источников подтвердил, что вышеупомянутые организации определенно участвуют в проекте. Тем не менее значительная часть информации конфиденциальна и многое остается неясным, например, какова роль их в этой инициативе.

Как сообщает китайское государственное издание Global Times, на первых порах новая система будет запущена локально, в городе Шэньчжэнь. Там же находится холдинг Tencent, который вместе с местными финучреждениями продолжит осваивать новое средство платежа.

Отметим, что ранее исследовательское подразделение НБК открыло в Шэньчжэне институт, специализирующийся на финансовых технологиях и проектах, связанных с цифровыми валютами. Это учреждение сейчас активно набирает в свои ряды различных технических экспертов, включая блокчейн-разработчиков и специалистов по криптографии, которые также будут работать в Пекине. Кроме того, подразделение НБК подало более 50 патентных заявок, детализирующих возможные особенности китайской цифровой валюты.

Китай впереди планеты всей?

Возможности цифровых валют центробанков изучаются во многих странах, однако вряд ли хоть одна из них продвинулась в этом деле так далеко, как Китай.

Например, на днях глава американской Федеральной резервной системы США (ФРС) Джером Пауэлл заявил, что его ведомство следит за сферой криптоактивов, однако не планирует выпуск собственной цифровой валюты. По его словам, CBDC не является первоочередной темой для обсуждения в ФРС и вообще потребительский спрос на такое платежное средство недостаточен, поскольку «у пользователей уже есть множество платежных опций».

В Украине существует пилотный проект по внедрению платформы «Электронная гривна» (e-гривна). Национальный банк страны изучает преимущества и недостатки цифровых валют и потенциальный спрос на них со стороны организаций и частных лиц.

Глава Банка Литвы Витас Василяускас убежден, что CBDC могут выступать в качестве средства обмена, платежа и сохранения стоимости. Также он уверен, что государственные криптовалюты способны повысить эффективность платежей и расчетов по ценным бумагам и снизить различные риски на финансовом рынке.

Тем не менее представители некоторых стран настроены скептично. Например, глава Немецкого федерального банка Йенс Вайдман считает, что выпущенные центробанками криптовалюты могут дестабилизировать финансовые системы и ухудшить работу кредитных учреждений, особенно в период кризиса. Кроме того, спрос на CBDC может негативно отразиться на эффективности работы центрального регулятора и способствовать фундаментальному сдвигу в бизнес-модели банков.

Аналитический центр Avenir Suisse предлагает Национальному банку Швейцарии создать так называемый «франк-токен». Эксперты уверены, что новая монета облегчит торговлю токенизированными ценными бумагами, повысит эффективность международных расчетов и создаст новые бизнес-модели.

Однако президент Национального банка Швейцарии Томас Джордан недавно заявил, что привязанные к фиатным валютам стейблкоины могут отрицательно повлиять на эффективность денежно-кредитной политики и создать риски для финансовой стабильности страны.

В докладе Банка России «Есть ли будущее у цифровых валют центральных банков?» говорится, что государственные криптовалюты могут снизить транзакционные издержки, а также хорошо себя зарекомендовать в условиях низких процентных ставок и невысокой инфляции. Кроме того, на счета в CBDC можно начислять проценты, сделав такие монеты привлекательным средством сохранения стоимости.

С другой стороны, в документе отдельно отмечается, что «на сегодняшний день не существует ни одной успешной, полноценно функционирующей и доступной широкой публике CBDC, в том числе работающей на основе хранения данных по технологии распределенного реестра.

В целом, исследования возможности создания государственных цифровых валют ведут около 70% центральных банков в мире, однако к практической реализации проектов приступили только единицы из них.

Выводы

Ожидается, что призванная заменить денежную наличность китайская CBDC будет обеспечена резервами в соотношении 1:1. Выпуском ее займется исключительно НБК и, следовательно, ценность валюты будет основываться на доверии населения к центральному регулятору, финансовой системе и экономике в целом.

Для использования CBDC не обязателен банковский счет, однако, скорее всего, потребуется верификация личности.

Цифровая валюта будет обращаться в рамках двухуровневой монетарной системы:

- центральный банк ↔ коммерческие финучреждения

- коммерческие банки ↔ организации и частные лица.

Первый уровень системы представляет собой эксклюзивный (permissioned) блокчейн. Однако пока неясно, на какой технологии базируется второй уровень CBDC.

Запуск цифровой валюты может дать ряд преимуществ с точки зрения НБК:

- Возможность более точного расчета макроэкономических показателей, например, уровня инфляции.

- Расширение возможностей сбора в реальном времени информации об особенностях обращения CBDC, что может быть полезно для реализации монетарной политики.

- Предотвращение отмывания денег, финансирования терроризма и уклонения от налогов, в частности, благодаря использованию возможностей Big Data.

- Уменьшение информационной асимметрии между финансовыми институтами и регуляторами.

В целом CBDC предполагает гораздо более весомую роль НБК в экономике и исключает финансовую конфиденциальность пользователей. При этом до конца не ясно, при каких обстоятельствах средства на кошельках китайских пользователей могут быть заморожены.

С другой стороны, полностью избавленную анонимности и централизованную CBDC вряд ли можно считать прямым конкурентом существующих криптовалют, таких как биткоин, Litecoin, Monero и т. д. Последние все больше будут конкурировать с фиатными деньгами, что послужит причиной серьезных изменений в монетарной политике регуляторов и банковских системах различных стран, а также дальнейшего ужесточения регулирования криптоиндустрии.

Александр Кондратюк

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в