11 ноября криптоплатформа Bakkt открыла свой кастодиальный сервис Bakkt Warehouse для институциональных инвесторов со всего мира. Площадка запустилась в сентябре этого года, но ранее была доступна только для участников торгов биткоин-фьючерсами. Теперь же сервисом могут воспользоваться любые компании. Это стало возможно благодаря разрешению Департамента финансовых услуг штата Нью-Йорк (NYDFS). Услугами сервиса уже пользуются Pantera Capital, Galaxy Digital и Tagomi. В течение ближайших недель к нему присоединятся и другие крупные компании. Как устроен новый сервис Bakkt, как обстоят дела на рынке кастодианов и в чем преимущества Bakkt Warehouse по сравнению с конкурентами, разбирался DeCenter.

Фьючерсы от Bakkt оказались не такими востребованными, как ожидалось

Bakkt — дочерний проект оператора Нью-Йоркской биржи Intercontinental Exchange (ICE), запущенный в этом году. Платформа создана для институциональных инвесторов и пытается обеспечить им полноценную инфраструктуру для работы с криптовалютами, соответствующую всем стандартам американских регуляторов.

В начале сентября платформа запустила сервис кастодиальных Bakkt Warehouse, гарантирующий безопасное хранение чужих активов.

В конце сентября Bakkt получила одобрение Комиссии по торговле товарными фьючерсами (CFTC) и запустила торги поставочными (физически урегулированными) биткоин-фьючерсами. Фьючерсы СМЕ расчетные — при них игроки платят друг другу лишь разницу между ценой контракта и ценой биткоина на дату истечения контракта. В случае поставочных фьючерсов после истечения контракта покупатель обязан выкупить оговоренное количество биткоинов по цене, установленной в последнюю дату торгов. Расчетные фьючерсы — спекулятивный инструмент, а поставочные хеджируют риски от колебаний цен. Это важно в свете манипуляций крипторынком со стороны институциональных инвесторов.

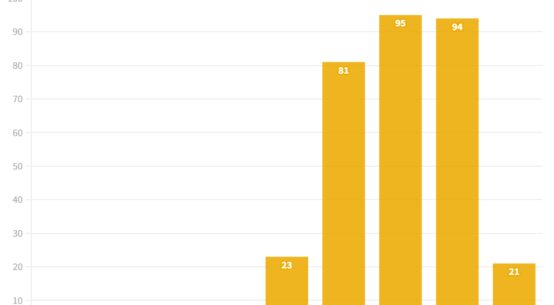

Летом DeCenter писал о том, что рынок с нетерпением ждал начала торгов на Bakkt и возлагал на них большие надежды. Однако старт торгов многих разочаровал. Цена биткоина не среагировала на запуск площадки, лишь ненадолго преодолев отметку в $10 000, после чего продолжила падать — многие обвинили в этом площадку. Объем торгов в первую неделю составил всего $5.8 млн. Но несмотря на скромный старт, интерес к биткоин-фьючерсам Bakkt постепенно растет. К середине октября ежедневные торги дошли до $1.9 млн. А 8 ноября платформа установила собственный рекорд — было продано более 1740 фьючерсов на сумму $15.5 млн. Однако это немного в сравнении с объемами криптобирж — в десятки и сотни раз меньше. Так, на запущенной в сентябре фьючерсной платформе Binance в первый же день было продано контрактов на $170 млн. Ежедневный оборот фьючерсов на BitMEX — $1.4 млрд, на Huobi — $1 млрд, на Binance — до $700 млн.

Объем торгов, как считается, должен вырасти после появления кастодиальных услуг. Также отсутствие кастодиального хранения часто приводит SEC в качестве одной из причин для отказа одобрения заявки на биткоин-ETF.

Операционный директор Bakkt Адам Уайт отмечает: «Безопасное хранение цифровых активов требует комплексного подхода к вопросу кастодиальных услуг. Институтам и искушенным инвесторам нужны не только самые современные технологии. Они требуют проверенной инфраструктуры, надежного оперативного контроля и независимого надзора». Он также отметил, что хранение биткоина — ключевое звено в институциональном принятии первой криптовалюты.

Как Bakkt Warehouse обеспечивает безопасность биткоинов

Bakkt Warehouse использует «горячие» и «холодные» кошельки, но большинство активов хранятся в «холодных» кошельках. Пока сервис поддерживает только биткоин, но в будущем рассмотрит поддержку других активов. Вывод средств — в течение одного дня, а все клиенты и их депозиты проходят KYC/AML-проверку. Если сервис отследит биткоины, связанные с преступной деятельностью, он поместит средства в карантин и отправит отчет о подозрительной деятельности в Министерство юстиции и Управление по борьбе с финансовыми преступлениями (FinCEN) США.

Компания использует сочетание цифрового, операционного и аудиторского контроля. Эти же системы безопасности используются Intercontinental Exchange для бирж по всему миру, включая Нью-Йоркскую фондовую биржу.

Связь Bakkt с Intercontinental Exchange предоставляет платформе преимущества перед конкурентами. Это позволяет создать инфраструктуру корпоративного уровня, с уникальными функциями, среди которых:

Локальные центры обработки данных и выделенное сетевое подключение между операционными площадками исключают зависимость от посредников.

Многоступенчатая система безопасности: биометрия, мультиподписи, аппаратные модули безопасности (HSM), обязательная двухфакторная аутентификация, белый список IP-адресов и адресов вывода средств, регулярные оперативные проверки.

Географически распределенное хранение приватных ключей и подписание транзакций, осуществленное совместно с одним из крупнейших депозитарных банков в мире BNY Mellon, у которого насчитывается $1.7 трлн в активах под управлением и $33.1 трлн в депозитах. Все запросы на вывод средств принимаются, проверяются и обрабатываются специальным персоналом, который находится в разных странах.

Независимая система отчетности, защищающая от инсайдерских утечек.

Круглосуточное наблюдение за хранилищами с участием вооруженных охранников и групп быстрого реагирования.

Аварийное восстановление данных, в том числе частных криптографических ключей, в случае сбоя оборудования из-за стихийных бедствий или чрезвычайных ситуаций.

В дополнение к полному регуляторному надзору, средства Bakkt обеспечены страховым полисом на сумму $125 млн от неназванного «ведущего синдиката». Эта сумма может быть пересмотрена с учетом рисков и обновлений безопасности. Сервис также обещает проводить регулярные сторонние аудиты.

Сможет ли Bakkt увеличить объемы торгов?

Расширение депозитарных предложений Bakkt — хороший знак для фьючерсной площадки, которая, несмотря на недавние скачки в объеме торгов, немного разочаровала с момента ее сентябрьского запуска. Но поможет ли это увеличить объем торгов — большой вопрос.

С одной стороны, в отличие от CME и других платформ с расчетными фьючерсами, на Bakkt Warehouse трейдеры работают с реальными биткоинами, а не долларами. Поэтому монеты придется покупать и продавать, а это может оживить рынок. С другой стороны, объемы торгов пока слишком небольшие — в сотни раз ниже, чем на CME.

Чтобы догнать конкурентов, придется пройти сложный и долгий путь. И положительный результат не гарантирован. Кастодиальные сервисы не пользуются большим спросом. Низкий объем торгов после запуска Bakkt (а также последовавший за этим медленный рост) может быть сигналом общего отсутствия серьезного институционального спроса на криптовалюту. Действительно, отсутствие ажиотажа вокруг запуска Bakkt предшествовало еще одной неудаче. За несколько недель до решения SEC о биткоин-ETF, VanEck и SolidX запустили BTF — ограниченный биткоин-ETF, доступный для институциональных инвесторов. Однако через три дня после запуска в BTF было инвестировано всего $41 400 — едва ли та «волна институционального капитала», которую так ждет рынок.

В то же время, по данным инвесткомпании Grayscale, в третьем квартале 2019 года зафиксирован рекордный приток институциональных денег — $255 млн. Это в 2 раза больше, чем во втором квартале. Однако исследование площадки The Tie показало снижение интереса институционалов к биткоину в СМИ в октябре, после достижения максимумов в течение лета. Вероятно, приток денег и всплеск интереса со стороны инвесторов был обусловлен именно ожиданиями насчет запуска Bakkt.

Хотя большинство аналитиков по-прежнему считают, что медленный старт Bakkt сменится бурным развитием в долгосрочной перспективе, есть вероятность, что институциональный интерес к крипто-активам не оправдает оптимистичных ожиданий и приход институционалов затянется. Тем не менее, расширение услуг по хранению на платформе может привлечь больше инвесторов на Bakkt, что в конечном итоге может накачать объем торгов.

Рынок криптодепозитов переполнен

Площадка может столкнуться с растущей конкуренцией со стороны Coinbase Custody, запущенного в 2018 году. В августе проект выкупил кошелек Xaro и теперь управляет более $7 млрд, обслуживая более чем 120 институциональных клиентов в 14 странах. Это делает его крупнейшим институциональным криптокастодиальным сервисом в мире.

В октябре этого года Fidelity Investments, один из крупнейших управляющих активами в мире, запустил свою кастодиальную платформу для хедж-фондов, семейных офисов и финансовых консультантов. Также кастодиальные услуги для институционалов оказывают: BitGo, яростно конкурирующая с Coinbase, Gemini, Anchorage, борющаяся за свою долю рынка с помощью собственной технологии «умного хранения», швейцарские банки Vontobel, Crypto Storage и Swissquote, канадский банк VersaBank.

Повышенная конкуренция привела к падению сборов. Так, Coinbase ранее взимала более 100 базовых баллов за хранение криптовалюты, а теперь — всего 50 баллов. В августе 2018 года компания Prime Trust запустила кастодиальный сервис для ETH и ERC20-токенов, а в январе 2019 снизила плату до нуля.

Но у Bakkt есть несколько принципиальных преимуществ по сравнению с их конкурентами:

Соответствие самым высоким стандартам комплаенса и регулирования

Одобрение регуляторов США

Страховой фонд на $125 млн

Поставочные фьючерсы

Более того, недавно Bakkt объявила о планах по запуску потребительского приложения и торгового портала криптовалют в первой половине 2020 года. Приложение будет позволять потребителям платить в биткоинах, а продавцам — мгновенно конвертировать их в фиатную валюту. Первым партнером новой площадки должна стать компания Starbucks. А на 9 декабря назначен запуск регулируемых биткоин-опционов. Это дает покупателю фьючерсного опционного контракта право купить или продать конкретную фьючерсную позицию по указанной цене в любое время до истечения срока действия опциона. Отметим, что Bakkt подала заявку на программу стимулирования ликвидности, включающую снижение сборов для инвесторов, которые переходят на Bakkt с других площадок. К сожалению, CFTC не одобрила заявку.

Окажется ли всего этого достаточно для выхода вперед в конкурентной гонке — неясно.

В любом случае Bakkt устанавливает новые стандарты крипторынка и возводит мост между биткоином и крупными институционалами, которым нужны гарантии, регулирование и инфраструктура традиционного финансового мира. Связь платформы с Intercontinental Exchange — большое в этом подспорье. Bakkt стимулирует более широкое институциональное принятие биткоина, а также ускоряет принятие регулируемых инвестиционных инструментов вроде ETF.

Будут ли пользоваться популярностью кастодиальные услуги Bakkt для институционалов? Окажет ли Bakkt положительное влияние на цену биткоина в долгосрочной перспективе? Напишите свое мнение в комментариях ниже.

Источник: DeCenter

Самые актуальные новости - в

Самые актуальные новости - в