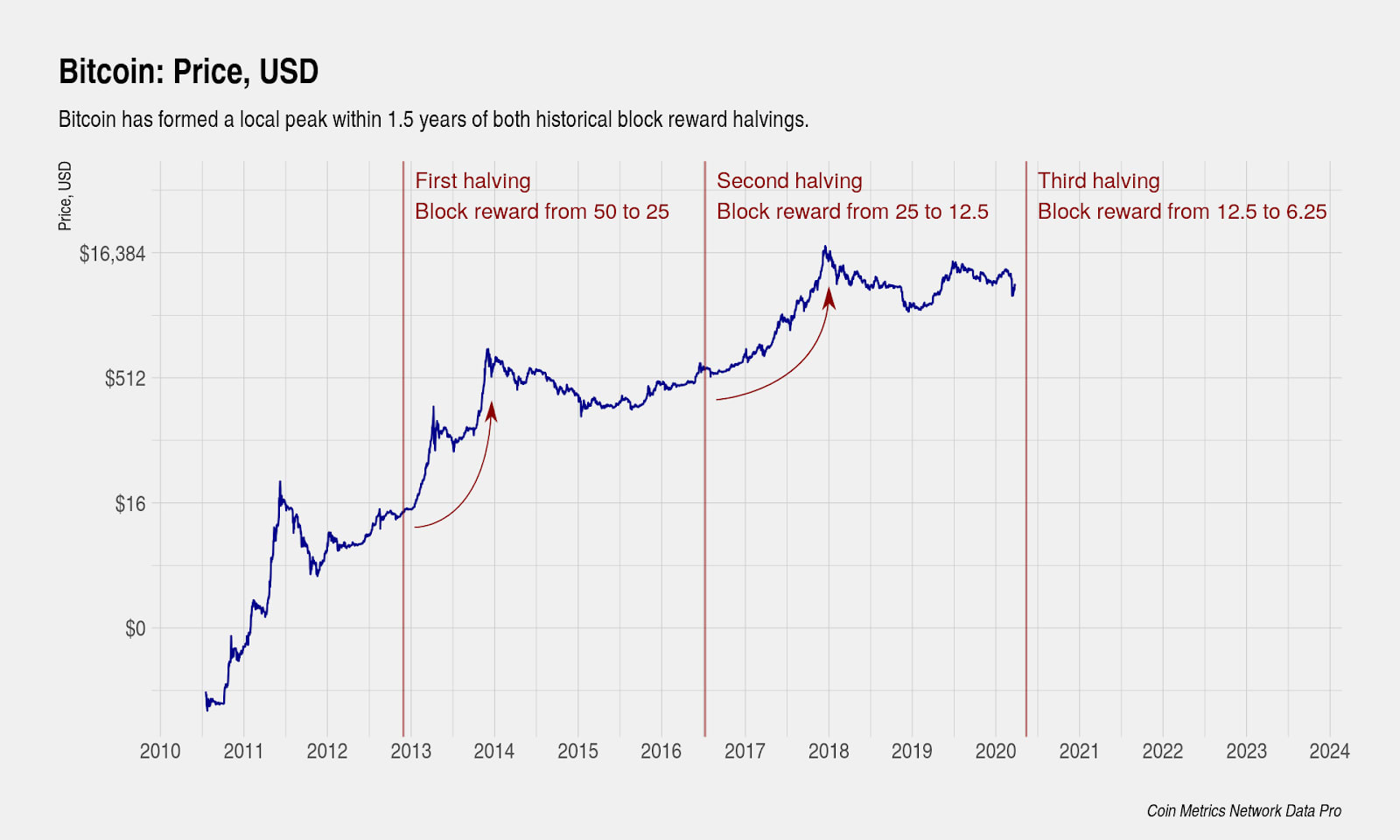

С приближением халвинга споры о его влиянии на цену биткоина не утихают. Сообщество разделено на два лагеря: одни, ссылаясь на гипотезу эффективного рынка, полагают, что грядущее уполовинивание награды за блок уже оценено участниками индустрии.

Другие же уверены, что эффект от халвинга все еще не оценен рынком в полной мере. По их мнению, предстоящее событие подготовит благодатную почву для роста цены из-за снижения инфляции, которая сделает цифровое золото еще дефицитнее.

Аналитик Вилли Ву, например, отметил, что впервые в истории халвинг биткоина приближается на фоне медвежьей расстановки сил. Сооснователь Morgan Creek Digital Джейсон Уильямс уверен, что предстоящее уполовинивание станет «разочарованием» для держателей цифрового золота, поскольку не окажет влияния на его цену. Не менее пессимистично настроен и Чарли Ли — он предположил, что биткоин повторит сценарий халвинга созданной им криптовалюты Litecoin.

Однако есть и немало оптимистов — глава популярной криптобиржи Binance Чанпэн Чжао уверен, что BTC в любом случае продолжит рост. По его словам, халвинг исторически положительно влиял на цену. Мнение Чжао явно разделяют сооснователь Fundstrat Том Ли и соучредитель Morgan Creek Digital Энтони Помплиано.

Как известно, одни из крупнейших участников рынка криптовалют — майнеры. Они, в частности, могут оказывать мощное давление на цену во время медвежьего рынка. От деятельности майнеров зависят хешрейт и сложность добычи биткоина, рассматриваемые многими как опережающие индикаторы цены. Следовательно, многое зависит от динамики в этом сегменте рынка.

Журнал ForkLog предлагает вниманию читателей перевод статьи Кевина Лю из CoinMetrics, где раскрыты основные положения экономики майнинга. Также эксперт рассмотрел возможное влияние предстоящих халвингов Bitcoin Cash и Bitcoin SV на хешрейт, сложность добычи и цену первой криптовалюты.

Интенсивность дебатов о влиянии халвинга на цену отчасти обусловлена недостатком эмпирических данных. За все время своего существования биткоин пережил пока лишь два халвинга.

Лишь небольшая часть других монет на алгоритме Proof-of-Work тоже прошла через это. Обсуждения зашли в тупик из-за отсутствия общей терминологии, небольшого объема данных для анализа и недоступности некоторых других важных сведений.

Мы представляем три аксиомы, которые могут послужить отправной точкой для дальнейших рассуждений. Их этих аксиом также вытекают три вывода, образующих основу для понимания экономики майнинга.

Три аксиомы майнинга и логические выводы

Аксиома 1: майнеры действуют как максимизирующие прибыль коммерческие предприятия со значительным эффектом масштаба.

Майнинг стал настолько комплексным и ресурсоемким процессом, что им стало невыгодно заниматься в одиночку, рассматривая эту деятельность как хобби. Стремящиеся к экономии от масштаба майнеры размещают мощности в регионах с дешевым электричеством. Они могут договориться с энергетическими компаниями о снижении тарифов, приобретать крупные партии наиболее эффективного оборудования для добычи криптовалют и арендовать большие помещения.

Эффект масштаба снижает себестоимость добычи в расчете на одну монету. Действуя в условиях конкуренции, майнеры не руководствуются идеологическими или альтруистическими побуждениями и не могут в долгосрочной перспективе работать без прибыли.

Аксиома 2. Майнинг — конкурентная деятельность, объектом которой является регулярно распределяемая между участниками фиксированная награда.

Эмиссия обеспечивается на уровне протокола и контролируется посредством механизма подстройки сложности. В случае с биткоином протокол генерирует вознаграждение за блок (пока что 12,5 BTC) и регулярно корректирует сложность, чтобы блоки генерировались каждые 10 минут. Майнеры конкурируют между собой за это вознаграждение и транзакционные комиссии.

Награда за блок предопределена и меняться не может. Однако распределяемый между майнерами доход может незначительно колебаться в периоды между перерасчетами сложности.

Аксиома 3. Доход от майнинга номинирован в криптовалюте, а расходы майнера выражены в фиате.

Доход майнера составляют выплачиваемые в криптовалюте награда за блок и транзакционные комиссии.

Связанные с майнингом затраты включают:

- расходы на покупку специализированного оборудования;

- плату за электричество;

- расходы на обеспечение охлаждения;

- арендную плату за используемые помещения;

- обслуживание серверов;

- плату за интернет;

- заработную плату;

- страхование;

- юридические услуги;

- налоги и т. д.

Все эти расходы обычно номинированы в фиатной валюте, поскольку многие традиционные компании в настоящее время не принимают к оплате криптоактивы. Даже если некоторые статьи расходов и покрываются цифровой валютой (например, покупка оборудования или выплата зарплаты), цены товаров и услуг все равно выражаются в фиатном эквиваленте.

Вывод 1. Майнинг — рынок, близкий к совершенной конкуренции

На основе первых двух аксиом вытекает вывод, что майнинговая индустрия представляет собой рыночную структуру, близкую к совершенной конкуренции, где цена соответствует предельным издержкам.

Во-первых, стремящиеся к максимизации прибыли майнеры входят в индустрию и инвестируют в дополнительное оборудование, когда добыча прибыльна. Когда майнинг невыгоден, они покидают индустрию или выключают майнеры. Во-вторых, изменение хешрейта служит причиной перерасчета сложности из-за чего себестоимость добычи отдельно взятой монеты постоянно стремится к ее текущей рыночной цене.

Это также означает, что в долгосрочной перспективе конкурирующие между собой майнеры получают нормальную прибыль, компенсируя лишь альтернативные издержки и получая некоторую премию за риск. Однако в краткосрочном периоде норма прибыли может значительно колебаться из-за присущих системе лагов, периодически создавая давление на цену из-за осуществляемых майнерами продаж.

Кроме того, лежащим в основе майнинга отраслям, таким как производство ASIC-устройств и полупроводников, присущи элементы олигополии. Некоторые майнинговые компании (например, аффилированные с Bitmain пулы), могут раньше конкурентов получать информацию и доступ к майнинговому оборудованию, делая конкуренцию в индустрии уже не столь совершенной.

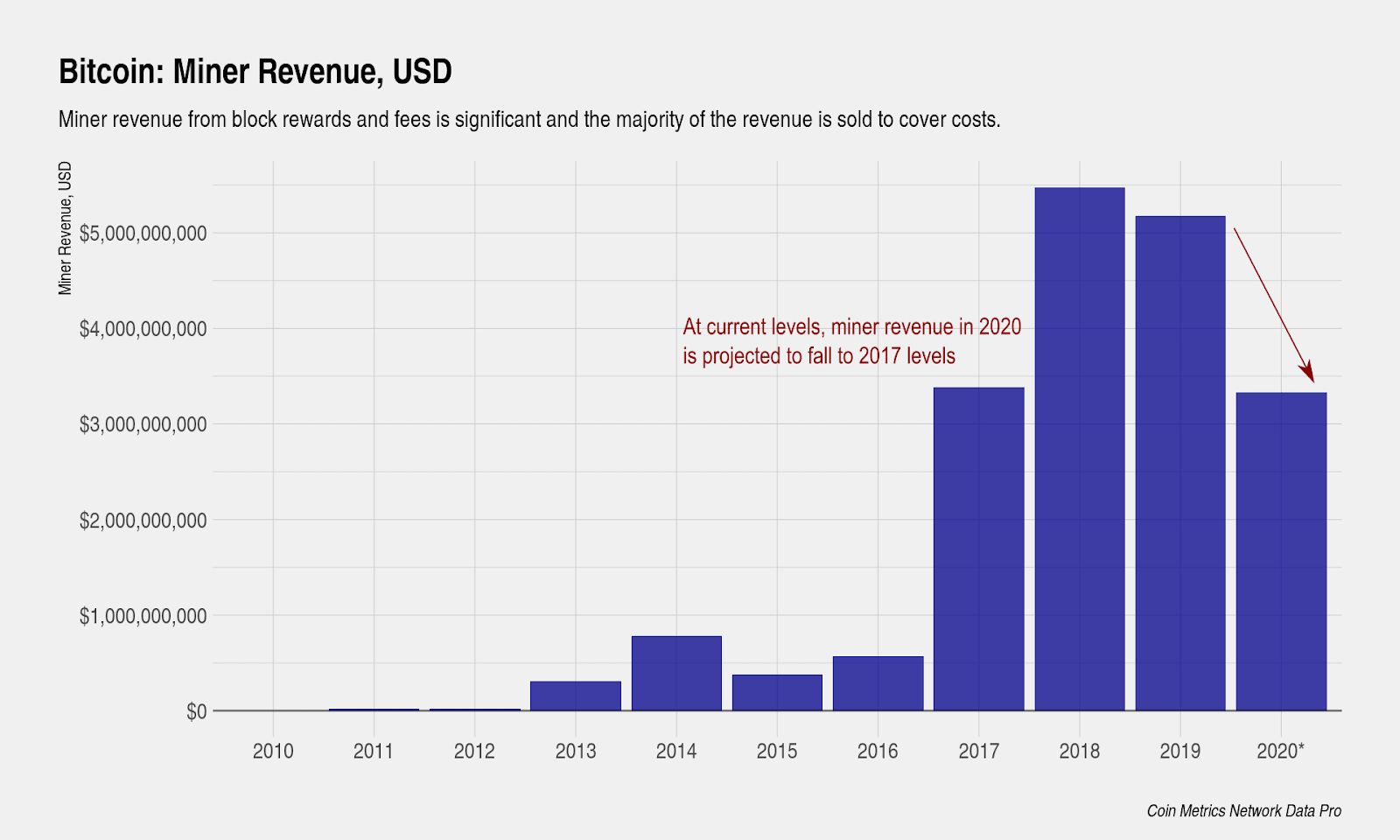

Вывод 2. Майнеры — перманентный и существенный источник давления продаж

Основываясь на третьей аксиоме, можно сделать важный вывод: майнеры представляют собой крупнейшую группу непосредственных и стабильно действующих продавцов. Давление майнеров на цену существенно, поскольку им приходится продавать криптовалюту для покрытия номинированных в фиате издержек. А поскольку норма прибыли стремится к нулю, им приходится продавать чуть ли не все заработанные монеты.

Доход биткоин-майнеров в 2019 году составил примерно $5,5 млрд. Некоторые исследователи сравнивают эту цифру с объемом торгов первой криптовалютой за год. Поскольку последний показатель в разы больше, они настаивают на том, что продажи со стороны майнеров оказывают незначительное влияние на рынок. Однако эти продажи представляют собой чистый отток капитала — получаемый майнерами фиат далеко не всегда возвращается на рынок.

Другими словами, сумма контролируемых Coinbase клиентских средств составляет около 1 млн BTC. Это эквивалентно $7,3 млрд по текущим ценам, что примерно сопоставимо с годовым доходом майнеров в 2019 году. Исходя из предположения, что майнеры продают большую часть добытых монет, их давление на рынок примерно равнозначно тому, если бы все клиенты биржи ликвидировали свои биткоин-активы в течение года.

Мы экстраполировали доход майнеров на весь 2020 год при условии неизменной цены BTC и учтя уполовинивание награды за блок. Исходя из этих допущений, максимальное давление предложения со стороны майнеров будет соответствовать лишь половине стоимости активов Coinbase, что означает существенное сокращение.

Вывод 3. Майнеры проциклически воздействуют на цены активов.

Как уже говорилось, майнинговая индустрия постоянно стремится к долгосрочному равновесию, где норма прибыли тяготеет к нулю. Однако в более краткосрочной перспективе этот показатель может значительно колебаться.

Связанные с затратами решения обычно принимаются не столь быстро, а значит и реагируют на изменения рыночной ситуации с некоторым временным лагом. В частности, требуют времени решения о выходе или входе в индустрию, покупке дополнительного оборудования, увеличении масштаба операций и т. д. При этом перерасчет сложности происходит регулярно каждые две недели.

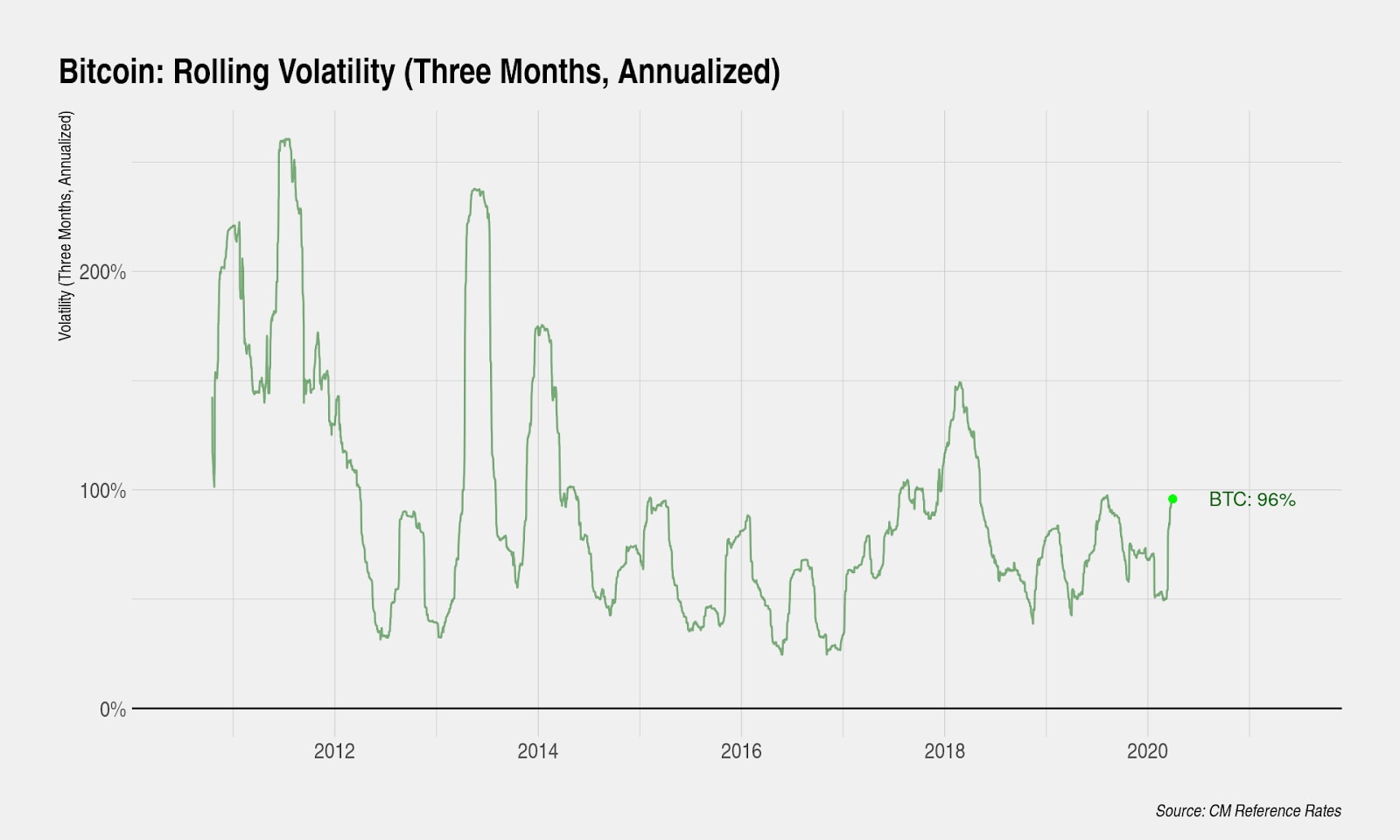

С другой стороны, доход майнеров изменчив по той причине, что одной из основных его детерминант является цена, волатильность которой в годовом выражении превышает 50%.

Колебания нормы прибыли также означают различную интенсивность продаж майнеров для покрытия выраженных в фиате затрат. Если крайне волатильная цена движется относительно долго в одном направлении, финансовый результат, соответственно, может быть положительным или отрицательным в течение значительного периода времени.

Подобные отклонения от равновесия более вероятны во время подъема цены, поскольку последствия увеличения капиталовложений в оборудование проявляются обычно с существенными временными лагами. И наоборот, в периоды медвежьего рынка, если цена падает ниже затрат на электричество, решение об отключении майнеров может приниматься быстро.

Управление запасами в контексте майнинга не является хорошо изученной темой из-за ограниченного доступа к информации. Однако логично предположить, что каждый участник этого сегмента рынка самостоятельно принимает решения о том, когда и какую часть общей суммы вознаграждений за блок продавать за фиат.

Поскольку номинированные в фиате переменные затраты практически неизменны, майнерам требуется продавать меньшую часть наград за блок для покрытия издержек в периоды роста цен криптовалют. И напротив, когда цены падают, приходится продавать больше монет. Таким образом, майнеры оказывают проциклическое воздействие на рынок, еще больше усиливая движение цены.

Но с другой стороны, уверенный рост цен может мотивировать майнеров к продаже большей части наград за блок для покупки нового оборудования. Такая ситуация предполагает уже контрциклическое воздействие на цены активов.

В периоды капитуляции, когда финансовые результаты отрицательны, исходящий от майнеров поток продаж, вероятно, будет сильным. Также майнеры могут пытаться выстоять в такие периоды, краткосрочно работая в убыток, пока менее эффективные майнеры не покинут индустрию. Стремясь протянуть дольше других участников рынка, майнеры могут продавать монеты, добытые в предыдущие периоды.

Все эти модели поведения могут усиливать движение цен. Также они служат ключевым фактором в вопросе о том, почему на рынке регулярно возникают пузыри и происходят стремительные обвалы.

И хотя мы считаем, что данная проциклическая модель характеризует поведение большинства майнеров, развитие рынка кредитования потенциально может изменить эту динамику. Лендинговые сервисы позволяют майнерам спекулировать на будущей цене биткоина, покрывая выраженные в фиате издержки одолженными под залог криптовалюты средствами.

Использующие такой подход майнеры сдерживают продажи, будучи уверенными, что цена первой криптовалюты вырастет в будущем. Например, участники рынка будут стремиться одалживать фиат, если есть уверенность, что цена криптовалюты ниже фундаментально обоснованной стоимости. Также спрос на заемные средства может быть высоким в периоды стабильно растущих цен криптоактивов.

Рост рынка деривативов, позволяющих хеджировать риски неблагоприятного движения цены, могут сыграть аналогичную роль.

Предстоящий халвинг

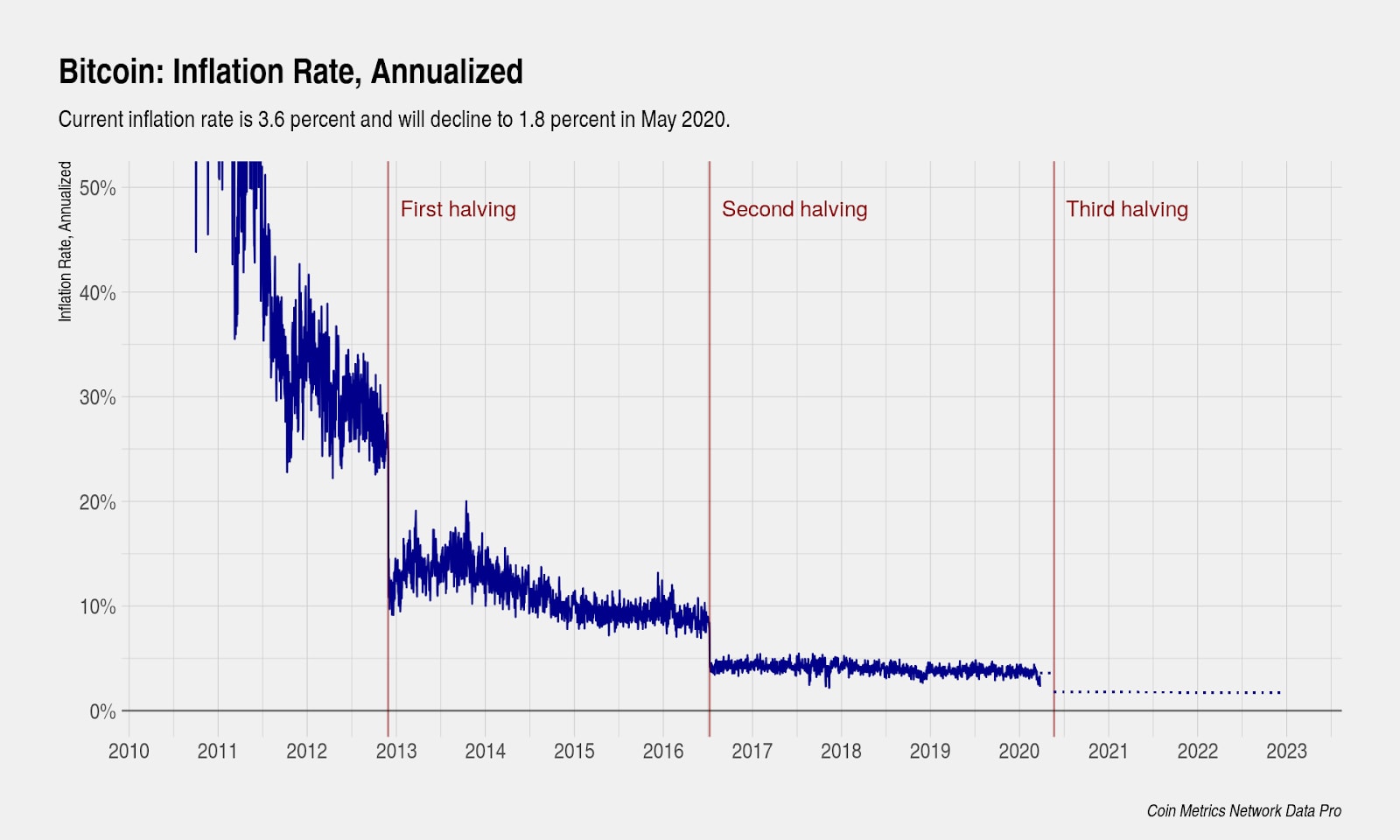

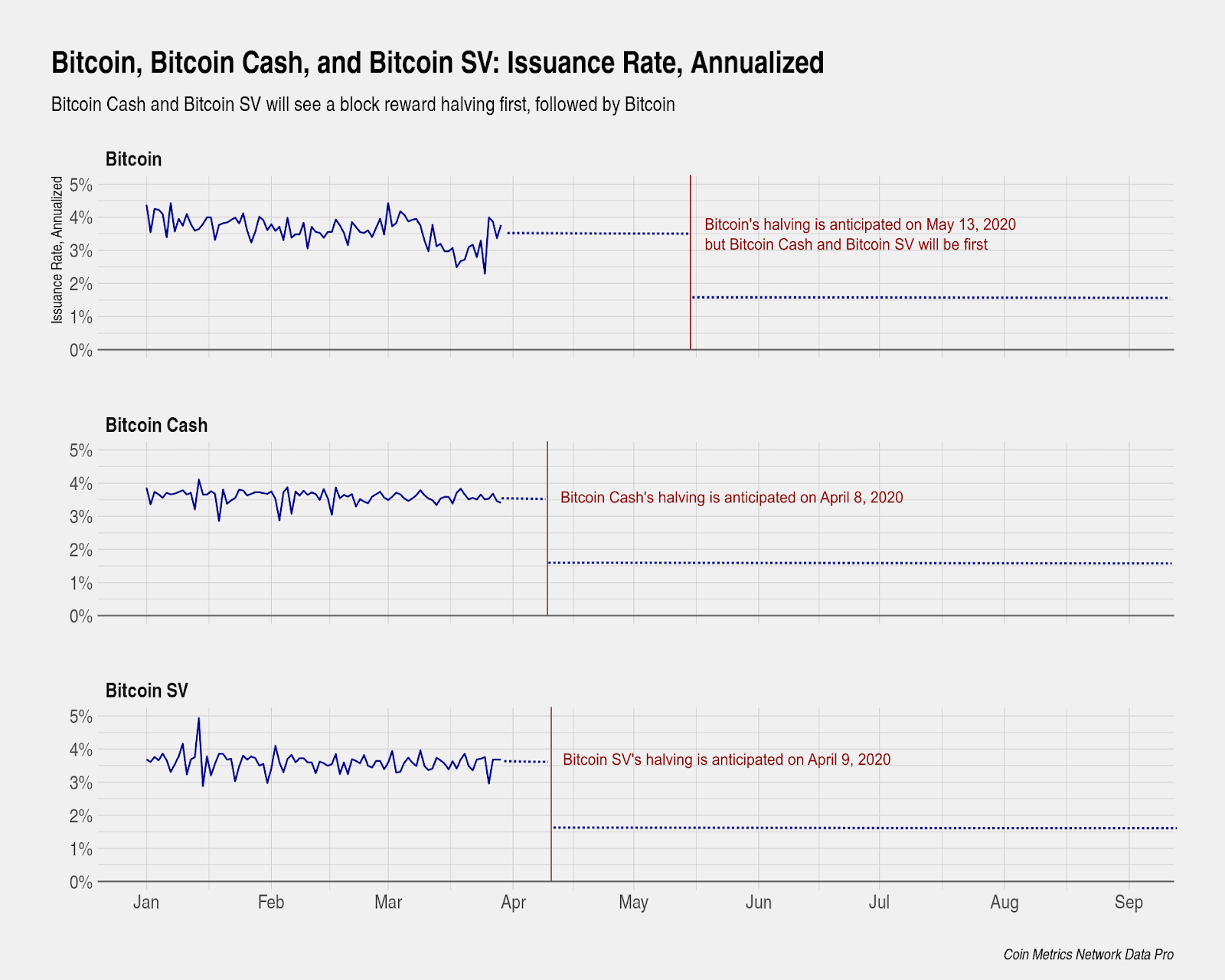

Уже скоро в сети биткоина состоится третий по счету халвинг, который уменьшит награду за блок 12,5 BTC до 6,25 BTC. Это означает сокращение темпа эмиссии с 3,6% до 1,8% в годовом выражении. Ожидается, что это событие произойдет 13 мая.

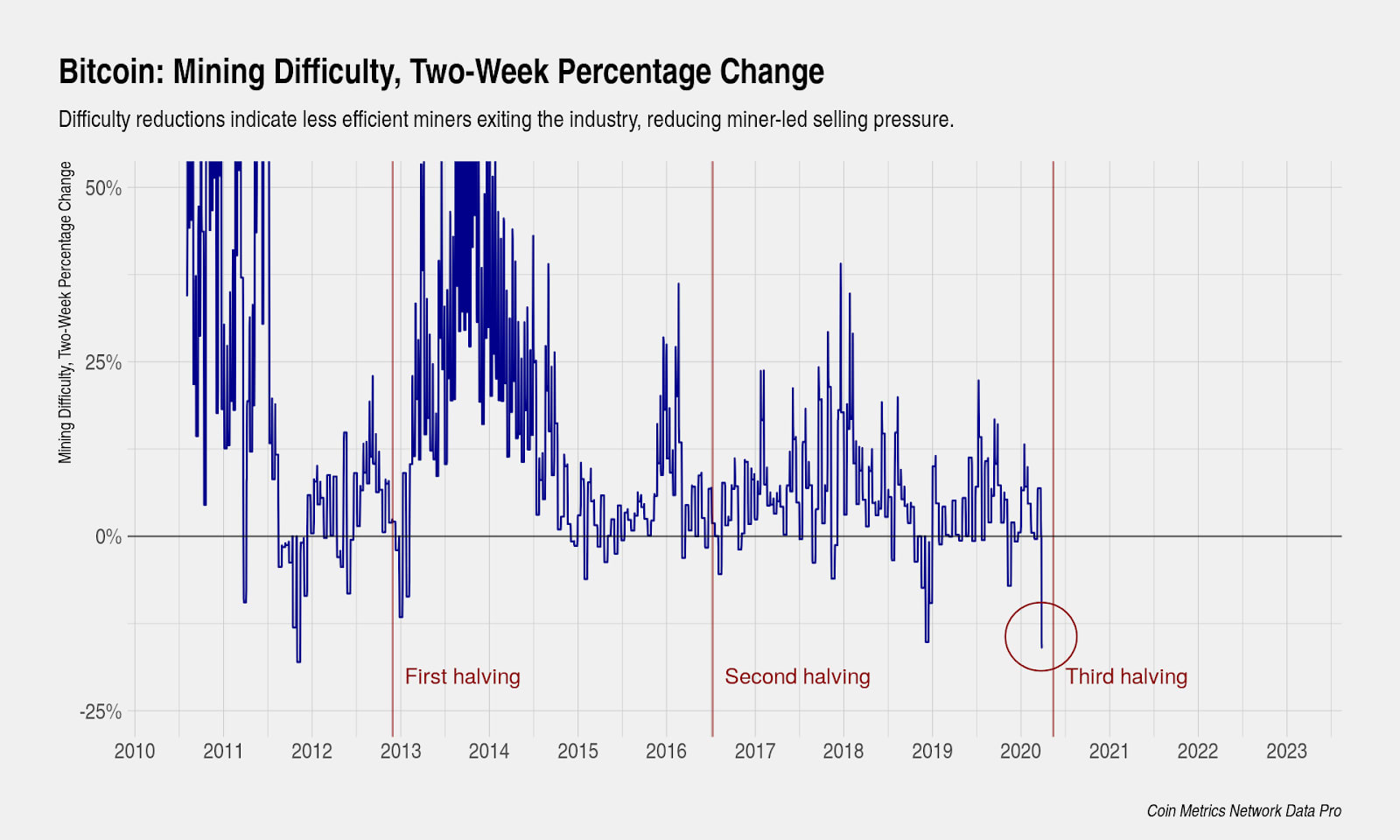

На фоне мартовского обвала цена BTC почти наверняка упала ниже точки безубыточности многих менее эффективных майнеров, не отличающихся высокой нормой рентабельности. Не исключено, что эти игроки временно или навсегда отключили устройства для добычи цифрового золота. Об этом, в частности, свидетельствует недавнее падение сложности на рекордные 16%.

Столь резкое падение показателя указывает на то, что многие неэффективные майнеры уже приблизились к стадии капитуляции, когда приходится продавать все монеты для покрытия затрат.

Давление на цену биткоина со стороны майнеров, скорее всего, продолжит расти после халвингов Bitcoin Cash и Bitcoin SV, ожидаемых 8 и 9 апреля соответственно. В основе всех трех активов лежит тот же алгоритм SHA-256. Следовательно, майнеры могут беспрепятственно направлять хеш-мощности на актив с самой высокой рентабельностью добычи.

Уполовинивание наград за блок у Bitcoin Cash и Bitcoin SV может мотивировать майнеров переключиться на добычу биткоина, где еще чуть более месяца награда будет оставаться на прежнему уровне — 12,5 BTC. Таким образом, стоит ожидать роста сложности добычи BTC, что, в свою очередь, еще больше снизит норму прибыли майнеров.

Вызывает беспокойство тот факт, что многие майнеры достигли стадии капитуляции еще до халвинга. Последний сразу же уменьшит в два раза доход майнеров, затраты при этом останутся прежними. Следовательно, в ближайшие месяцы можно ожидать выхода из игры многих участников этого сектора.

Как говорилось ранее, капитуляция майнеров увеличивает давление продаж, пока неэффективные игроки рынка не покинут сеть. Однако в долгосрочной перспективе это должно послужить поддержкой цене. Отбраковка неэффективных игроков позволит остаться наиболее рентабельным участникам рынка.

Как только неэффективные игроки покинут сеть, норма прибыли других майнеров возрастет. Это, в свою очередь, уменьшит давление продаж. В итоге, если цена достигнет дна и затем пойдет на восстановление, проциклическое поведение выживших майнеров послужит поддержкой цене.

***

Майнеры — постоянный и значимый источник давления продаж. Они оказывают проциклическое влияние на цены активов.

Давление на цены биткоина, Bitcoin Cash и BSV в настоящее время высокое. Вероятно, оно продолжит расти и в ближайшие месяцы, поскольку все три актива претерпят халвинги.

В стане майнеров вероятен следующий сценарий: снижение нормы рентабельности, рост продаж, капитуляция и затем выход наименее эффективных игроков из сети. Как только этот цикл завершится, индустрия вернется в более здоровое состояние, заложив основу для будущего роста цен.

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в