После кризиса 2007—2008 годов глобальной тенденцией стало введение центробанками отрицательных ключевых ставок.

Стимулирующая монетарная политика в краткосрочной перспективе оживляет деловую активность, положительно влияя на экспорт через девальвацию. Однако кардинальное снижение ставок и политика количественного смягчения побуждают многие государства к возведению протекционистских барьеров, подавляющих международную торговлю.

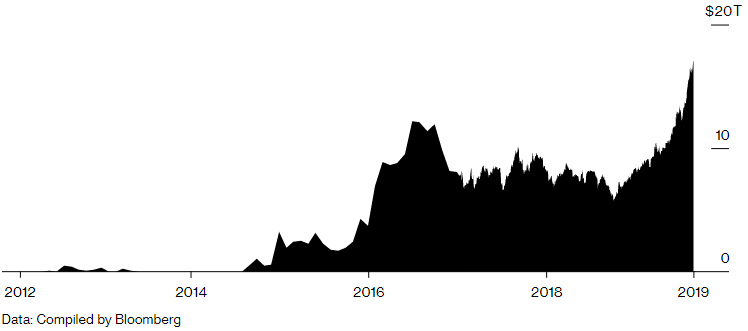

Также «мода» на мягкую монетарную политику снижает доходность традиционных финансовых инструментов. В настоящее время на рынке обращаются госбумаги с отрицательной доходностью на многие триллионы долларов.

Однако, по-видимому, тенденция продолжится — ожидается, что уже 30 октября ФРС в очередной раз снизит процентную ставку.

Сейчас ставка по 10-летним казначейским облигациям США ниже 2%. Ненамного выше доходность срочных депозитов, Таким образом, отдача от вложений в безрисковые финансовые инструменты едва покрывает инфляцию. В такой ситуации многие инвесторы неизбежно будут искать альтернативные, пусть и более рисковые направления вложения средств.

В этом материале журнал ForkLog собрал и проанализировал информацию о том, почему уставшие от крайне низких и отрицательных ставок инвесторы могут хлынуть на криптовалютный рынок, который пока еще совсем крохотный в сравнении с миром традиционных финансов.

Взлет популярности криптолендинговых сервисов

Пока большинство традиционных инвесторов ожидают рецессию уже в следующем году, рынок криптовалют живет своей жизнью. И несмотря на то, что динамика многих активов оставляет желать лучшего, стремительно развивается сектор децентрализованных финансов (DeFi).

Эта сфера появилась в ответ на стагнацию традиционных финансов и денежного рынка в частности. На сегодня примерно четверть населения Земли (1,7 млрд человек) не охвачена банковскими услугами, не говоря уже о доступе к сервисам управления активами. Средняя продолжительность прохождения трансграничного платежа составляет три рабочих дня, а комиссия — ~6.8%.

Риски централизации в традиционных финансах порой приводят к глобальным кризисным явлениям и национальным катастрофам, например, к финансовому кризису 2007—2008 годов или к гиперинфляции в Венесуэле. Также банки могут безо всякого предупреждения заморозить аккаунты, перекрыв доступ к средствам.

В свою очередь DeFi-сервисы доступны каждому, у кого есть смартфон и доступ в интернет. Среди прочих преимуществ децентрализованных финансов:

— дешевые и быстрые трансграничные платежи: Ethereum-транзакция проходит менее чем за 2 минуты при комиссии $0.035;

— низкие входные барьеры — инвесторам доступны различные виды финансовых инструментов, включая фьючерсы, опционы и токенизированные активы;

— устойчивость к цензуре и равные права участников независимо от их социального положения, кредитной истории, политических убеждений и т. д.

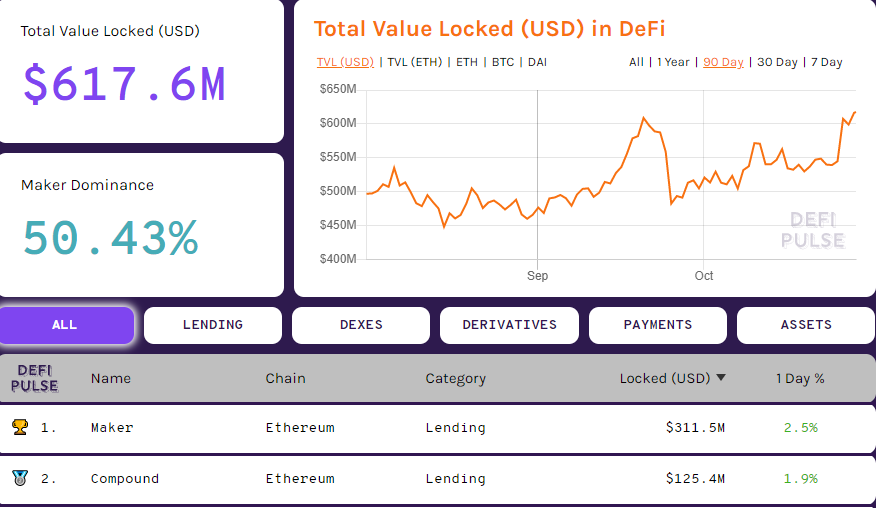

Рост сектора DeFi можно измерить количеством ETH, заблокированных в экосистеме. В течение года этот сегмент вырос более чем в 3 раза — с ~900 тыс. ETH до ~ 3.4 млн ETH ($617 млн).

Основными юзкейсами DeFI являются криптокредитование (лендинг), деривативы, децентрализованные биржи и платежные решения. При этом значительно преобладают первые два направления.

На скриншоте выше видно, что самым популярным DeFi-сервисом является MakerDAO, его доля на данном сегменте рынка превышает 50%. По состоянию на 28.10.2019 на платформе заблокировано 1,7 млн ETH.

Это децентрализованная (permissionless) лендинговая платформа, позволяющая брать в долг USD-стейблкоин Dai под обеспечение, например, Ethereum. 18 ноября ожидается запуск мультизалоговой системы заимствования, работа над которой длилась пять лет.

Второе место рейтинга занимает схожая с MakerDAO платформа Compound. Она позволяет:

— зарабатывать, размещая под сложные проценты средства в пуле ликвидности;

— одалживать активы под залог собственных.

Помимо ETH платформа поддерживает стейблкоины Dai и USDC, токены REP, ZRX и BAT.

В основе этих и других сервисов лежат устраняющие посредников блокчейн и смарт-контракты. Такой децентрализованный подход способствует обеспечению глобальной ликвидности, установлению привлекательных ставок по займам и снижению транзакционных издержек.

Эра отрицательных ставок

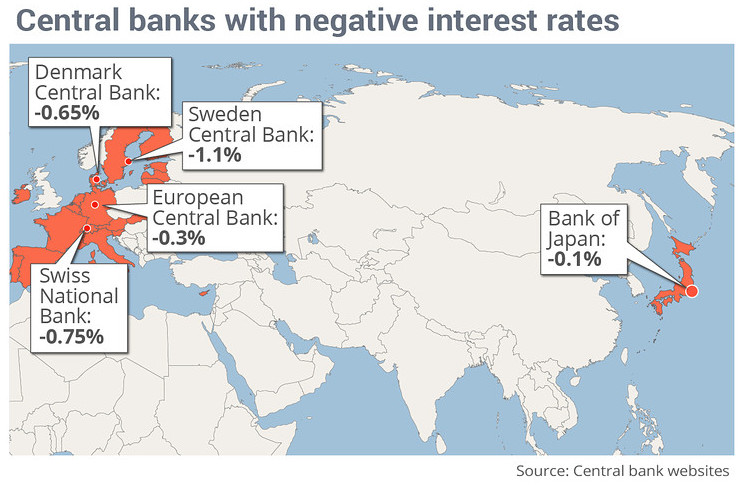

Центральные банки многих стран уже не первый год проводят политику отрицательных ставок, предполагающую, что финансовые учреждения должны платить за хранение избыточных резервов.

Первым ввел отрицательную ставку Центральный банк Дании в июле 2012 года, когда европейский долговой кризис был в самом разгаре. Спустя два года для предотвращения дефляции аналогичный шаг предпринял Европейский центральный банк (ЕЦБ). В ответ на это, стремясь избежать ревальвации франка, Национальный банк Швейцарии в декабре 2014 года снизил ключевую ставку до -0,25%, а сейчас этот показатель на самой низкой в мире отметке — -0,75%.

В феврале 2015 года центробанк Швеции снизил ставку обратного РЕПО до -0,1%. Осенью того же года Банк Норвегии снизил процентные ставки по банковским депозитам до -0,25%.

В марте 2016 года опустил ставки до отрицательных значений венгерский монетарный регулятор. В том же году аналогичные меры предпринял Банк Японии, результатом такой политики стала доходность -0.12% по гособлигациям.

В разговоре с CNBC экс-глава ФРС Алан Гринспен заявил, что приближается тот день, когда и США будут проводить подобную политику, это лишь «вопрос времени».

Казалось бы, зачем снижать покупательную способность денежной единицы и что плохого в укреплении национальной валюты? Прежде всего обратим внимание, что крайне низкие и отрицательные ставки характерны, как правило, для экономически развитых стран, многие десятилетия служивших магнитом для иностранных инвестиций. И сейчас люди по-прежнему стремятся вкладывать деньги в государственные облигации надежной экономики.

Однако темпы роста ВВП этих стран уже долгое время крайне низки. При этом оживить деловую активность в условиях дефляции не так просто: многие традиционные инструменты фискальной и монетарной политики уже исчерпали себя и не оказывают прежнего эффекта. Более того, приток иностранного капитала лишь способствует укреплению национальной валюты. Это в свою очередь вызывает снижение чистого экспорта и замедляет рост ВВП.

«Мода» на отрицательные процентные ставки сопряжена с серьезными рисками — они могут спровоцировать отток депозитов, поскольку многие предпочтут держать деньги «под матрасом». Массовый отток средств из банковской системы чреват финансовым кризисом. Также сбережения населения могут перетечь из банковского сектора на фондовый рынок и другие более рискованные сферы для инвестиций, спровоцировав появление пузырей.

С другой стороны, в условиях отрицательных процентных ставок у людей снижаются стимулы к сбережению средств. Как следствие, может расти потребительский спрос, помогающий экономике удерживаться на плаву.

Однако в любом случае крайне низкие и отрицательные ставки — признак неравновесных процессов и нарастания кризисных явлений. Один из основоположников австрийской экономической школы Людвиг фон Мизес доказывал, что политика дешевых денег неизбежно создает искусственный бум, особенно в отраслях, производящих капитальные блага; и этот бум не может продолжаться долго.

Ставки ниже естественного уровня — не единственный инструмент в арсенале современных центробанков. Некоторые монетарные регуляторы практикуют количественное смягчение, суть которого заключается в активном вмешательстве центробанка в свободную торговлю государственными долговыми обязательствами с целью контроля за процентными ставками этих ценных бумаг.

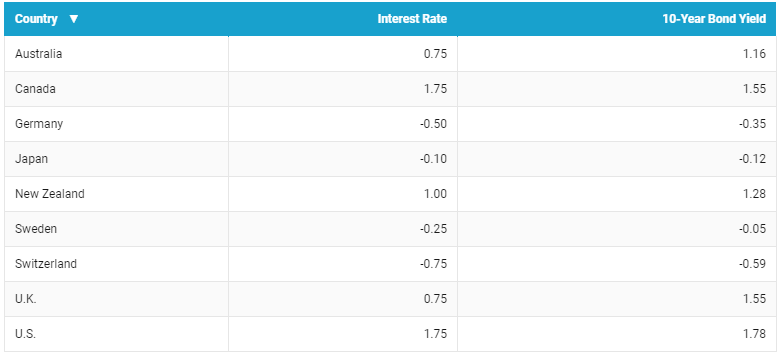

В таблице ниже представлены ставки и доходность 10-летних облигаций в некоторых экономически развитых странах:

Что немаловажно, вряд ли центробанки развитых стран кардинально изменят свою политику в обозримом будущем: согласно недавно пересмотренному прогнозу Международного валютного фонда, темпы роста мировой экономики сократятся до самых низких значений с 2008 года.

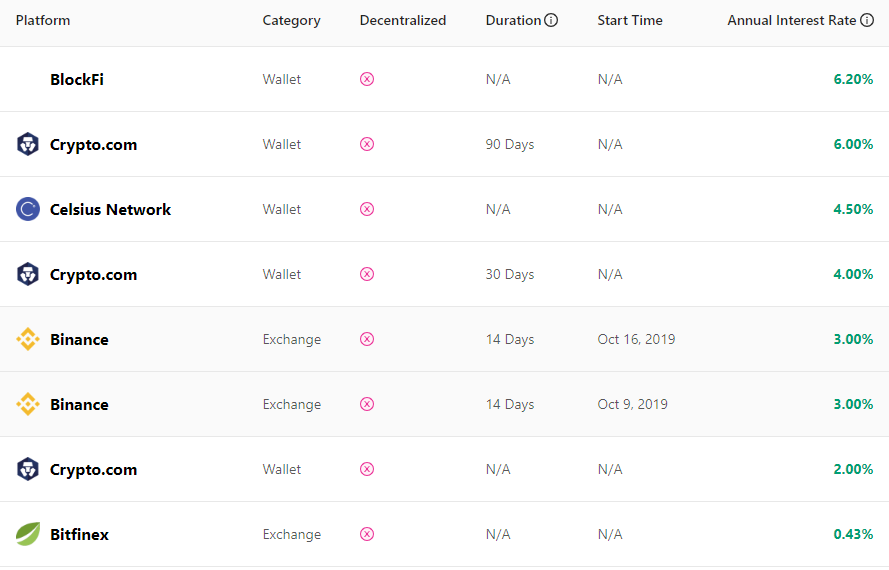

В это же время сервисы криптокредитования предлагают гораздо более привлекательные условия для размещения средств:

На децентрализованных сервисах вроде Compound и Fulcrum ставки по монетам USDC и DAI на базе доллара США могут достигать 10% годовых и даже выше.

Криптоактивы и новая жизнь стратегии Carry Trade

Carry trade представляет собой стратегию получения прибыли на валютном рынке за счет разницы в процентных ставках на различных рынках. Другими словами, трейдер берет в долг фиатную валюту под низкий процент для высокодоходных инвестиций.

В 2004-2008 гг была популярна Carry Trade с использованием японской иены и доллара. Тогда ФРС подняла ставку с 1% до 5,25%, в то время как в Японии этот показатель стабильно оставался на отметке около 0,5%. Инвесторы занимали иену для инвестиций в инструменты, номинированные в долларе США. В результате массового увлечения этой стратегией японская валюта просела по отношению к доллару на 20%.

В настоящее время такая стратегия не столь популярна, поскольку, как уже говорилось, в большинстве развитых стран ставки процента близки к нулю. Тем не менее криптовалютный рынок может вдохнуть новую жизнь в Carry Trade.

В этом например, убежден известный Twitter-аккаунт PlanB. По его словам, трейдеры могут занимать фиат по отрицательной ставке и вкладывать в инструменты на базе криптовалют под, например, 12% годовых.

Возможность размещать свободные криптоактивы под процент есть не только на вышеупомянутых DeFi-сервисах, но и на централизованных платформах, вроде Binance, Crypto.com, Celsius Network и BlockFi. Ставки на этих площадках могут также динамически меняться, однако кое-где может и не быть возможности вывести средства по требованию, то есть раньше срока.

Например, на Crypto.com довольно привлекательная доходность по криптодепозитам, однако пользователю доступно размещение средств на срок не менее 90 дней. На BlockFi же средства можно вывести досрочно. Однако во избежание дополнительных комиссий активы следует выводить не чаще, чем раз в месяц.

Nexo позволяет зарабатывать 8%, используя USD, EUR, GBP и стейблкоины USDT, TUSD, USDC, PAX, DAI. Держатели нативных токенов сервиса могут получать пассивный доход.

Фактор халвинга

Помимо получения небольшой прибыли на разнице процентных ставок, есть еще один аргумент в пользу того, что покупка биткоина на заемные фиатные средства по низкой ставке может окупиться.

В мае следующего года произойдет очередной халвинг. Он уменьшит награду за добытый блок вдвое и таким образом уменьшит годовую инфляцию. Другими словами, цифровое золото станет более дефицитным активом, особенно по сравнению с фиатными деньгами.

В этом убежден директор по инвестициям Altana Digital Currency Fund Алистер Милн. По его расчетам, после халвинга еженедельная стоимость попадающих на рынок биткоинов уменьшится на $51,7 млн (при цене $8200).

Таким образом, если Carry Trade по схеме «фиат-крипта» станет популярной, не исключено, что цена BTC резко возрастет, как в свое время доллар укрепился по отношению к иене.

***

Как и многие эксперты, инвестиционный аналитик Чарли Билелло убежден, что популярная сейчас политика дешевых денег не предотвратит глобальной рецессии.

«Ставки снижались в сентябре 2007, январе 2001 и в июне 1989 года. Это не предотвратило рецессии, начавшиеся в декабре 2007, марте 2001 и июле 1990. Из этого урок: легкие деньги — не панацея. Если цикл начался, то ФРС, уже не сможет остановить рецессию, как бы ни старалась».

Поскольку экономика развивается циклично, биткоину еще не раз подвернется возможность эффективно проявить себя в качестве защитного актива и устойчивого к цензуре средства сохранения стоимости. Возможный рост спроса на первую криптовалюту в период спада мировой экономики, скорее всего, оживит и более широкий рынок, включая сферу DeFi.

Александр Кондратюк

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в