Криптовалюты и производная от них сфера децентрализованных финансов (DeFi) призваны сделать финансовые услуги более эффективными, прозрачными и глобально доступными. Последнее особенно актуально для тех, кто по каким-либо причинам ограничен в доступе к традиционной банковской системе и живет в странах с высокой инфляцией, валютными ограничениями и чрезвычайно дорогими кредитными ресурсами.

Приложения на базе публичных блокчейнов (dApps) набирают популярность и все жестче конкурируют между собой. В результате повышается качество сервисов, появляются и совершенно новые продукты и услуги, соперничающие с традиционными аналогами.

Большинство самых популярных децентрализованных приложений построены на базе Ethereum. Эта же платформа превосходит конкурентов в лице TRON и EOS по общей стоимости транзакций, переданной через dApps, а также по количеству пользователей.

Однако несмотря на растущую популярность и ряд неоспоримых преимуществ DeFi над олдскульными финансовыми сервисами, темпы роста цены эфира разочаровывают многих криптоинвесторов. Журнал ForkLog попытался выяснить, почему спрос на Ethereum пока не достаточен, чтобы отправить его «на Луну», как это произошло несколько лет назад во время бума ICO.

Неудержимый рост DeFi

Сектор децентрализованных финансов продолжает неуклонно расти. В частности, стоимость Ethereum, заблокированных на смарт-контрактах DeFi-приложений, движется к отметке в $900 млн:

1 января 2020 года этот показатель составлял $667 млн, таким образом, менее чем за месяц рост составил почти 30%. Для сравнения, на заре развития DeFi в ноябре 2018 года объем заблокированного Ethereum составлял $189 млн, то есть этот показатель был в 4,6 раза меньше текущего.

Безусловным лидером в этом секторе является проект MakerDAO — на него приходится 57,66% заблокированного эфира. В абсолютных значениях это 2,5 млн ETH или 2,28% от общего объема рыночного предложения второй по капитализации криптовалюты.

Учитывая темпы роста сектора и популярность MakerDAO в частности, можно предположить, что роль подобных сервисов в экосистеме Ethereum продолжит расти. В перспективе это должно толкать вверх цену эфира из-за стабильно растущего на него спроса.

Однако не все в этой сфере так гладко, есть и определенные риски. Например, исследователи Digital Assets Data пришли к выводу, что 42% обеспеченных залогом долговых позиций (CDP) сервиса MakerDAO хранятся на двух кошельках. Столь значительная концентрация средств у китов явно противоречит концепции децентрализованной автономной организации.

Более того, возможные критические уязвимости в коде могут привести к краже огромных сумм средств. Например, в ноябре прошлого года Maker Foundation предотвратила потенциальную кражу всего залогового обеспечения в ETH стоимостью более $333 млн. Если бы злоумышленник воспользовался уязвимостью, весь этот эфир или значительная его часть была бы, скорее всего, вскоре продана. Это негативно отразилось бы на рынке криптовалют в целом.

Львиная доля финансовых DeFi-приложений основываются на Ethereum. Однако такие dApps могут быть созданы на базе различных сетей. Например, развиваются аналоги MakerDAO на базе сайдчейна биткоина RSK, сервис DeFi Pulse относит к децентрализованным финансам протокол второго уровня Lightning Network. Следовательно, к DeFi можно отнести и сайдчейн Liquid от Blockstream, а также децентрализованную биржу Bisq, основанную на блокчейне первой криптовалюты.

Однако наиболее стремительно растет активность на Ethereum-биржах. Например, лишь в течение третьей недели января объем торгов на таких DEX вырос на 50%. Среди популярных некастодиальных платформ можно отметить Uniswap, Idex, Kyber и набирающую популярность Oasis. Последняя появилась в ноябре прошлого года вместе с мультизалоговой версией стейблкоина Dai.

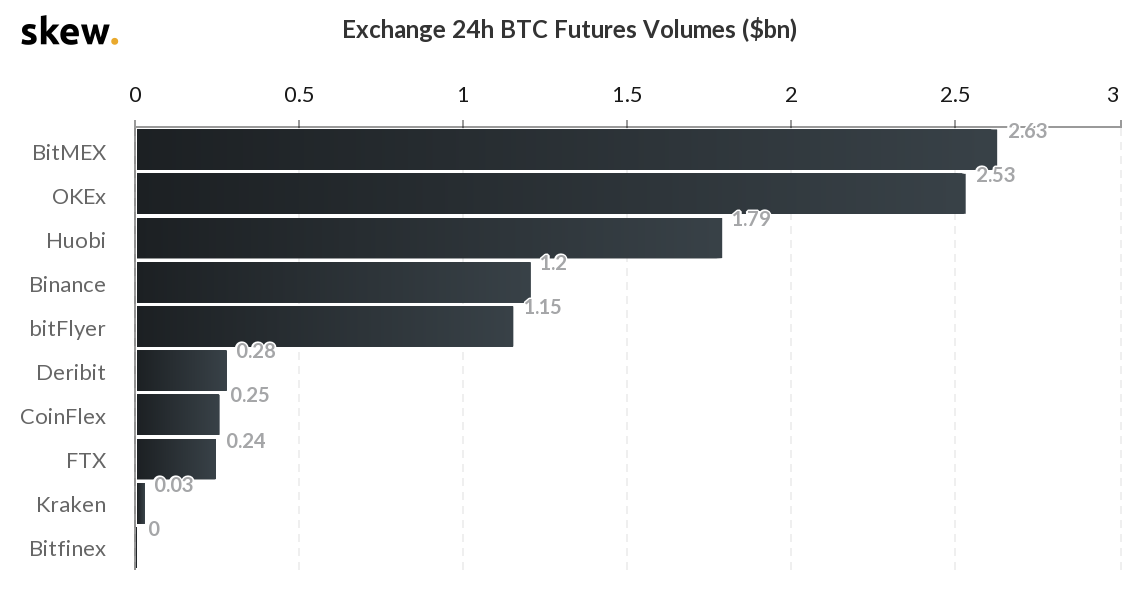

По итогам 2019 года общий объем DEX составил $2,36 млрд. Примерно такой же оборот достигается за сутки на криптодеривативных биржах OKEx или BitMEX:

Также для сравнения, суточный объем торгов на десяти входящих в рейтинг Bitwise спотовых биржах обычно в диапазоне $600-800 млн.

Таким образом, несмотря на стремительный рост, DEX еще далеко до централизованных торговых площадок. Однако не исключено, что со временем отставание сократится — интерфейс децентрализованных бирж становится более дружественным к пользователю, расширяется функциональность платформ и решаются проблемы с их ликвидностью.

Цена Ethereum растет не так быстро

Казалось бы, спрос на ETH и, следовательно, его цена должны расти вслед за DeFi. Однако рыночная стоимость эфира на сегодня такая же, как в мае 2017 года, когда пузырь первичных предложений монет еще только набирал обороты.

В настоящее время цена Ethereum на 87% ниже исторического максимума, достигнутого в январе 2018 года вблизи отметки $1400. Более того, номинирования в BTC цена ETH сейчас даже ниже, чем в марте 2016 года.

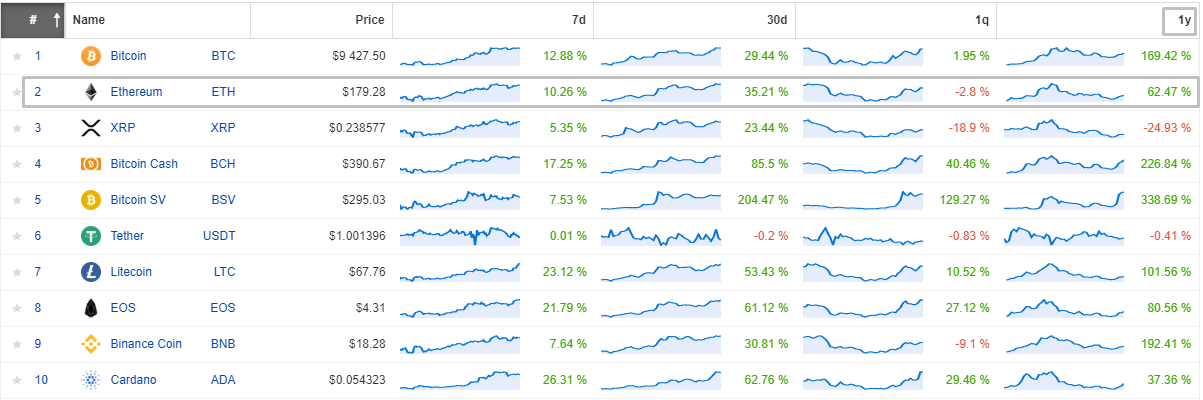

По данным CoinPaprika, с начала 2019 года восстановление цены Ethereum происходило гораздо медленнее, чем у BTC, BCH, BSV, LTC, EOS и BNB:

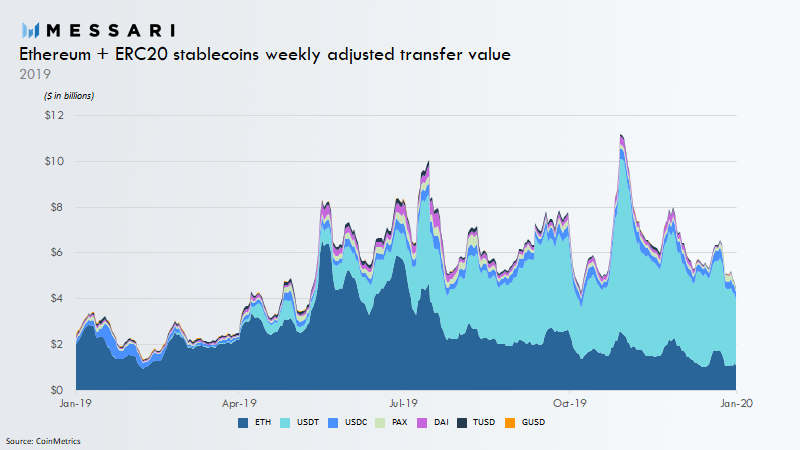

Многие эксперты рассматривают объем транзакций как чуть ли не главный фундаментальный фактор при анализе той или иной криптовалюты. У Ethereum этот показатель с середины июля стремительно падает:

Примечательно и то, что примерно с середины 2019 года большая часть стоимости в сети Ethereum передается через стейблкоины, а не через ее собственную криптовалюту ETH.

Тем не менее в 2019 году общая стоимость транзакций в децентрализованных приложениях на базе блокчейна Ethereum достигла $12,8 млрд, превысив аналогичные показатели в сетях EOS ($6,1 млрд) и TRON ($4,4 млрд).

Ethereum продолжает лидировать и по количеству развернутых dApps — по состоянию на начало января в сети находилось 1223 активных децентрализованных приложения, 668 из которых были созданы в 2019 году.

Таким образом, несмотря на востребованность эфира в децентрализованных финансах, рост его цены не опережает более широкий рынок, а ончейн-активность оставляет желать лучшего.

Почему же так происходит?

Исследователи Delphi Digital Энил Люлла и Йен Либерман подчеркивают, что несмотря на уверенный рост DeFi, активность в этом секторе еще далека до той, что наблюдалась во время бума ICO.

«Нужно сделать шаг назад, чтобы оценить масштабы сферы децентрализованных финансов по отношению к Ethereum, — делятся мыслями эксперты. — Объем заблокированных в DeFi монет ETH только недавно пересек отметку в 3 миллиона. Несмотря на то, что годовой прирост этого показателя составил около 1 млн, это менее 3% от общего объема предложения эфира [109,5 млн]»

Люлла и Либерман отмечают, что заблокированные в различных DeFi-приложениях 3 млн ETH — пустяки по сравнению с более 16 млн ETH, собранных ICO-проектами с середины 2016 по начало 2018 года. Также стоит учесть, что несколько лет назад рыночное предложение ETH было несколько меньше, чем сейчас. Таким образом, влияние бума ICO на цену Ethereum было действительно значительным.

«Важно понимать, что у нас не получится сравнить яблоки с яблоками, поскольку эти 16 млн монет не были одновременно заблокированы, — продолжают эксперты Delphi Digital. — Из примерно 11,5 млн ETH, привлеченных через ICO в конце 2017 года, лишь примерно 29% токенов оказались на биржах. Можно с уверенностью сказать, что бычий рынок стал основным драйвером цены ETH в 2017 году. Однако именно эти значения помогают количественно определить, насколько сильнее было влияние токенсейлов на цену эфира по сравнению с нынешним DeFi, и почему влияние последнего до сих пор относительно невелико»

Эксперты уверены, что в сферу DeFi вовлечены в основном люди, которые уже хорошо знакомы с криптовалютным рынком и хотели бы повысить рентабельность своих долгосрочно удерживаемых Ethereum-активов.

Помимо прочего, цена эфира долгое время испытывала давление со стороны крупных продавцов в лице ICO-проектов, у которых на хранении оставались значительные запасы монет. Согласно отчету Delphi Digital, к февралю 2019 года 60% от общего объема этих средств уже поступило на биржи, скорее всего, для последующей продажи. Также значительная часть попала на OTC-площадки, поэтому точное количество проданных ICO-проектами монет оценить сложно.

В целом аналитики Delphi Digital считают, что цена Ethereum пока по большей части зависит от спекулятивного спроса, а влияние сферы децентрализованных финансов остается незначительным.

«Чтобы сфера DeFi оказывала более существенное влияние на цену ETH, приложения должны начать привлекать пользователей, не хранивших криптовалюту годами», — подытожили эксперты.

***

Сфера DeFi продолжает развиваться — появляются новые, интересные проекты с открытым исходным кодом, решающие самые различные задачи. Конкуренция между этими проектами постепенно ужесточается, способствуя расширению функциональности сервисов и улучшению пользовательского опыта.

Несмотря на достаточно высокий потенциал и темпы роста сектора DeFi, степень массового принятия децентрализованных Ethereum-приложений пока оставляет желать лучшего. Однако не исключено, что рост популярности dApps в глобальном масштабе — лишь вопрос времени. Высока вероятность, что хроническая неэффективность традиционных финансов и далее будет способствовать развитию молодого сегмента криптовалютного рынка.

Также, вероятно, многое зависит от повышения производительности Ethereum и снижения стоимости операций в его сети. Впрочем, решением этих вопросов занимаются разработчики, а сам создатель Ethereum Виталик Бутерин с оптимизмом смотрит в будущее — он уверен, что платформа сильна, как никогда ранее. Насколько он прав, покажет время.

Александр Кондратюк

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в