Источник: Coin Post

В последние два года появилось множество криптовалютных «хедж—фондов».

В своей серии статей я проанализирую финансовые показатели деятельности таких фондов в сравнении с Биткоином на основе данных за период с 2013-го по июнь 2018 года, взятых с сервиса Coinmarketcap.

«Хедж»—фонды?

Первоначально хеджирование в хедж—фондах означало, что их риски были ограничены наличием коротких позиций в дополнение к длинным, что делало фонд нейтральным относительно рынка.

Это не характерно для криптовалютных фондов, которые открывают преимущественно длинные позиции.

И что же из этого?

В этой серии статей я проанализирую определенный тип фондов, почти все данные которых находятся в открытом доступе: индексные фонды.

Я воссоздам показатели рентабельности инвестиций в криптовалютные индексные фонды за последние 5 лет (даже в тот период, когда эти фонды еще не существовали) и сравню эти показатели с рентабельностью инвестиций в Биткоин в течение того же периода.

Краткий обзор

1. 2013–2015: рентабельность инвестиций (ROI) в Биткоин > рентабельности инвестиций в криптоиндексные фонды

2. 2015–2017: рентабельность инвестиций в Биткоин < рентабельности инвестиций в криптовалютные индексные фонды, но криптовалютные индексные фонды еще не существуют, так что ¯\_(ツ)_/¯.

На результаты сильно повлиял Ethereum. Но что если мы уберем его оттуда? Оставайтесь с нами!

3. 2017-…:В это время были запущены индексные фонды Coinbase и Bitwise HOLD 10 Fund. Стали бы они хорошим вариантом для вложения средств? Оставайтесь с нами.

Что такое индексный фонд?

Так называются фонды, которые пытаются воспроизвести средние ценовые движения для группы базовых активов и отслеживают такие индексы, как S&P 500, DJIA…

Это и есть тот рынок, который пытается копировать криптовалютный индексный фонд. Классические аргументы в пользу вложений в индексные фонды очевидны:

1. риск и волатильность ниже, чем при инвестировании в один актив;

2. при инвестировании в индексный портфель воздействие рынка проявляется в меньшей степени, чем при покупке каждого из активов по отдельности.

В этом посте я анализирую воссозданные показатели криптовалютных индексных фондов на основе реальных данных, с учетом следующих особенностей:

1. ежегодная комиссия в размере 2%;

2. нет перебалансировки инвестиционного портфеля;

3. нет активов, исключаемых из индекса.

Давайте обратимся к данным

Не каждый индексный фонд включает все активы, и обычно фонды перебалансируют распределение активов через определенные периоды времени.

Этот момент я буду анализировать в следующем посте серии. Теперь давайте рассмотрим показатели деятельности этих фондов в сравнении с Биткоином.

Поскольку мы располагаем данными о ценах прошлых лет и рыночной капитализации для каждого коина, мы можем воссоздать эффективность инвестиций с течением времени для покупки любого из них или их всех, взвешенных по рыночной капитализации (то есть для индексного фонда), начиная с любого конкретного дня до настоящего момента.

Это как раз то, что я сделаю дальше.

Первый шаг: получение данных

На Coinmarketcap представлены данные о ценах за прошлые периоды, торговом объеме и рыночной капитализации Биткоина и еще приблизительно 1600 монет.

Я создал Python-скрипт, при помощи которого отслеживал их все и сохранял рыночную капитализацию и цену закрытия для каждого дня за период с апреля 2013 года до сегодня.

Это был первый и, вероятно, последний раз, когда мы услышим обо всех этих монетах.

Затем: вычислим долю в индексе (удельный вес) каждого коина за каждый день

В индексном фонде распределение инвестиций в каждый из активов пропорционально рыночной капитализации каждого актива относительно суммы рыночных капитализаций всех активов фонда.

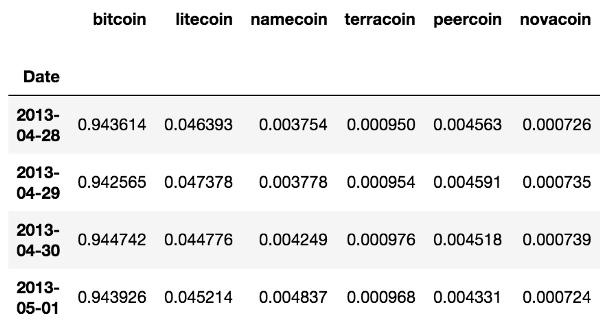

У нас есть данные об удельных весах индексных фондов в первые четыре дня. Bananacoin еще не существовал.

В нашем случае, представьте, что в настоящий момент рыночная капитализация биткоина составляет 80 млрд $, Bananacoin – 15 млрд $, Dentacoin – 5 млрд $, и эти монеты являются единственными на рынке.

Так что если бы у нас было 100 тыс. $ для инвестирования, мы бы купили биткоины на сумму 85 тыс. $, Bananacoin на сумму 15 тыс. $ и Dentacoin на сумму 5 тыс. $.

(Да, такие коины существуют.)

Далее: рассчитаем эффективность инвестирования в индексные фонды и Биткоин.

Удельные веса за каждый конкретный день умножаются на кумулятивную доходность каждого коина в период с этого дня по сегодняшний.

Затем полученные цифры суммируются, и итоговым значением является эффективность инвестиций в индексный фонд для этого дня.

Вычислить эффективность инвестиций в Биткоин, начиная с каждой конкретной даты проще: чтобы узнать кумулятивную доходность, начиная с каждого конкретного дня, нам всего лишь нужно умножить доходность Биткоина с этого дня по сегодняшний.

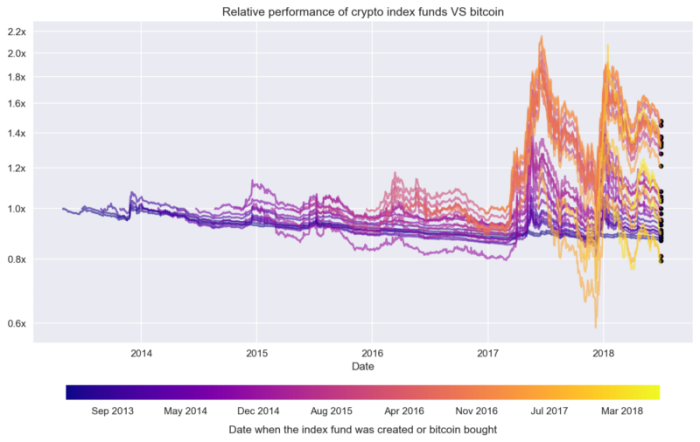

В результате вот что мы получаем. Для более четкой визуализации результатов на графиках ниже отражена только 1/60 часть от анализируемых инвестиций, то есть для каждого 60-го дня в рассматриваемый период.

Как читать эти графики? Каждая линия – это динамика доллара, инвестированного в индексный фонд (первый рисунок) или в Биткоин (второй рисунок), за период от нескольких дат в прошлом до сегодняшнего дня.

Чем желтая линия ярче, тем более позднюю инвестицию она обозначает.

Они выглядят почти одинаково, да? Это происходит потому, что Биткоин всегда занимал большую часть рынка, а другая часть рынка все еще сильно коррелирует с самим биткоином.

Относительная эффективность инвестиций индексных фондов в сравнении с Биткоином

Как узнать, доходность каких инвестиций – в индексный фонд или в Биткоин – была выше для каждой отдельной даты? Разделив доходность первого на доходность второго.

Тогда их относительная доходность с течением времени будет выглядеть так:

На протяжении всей статьи: «Относительная доходность» = доходность криптовалютного индексного фонда / доходность Биткоина

Но опять же, это мало о чем нам говорит. Что было бы действительно интересно, так это итоговые значения, показанные в виде черных точек на следующем графике:

Еще один способ прочитать этот график: как доллар, инвестированный в криптовалютный индексный фонд, приумножился бы по сравнению с тем, если бы он был инвестирован в Биткоин, если инвестиции осуществлялись в разное время с 2013 года по настоящее время.

И как мы можем лучше наглядно представить эти итоговые относительные показатели эффективности?

Наиболее удачным будет разместить эти точки в вертикальную линию, которая соответствует дате, когда была сделана каждая инвестиция в индексный фонд и в Биткоин.

Теперь мы получили красочную картинку на заднем плане, но это дает нам немного полезной информации. Давайте избавимся от лишнего.

И теперь мы можем объединить все точки в один график, вместо того, чтобы составлять отдельный график для каждого 60-го дня, как было раньше:

Обратите внимание, что точки представляют собой независимые друг от друга результаты, поэтому не имеет смысла объединять их строго в одну линию.

Некоторые выводы…

Похоже, что до 2015 года было бы выгоднее просто купить биткоины, чем вложиться в криптовалютный индексный фонд. В период с 2015 до 2017 года ситуация прямо противоположная.

Возможно, благодаря запуску Ethereum в середине 2015 года. Если мы исключим его (также как и Биткоин) из индексных фондов, то результаты будут совсем другими.

Я также исследую этот вопрос позднее. В любом случае это не важно, потому что криптовалютные индексные фонды не существовали до 2017 года. А с 2017 года неясно, что было бы лучше.

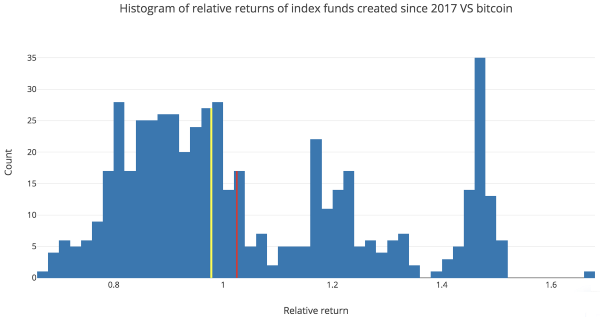

Более наглядно эти данные можно представить в виде гистограмм, где мы можем видеть количество значений, которые попадают в пределы каждого интервала.

Кроме того, я отметил медиану и среднее геометрическое итоговой относительной доходности инвестиций желтым и красным цветом соответственно.

Медиана разделяет нижние 50% и верхние 50% результатов. Медиана менее чувствительна, чем среднее геометрическое, к резко отклоняющимся значениям.

Это интерактивные гистограммы. Хотите поиграть с ними?

На основе данных начиная с 2013 года, средняя относительная доходность составляет 1,04, и в 54,7% от общего количества дней мы получили бы более высокую доходность, инвестируя в криптовалютный индексный фонд, а не в Биткоин.

Но ситуация будет выглядеть иначе, если мы рассмотрим данные только с 2017 (когда начали появляться все существующие сегодня криптовалютные индексные фонды).

В этом случае средняя относительная доходность составляет 0,978, и только в 44,1% от общего количества дней итоговая доходность индексного фонда была бы выше, чем у Биткоина.

А если вам интересно узнать о красной линии, среднее геометрическое относительных рисков будет 1,076, если брать во внимание все данные, и 1,025, если учитывать данные только с 2017.

Еще один момент: доходность с поправкой на риск

Взгляните на два актива на графике. Какой из них вы бы выбрали?

Конечно, зеленый. Итоговая доходность почти одинакова, но зеленая линия получается гораздо более «плавной», чем красная. Каким образом это можно измерить?

Коэффициент Шарпа (соотношение доходности и риска)

Коэффициент Шарпа равен отношению годового (геометрического) среднего значения доходности к среднегодовому стандартному отклонению. Чем этот показатель выше, тем лучше.

Заметьте, что при расчете доходности лучше использовать среднее геометрическое, чем среднее арифметическое.

Первый показатель подходит для значений, которые умножаются (например, коэффициент возврата на капитал или шансы на выигрыш в лотерею), в то время как второй лучше использовать при расчете величин, которые можно сложить.

В самом неблагоприятном случае, если одно из значений равно 0, среднее геометрическое будет равно 0, а среднее арифметическое может быть больше.

Возвращаясь к коэффициентам Шарпа, зеленым цветом показаны коэффициенты индексных фондов со дня покупки до июня 2018 года, а синим – те же значения для Биткоина.

Как вы можете видеть, коэффициенты, полученные с помощью средних арифметических (первый рисунок), выше полученных с помощью средних геометрических (второй рисунок). Я буду придерживаться второго графика при следующих расчетах.

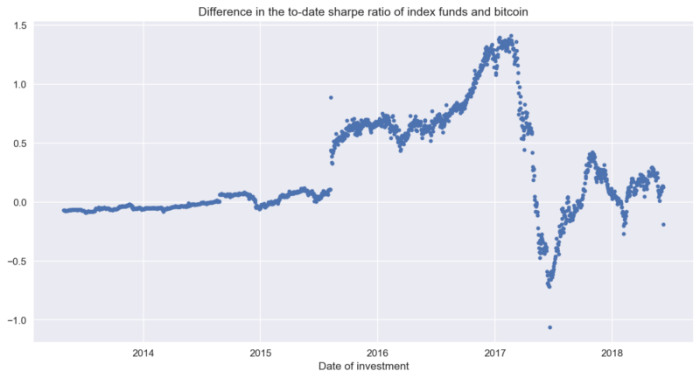

Было бы интересно сравнить также оба коэффициента Шарпа. Это довольно затруднительно, поскольку вы не можете просто разделить один показатель на другой, так как такой расчет может включать деление на ноль.

Вы также можете рассчитать коэффициент Шарпа индексных фондов, принимая среднюю доходность Биткоина в качестве безрисковой доходности, но я не думаю, что рассмотрение Биткоина в качестве безрисковой инвестиции было бы корректно.

Поэтому я сравнил оба коэффициента Шарпа путем вычитания коэффициента, рассчитанного для Биткоина, из коэффициента, рассчитанного для индексных фондов.

Я решил, что это будет наименее неправильный подход, хотя, если у вас есть идея получше, пожалуйста, дайте мне знать!

И наконец…

Предыдущие данные можно объединить с показателями относительной рентабельности инвестиций, полученными ранее.

Я встроил все эти данные в интерактивную диаграмму. Диаграмма сделана при помощи Plotly.

Отличный плагин, но при просмотре на мобильном могут быть проблемы. При просмотре с телефона попробуйте горизонтальный режим.

Самые актуальные новости - в

Самые актуальные новости - в