Биткоин может повысить доходность диверсифицированного инвестиционного портфеля, даже если покупать криптовалюту на самых высоких отметках. К такому выводу пришли исследователи компании Bitwise Asset Management, сообщает CoinDesk.

Исследовав исторические показатели тестового портфеля, аналитики обнаружили, что даже небольшая доля биткоина в портфеле из акций и облигаций существенно может повысить его доходность. Даже если BTC приобретался бы три года назад по гораздо более высокой цене.

Например, выделив всего 2,5% под биткоин в январе 2014 года и проводя ребалансировку ежеквартально, можно было бы к 31 марта 2020 повысить доходность портфеля с 26% до почти 45%. Показатель потенциальной доходности портфеля с 5% биткоина достигает 65% за соответствующий период.

На первый взгляд, ничего удивительного — за это время первая криптовалюта выросла с $750 до $6500 (+766%), став самым быстрорастущим активом прошлого десятилетия. Однако в Bitwise убеждены, что доходность портфеля выросла бы, даже при условии приобретения BTC на отметках, близких к историческому максимуму — $20 000, и удержании этого актива до 31 марта.

По словам исследователей, если проводить ежеквартальную ребалансировку, доходность портфеля с 2,5% и 5% в BTC увеличилась бы на 0,05% и 0,40% соответственно, несмотря на крайне высокую цену покупки криптовалюты. Без BTC такой портфель просел бы на 0,54%.

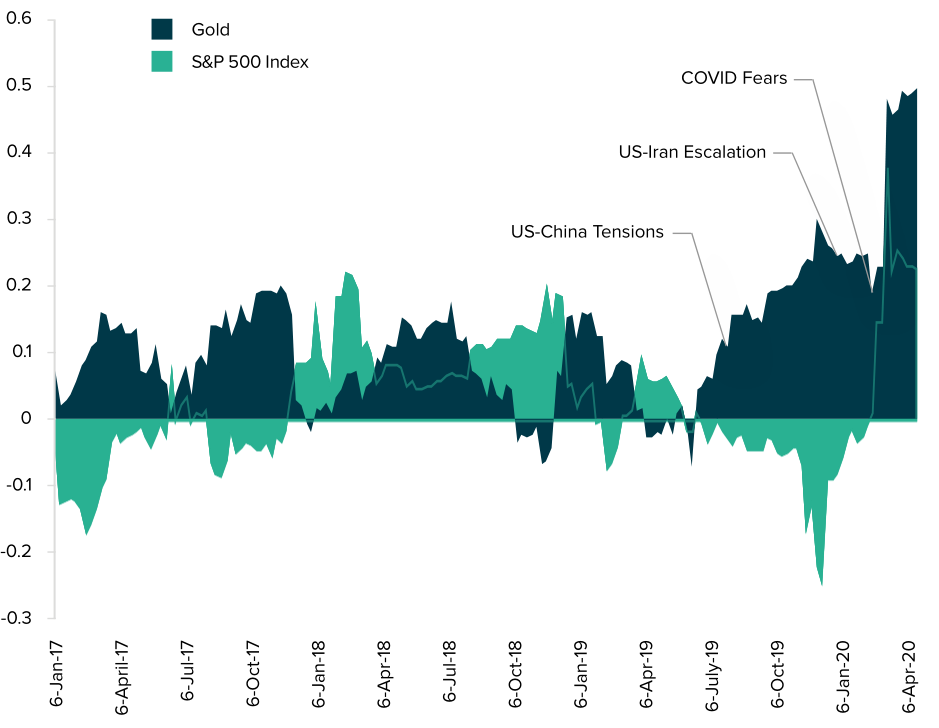

Эти, казалось бы, парадоксальные результаты Bitwise объясняет волатильной природой биткоина, который в большинстве случаев слабо коррелирует с традиционными активами.

Например, на графике ниже видно, что за последние несколько лет первая криптовалюта теснее коррелировала с золотом, чем с индексом S&P 500:

В компании объясняют, что благодаря своим свойствам биткоин отлично подходит для реализации относительно новой стратегии — Volatility Harvesting. Согласно этому подходу, ребалансировка позволяет извлекать выгоду с доходных, но высоковолатильных инструментов с фиксацией прибыли в более стабильных активах вроде ликвидных акций.

«Добавление биткоина в диверсифицированный портфель из акций и облигаций стабильно и существенно увеличивает как совокупный доход, так и с поправкой на риск», — говорится в отчете компании.

В Bitwise подчеркнули, что в этой стратегии есть несколько моментов, которые следует учитывать. Например, слишком частая ребалансировка может уменьшить прибыль, а слишком редкая — увеличить риск убытков.

Эксперты считают, что наиболее прибыльна ежегодная ребалансировка диверсифицированного портфеля с долей биткоина не более 5%. Если увеличить удельный вес первой криптовалюты, риск просадки перевешивает потенциальную прибыль.

В рамках такого консервативного подхода доходность тестового портфеля за указанный период достигала 67% при максимальной просадке 22,3%. Для сравнения, не подразумевающая ребалансировки стратегия Buy&Hold принесла бы максимум 42,1% при максимальной просадке 32%.

Ранее ForkLog публиковал большой материал о том, почему биткоин должен быть в портфеле у каждого инвестора.

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в