О взаимосвязи биткоина с традиционным финансовым рынком и золотом рассказывает резидент ForkLog Hub Павел Громов, также известный как «Главный по крипте».

В течение длительного времени криптовалютный рынок был независимым от традиционного финансового сектора. Но в 2016 году появились первые данные, свидетельствующие о корреляции между золотом и биткоином.

Это было связано с ускорением распространения биткоина среди пользователей. До этого цена двигалась хаотично, и для оценки корреляции не хватало статистически значимых сведений. Рынку не хватало участников, поэтому его характер был более манипулятивным, чем закономерным.

Представители криптосообщества позиционируют биткоин как актив, который менее всего коррелирует с традиционным финансовым сектором. Они считают криптовалюты альтернативой устоявшимся активам фондового рынка.

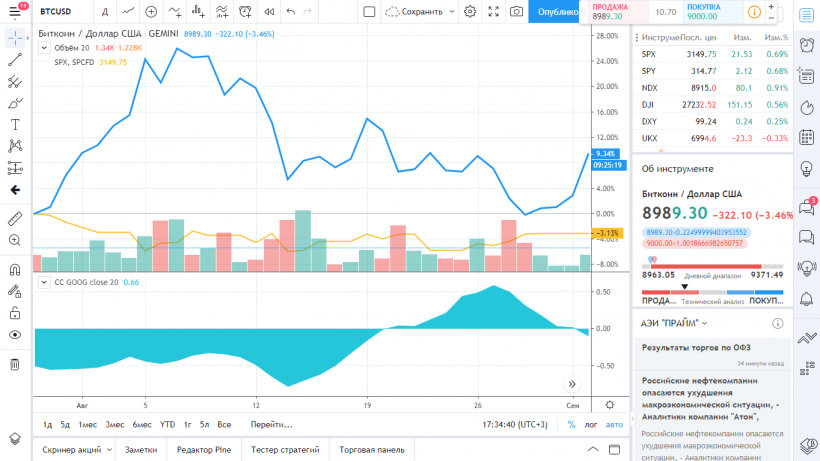

Графики за последние несколько месяцев показывают, что биткоин положительно коррелировал с золотом, и отрицательно — с фондовыми индексами.

Корреляция означает, что наблюдается движения в одном и том же или обратном направлениях в течение определенного периода времени. Значение корреляции варьируется от -1 до 1. Единица указывает на то, что движение активов полностью повторяют друга. Нижняя граница указывает на обратное: цены движутся в противоположных направлениях. Чем ближе значение к нулю, тем слабее корреляция. Нулевое значение свидетельствует о ее отсутствии.

Биткоин и золото

Представители сообщества, аналитики, инвесторы и регуляторы вели активные дискуссии о статусе биткоина и долго не могли достичь консенсуса. Биткоин сравнивали с валютой, товаром и инвестиционным активом. Другие и вовсе указывали на то, что первая криптовалюта ничем не обеспечена и не имеет базовой стоимости.

В конечном счете регуляторы охарактеризовали биткоин как товар, приравняв к золоту. Для корреляции движения биткоина и золота есть все предпосылки.

Сообщество придерживается того же мнения: отсюда и термин «цифровое золото». По мнению аналитика Майка Макглоуна, биткоин превратится в цифровую версию золота в будущем. В пользу этого говорит реакция первой криптовалюты на недавний международный кризис, последовавший за убийством иранского генерала Касема Сулеймани в Багдаде.

В поддержку теории о корреляции золота и биткоина говорят и другие факторы. У активов есть несколько общих характеристик:

- Ограниченность ресурса. Как и золото, биткоин обладает ограниченной эмиссией. Это отличает их от фиатных валют.

- Процесс добычи биткоина и золота требует как ресурсных, так и финансовых затрат. Сложность добычи обоих активов делает их ценными и дефицитными

Статистически значимым можно считать период с начала 2019 года, когда корреляция между золотом и биткоином стала усиливаться. Она сильно проявилась на фоне напряженной экономической и политической ситуации в мире.

На графике наблюдается сильная зависимость между активами. В определенные периоды коэффициент корреляции близок к единице (0.91), что говорит практически о прямой связи.

Рассмотрим различные периоды и сопоставим графики BTC и GOLD, чтобы посмотреть, насколько сильной является зависимость.

В течение двух месяцев цена биткоина продемонстрировала наиболее стремительный рост за весь 2019 год. Цена поднялась с $5269 до $13 858 менее чем за два месяца, достигнув годового максимума. Отметим, как график курса золота совпадает с графиком биткоина.

Рост цены биткоина может стать одним из итогов торговой войны США и Китая

За тот же период золото достигло 6-летнего максимума — $1423. В течение указанного периода наблюдалась устойчивая корреляция между ценой BTC и GOLD, что означает прямую зависимость между двумя активами на фоне усиления торгового противостояния США и Китая.

После непродолжительной коррекции цена биткоина снова опустилась ниже $10 000, а затем быстро восстановилась и достигла $12 000. В это же время цена золота поднялась до $1506 за унцию. Основной причиной взаимосвязи стало очередное резкое ухудшение в переговорном процессе между США и Китаем, обе стороны заявили о введении новых торговых пошлин.

Как снижение ставки ФРС отразится на цене биткоина?

Монетарная политика ФРС дает понять, что экономика США находится не в лучшем положении. Это обусловило спрос инвесторов на золото, в результате чего оно продемонстрировало лучшую динамику роста с 2010 года и достигло отметок 2013 года.

В начале 2020 года обострился конфликт Ирана и США, а в Китае вспыхнула эпидемия короновируса. Неопределенность на рынки вносят и приближающиеся выборы президента США. Аналитики расходятся во мнениях касательно падения доходности по облигациям США в 2020 году.

Криптовалютный рынок также находится на пороге существенных изменений. В мае 2020 года ожидается халвинг биткоина, в результате которого награда за новые блоки уменьшится вдвое, При сохранении спроса халвинг окажет благоприятный эффект на рост цены биткоина.

С начала года цена биткоина поднялась до $10 400, а золото еще раз обновило максимум — $1689 за унцию. Инвесторы вновь обратились к рынку металлов и криптовалют в тяжелых политико-экономических условиях, сопровождающихся потенциальным прекращением доходности по облигациям США.

В Bloomberg утверждают, что корреляция активов носит стохастический характер. Почти в течение года — с августа 2018 — 49% времени между золотом и биткоином наблюдалась отрицательная корреляция. Восходящий тренд совпадал 22% времени, а опускались цены в тандеме 29% времени. Но тенденция существенно изменилась.

BTC и Gold теперь торгуются в тандеме 58% времени. В Bloomberg предостерегают, что такой короткий промежуток времени не позволяет собрать достаточно объективных данных для оценки зависимости. По мнению аналитиков, пока нельзя говорить, что корреляция указывает на причинно-следственную связь.

Тем не менее концепция «Bitcoin — Золото» становится все более очевидной. Само по себе присутствие корреляции не обладает статистической значимостью, но в какой-то степени подкрепляет статус средства сбережения. .

Президент Digital Asset Data Райан Альфред заявил, что полученные результаты указывают на трансформацию биткоина в средство сбережения и делают его потенциально пригодным в качестве защитного актива в условиях неустойчивой экономической ситуации в мире, нестабильности на традиционных рынках и, разумеется, на рынке цифровых активов.

Биткоин и фондовый рынок

В период рыночной неопределенности биткоин и золото рассматривают как инструмент для хеджирования рисков. В период же позитивного настроя в экономике инвесторы возвращаются на традиционные рынки.

Сравнивая ценовые графики биткоина и индекса S&P500 можно обнаружить сильную корреляцию. Заметно, что периоды активного роста биткоина и индекса преимущественно совпадают. S&P500 отражает общее состояние рисковых активов, к которым также чаще относят и биткоин.

Если с золотом биткоин движется одинаково в периоды экономико-политических потрясений, то с фондовым рынком движения, вероятно, просто совпадают, но не имеют конкретной связи.

Этот сезон можно разделить на два периода: «Май» и «Июнь». В мае отрицательная корреляция достигала значения -0.73. В то время как фондовый рынок падал, биткоин демонстрировал рост. Падение индекса было вызвано политикой президента США Дональда Трампа в отношении Китая: он планировал повысить пошлины на китайские товары и призвал американские компании убрать производство из Китая.

Инвесторы решили покинуть фондовые рынки и ушли в золото и биткоин. Но если золото выступило как актив-убежище, то биткоин — в качестве альтернативного рискового актива, который дает возможность заработать вместо падающего фондового рынка.

В это же время цена биткоина перешла в раннюю стадию восходящего роста и устремилась к новому годовому максимуму. В мае биткоин вырос более чем на 60%, стоимость индекса S&P500 снизилась на 7%. График за май указывает на то, что биткоин использовался инвесторами в качестве хеджирующего актива против индекса S&P500.

В июне наблюдалась противоположная ситуация. На фоне соглашений между Пекином и Вашингтоном фондовый рынок начал восстанавливаться. Биткоин также продолжил рост.

В первые 10 дней августа биткоин устремился вверх и достиг отметки в $12 000, в то время как фондовый рынок пошел на снижение в результате очередного выпада Трампа в адрес Пекина. Далее фондовый рынок в течение почти трех недель находился в боковом тренде, после чего снова начал расти и к концу года достиг исторического максимума. Биткоин же стал постепенно снижаться и к концу года достиг отметки $7300.

Сооснователь Morgan Creek Digital Энтони Помплиано отметил, что инвесторы стремятся хеджировать риски перед долларом США. По его мнению, в августе 2019 года биткоин оставался по-прежнему некоррелированным активом.

Управляющий Fundstrat Global Том Ли придерживается противоположного мнения и считает, что биткоин движется вместе с традиционными рынками, поэтому он обновит свой максимум тогда, когда это сделает S&P500.

Том Ли заявил, что для роста биткоина нужна экономическая стабильность

С начала 2020 года отмечается продолжительная положительная корреляция между S&P500 и биткоином. Оба актива выросли за этот период: Bitcoin на 44% в пике, а индекс показал рост на более чем 4%.

ФРС в последние месяцы влила в рынок $210 млрд, что превышает капитализацию биткоина. Это сделало такие активы, как биткоин, индексы и золото более привлекательными для инвестиций.

Примечательно, что в конце февраля падение биткоина совпало со снижением курсов акций. Причиной этого послужила угроза пандемии: рынок США пошел на снижение вслед за азиатскими и европейскими рынками после обновления данных о распространении коронавируса.

Как вспышка коронавируса повлияет на майнинг в Китае и биткоин-индустрию

Если движения золота и биткоина совпадают в периоды напряженности, то с фондовым рынком совпадения носят случайный характер. В мае и августе 2019 года они были противоположными, в июне 2019 года и в начале 2020 года — они практически идентичны.

Заключение

Несмотря на то, что биткоин позиционируется как децентрализованный и альтернативный актив, независимый от традиционного финансового рынка, последние данные указывают на переток капиталов между традиционным и криптовалютным рынками.

Однако на данный момент сложно определить цель инвесторов, которые покупают биткоин. В качестве защитного актива (как золото) или в качестве альтернативного рискового актива (для извлечения прибыли вместо фондового рынка).

Периодически логически оправданная корреляция присутствует, но все же чаще с золотом. Вероятно, именно биткоин и другие криптовалюты могут стать убежищем для инвесторов на период ожидаемого финансового кризиса. Других активов, которые позволяли бы зарабатывать в кризис, являясь независимыми от традиционных рынков, — пока нет.

Источник: forklog.com

Самые актуальные новости - в

Самые актуальные новости - в